沪铅价格低位修复为主 沪锌内需疲软打压市场信心

行情复盘

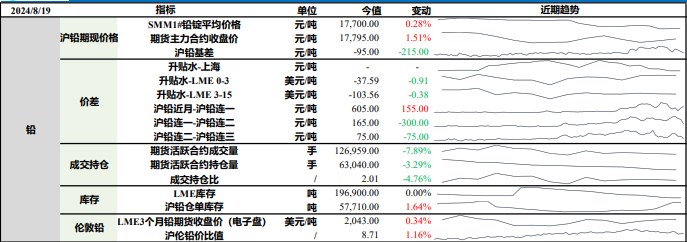

8月16日,沪铅期货主力合约收涨1.71%至17795.0元。

持仓量变化

8月16日收盘,沪铅期货持仓量:-2146手至63040手。

背景分析

由于铅价大幅下跌,经销商避险情绪较浓,电池采购刚需为主,部分铅蓄电池企业库存压力抬升,出现减产或放假情况,蓄电池开工率转降,截至沪伦比值扩大,且人民币汇率快速升值,铅蓄电池出口受阻,部分纯出口型铅蓄电池企业停产半个月到一个月不等。

后市展望

交割移库叠加下游消费偏弱,铅锭社库累积,在铅价走弱过程中,废料价格跌速趋缓,部分再生铅企业为规避风险暂停采销,部分炼厂有意停产,或为铅价提供一定的支撑,预计短期铅价低位修复为主,后续关注炼厂开工及下游消费旺季兑现情况。

研报正文

资讯

1.SMM 调研显示,8月10日至8月16日当周,SMM原生铅企业周度开工率65.39%,环比提升0.6个百分点;SMM再生铅企业周度开工率43.84%,环比下降1.79个百分点;铅蓄电池企业周度开工率67.11%,环比下降2.39个百分点。

1.SMM 调研显示,8月10日至8月16日当周,镀锌企业周度开工率53.48%,环比下降5.15个百分点;压铸锌合金企业周度开工率 54.97%,环比提升0.09个百分点;氧化锌企业周度开工率57.58%,环比提升1.93个百分点。

投资策略

铅

上一交易日SMM1#铅锭平均价格较前日上涨0.28%,沪铅主力合约较前日上涨1.51%。

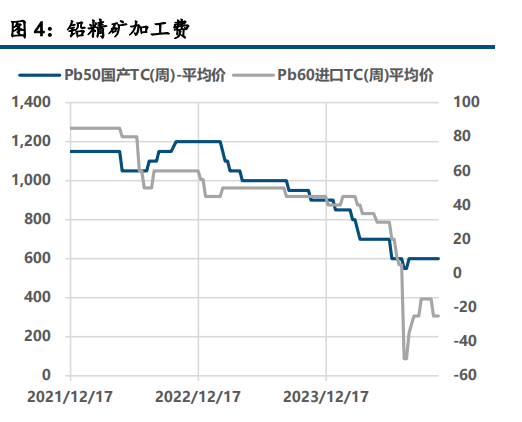

从国内基本面情况来看,铅价快速下跌后矿端加工费小幅上调,但富含金属的矿加工费暂无变动,废电瓶价格跟跌铅价,持货商畏跌慎采,成本端支撑淡化;供给端来看,原生铅方面增减并存,近期由于检修因素,交割品牌企业库存长期处于低位,且高铅价及供给偏紧影响下,部分炼厂对成品库存进行预售,目前8月多数产量已预售,再生铅方面因成品库存较高,部分炼厂有减产预期,个别炼厂表示若下游接获情况没有好转,待原料库存消化完后有停产打算,停产时间待定,届时铅市供应将出现阶段性下滑,为铅价提供支撑;

消费端来看,由于铅价大幅下跌,经销商避险情绪较浓,电池采购刚需为主,部分铅蓄电池企业库存压力抬升,出现减产或放假情况,蓄电池开工率转降,截至沪伦比值扩大,且人民币汇率快速升值,铅蓄电池出口受阻,部分纯出口型铅蓄电池企业停产半个月到一个月不等。

整体来看,交割移库叠加下游消费偏弱,铅锭社库累积,在铅价走弱过程中,废料价格跌速趋缓,部分再生铅企业为规避风险暂停采销,部分炼厂有意停产,或为铅价提供一定的支撑,预计短期铅价低位修复为主,后续关注炼厂开工及下游消费旺季兑现情况。

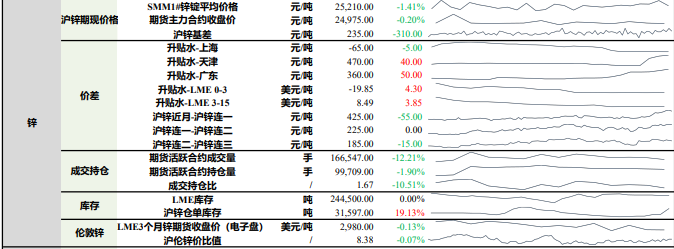

锌

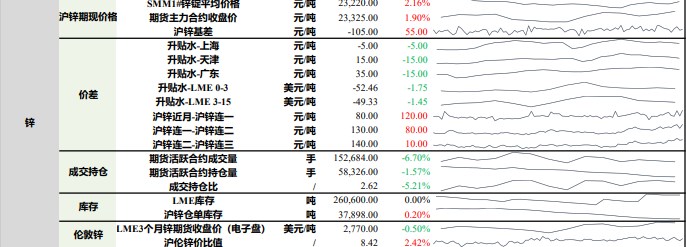

上一交易日SMM1#锌锭平均价较前日上涨2.16%,沪锌主力合约收涨1.90%。上海地区锌锭升水较前日下跌5元/吨至-5元/吨;天津地区锌锭升水较前日下跌15元/吨至15元/吨;广东地区锌锭升水较前日下跌15元/吨至35元/吨。

国内基本面来看,部分炼厂尚在检修,供给阶段性收紧;下游消费来看,整体维持弱势,镀锌因黑色价格跌破年内低位,订单受影响较大,关注8月中下旬订单情况,开工下滑明显,压铸锌合金企业虽部分前期高温减产企业有所复产,但部分企业对后续订单持悲观态度,转做贸易进行停产,增减相抵下,开工变动不大,氧化锌企业周内订单暂无好转,但前期停产企业复产,带动开工小幅提升;

整体来看,消费淡季背景下,预计下游开工延续弱势,三季度,高温和雨水天气影响下,预计锌下游消费难有较大好转。

美国零售数据远超预期,缓解市场对于经济衰退的担忧,国内M1-M2差值扩大,内需疲软打压市场信心,考虑矿端偏紧格局及国内基本面供给收缩预期尚存,对锌价形成一定支撑,预计短期锌价修复整理为主。