沪铜海外矿端扰动再度升温 沪铝等待产业旺季预期发酵

行情复盘

8月19日,沪铜期货主力合约收涨0.39%至73900.0元。

持仓量变化

8月19日收盘,沪铜期货持仓量:-7105手至147705手。

背景分析

海外美国通胀数据符合预期,零售数据好于预期,市场对月初日元加息带来的冲击以及非农衰退交易进行反向修正,期价已收复月初失地。

后市展望

库存虽处于高位,但去化速度较快。宏观回暖,供减需增背景之下,我们对铜价保持乐观。

研报正文

核心观点

【沪铜】

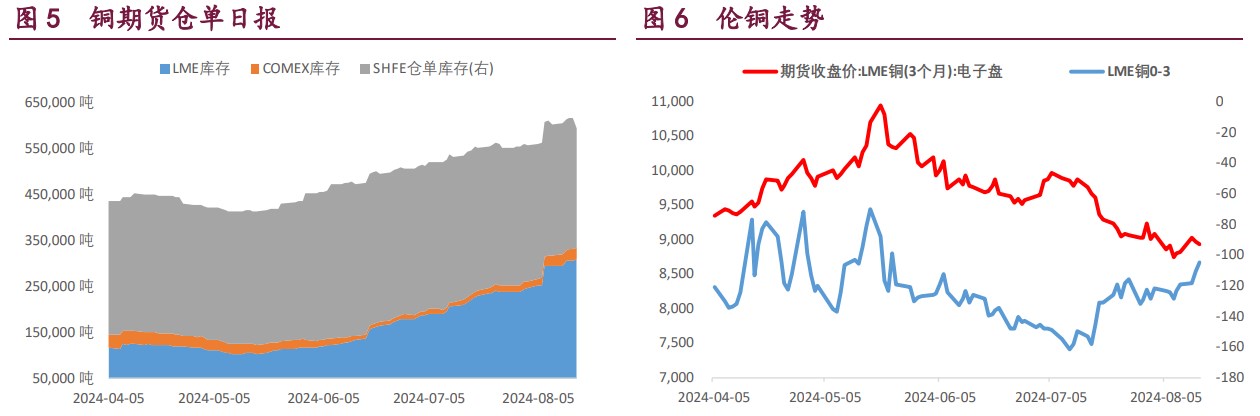

铜主力期价低开高走,周五夜盘一度下挫至 7.3 万关口,尾盘逼近 7.4 万。海外美国通胀数据符合预期,零售数据好于预期,市场对月初日元加息带来的冲击以及非农衰退交易进行反向修正,期价已收复月初失地;

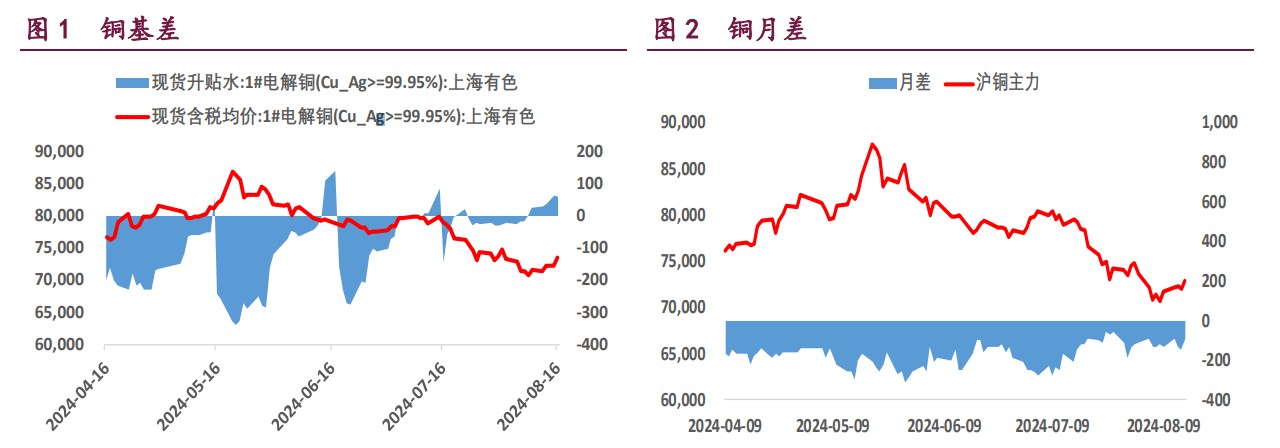

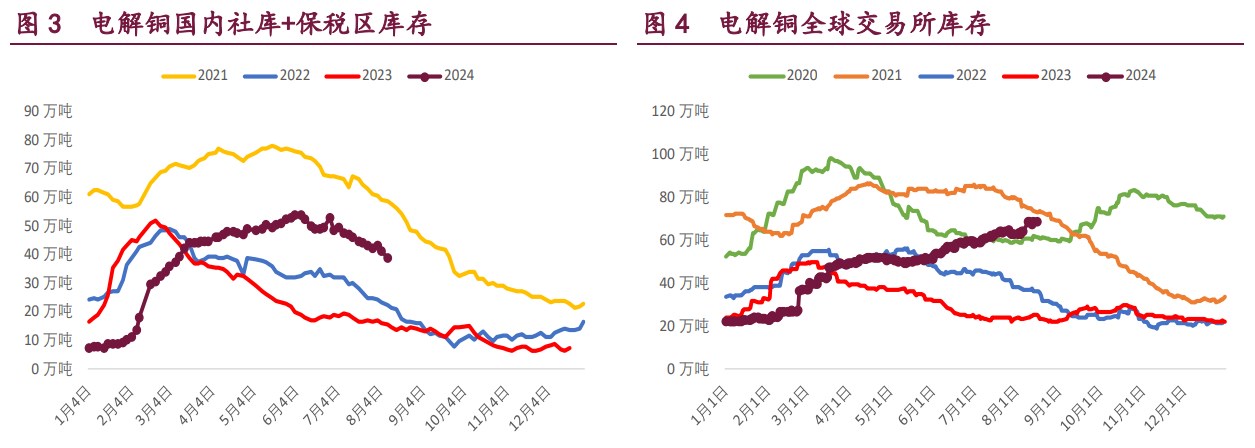

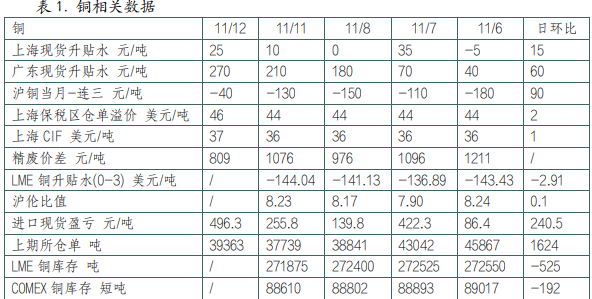

产业方面,国内上游产量预期下降,下游持续补库,国内电解铜持续去库,海外矿端扰动再度升温。Mysteel 数据显示,8 月 19 日国内电解铜显性库存为 28.65 万吨,周环比去库 3.04 万吨,较去年同期累库约 20 万吨。库存虽处于高位,但去化速度较快。宏观回暖,供减需增背景之下,我们对铜价保持乐观。

【沪铝】

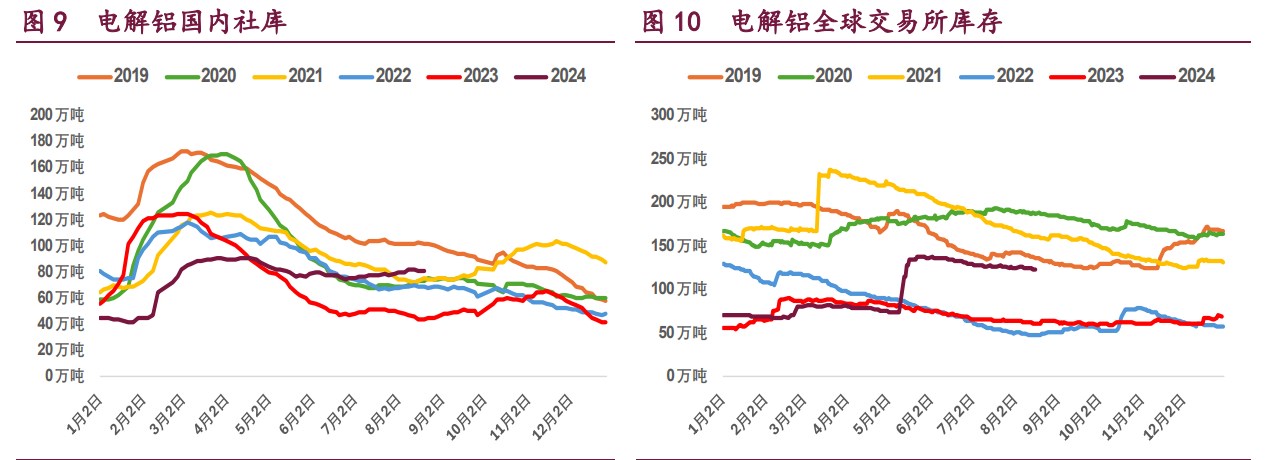

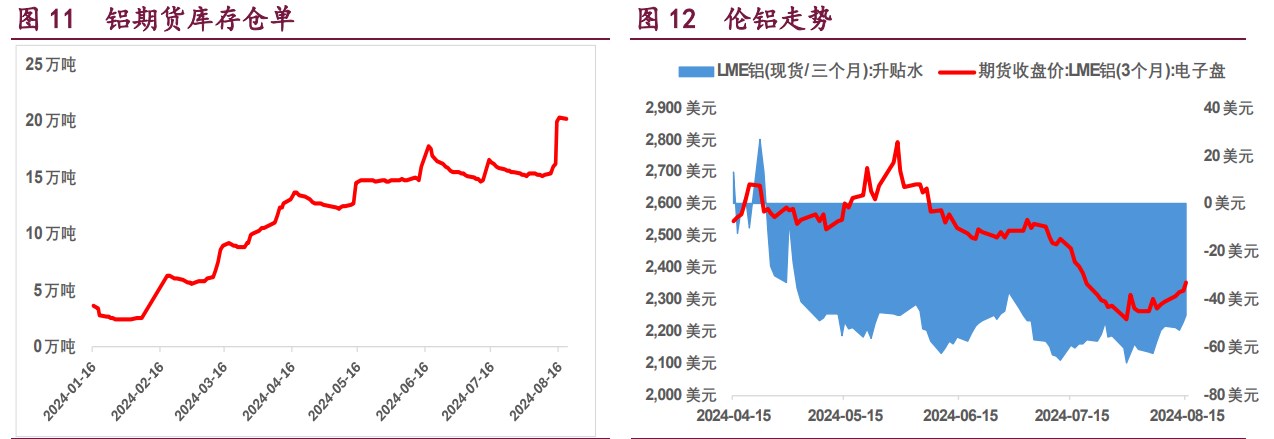

铝主力期价震荡上行,由周五夜盘的 1.93 万一线上涨至 1.96 万一线,沪铝合约有增仓上行趋势。铝锭目前供应变化不大,下游需求淡季,但下游旺季即将到来,预计需求回暖。

据 Mysteel 数据显示 8 月 19 日电解铝社库为 79.20 万吨,周环比去库 1.40 万吨,较去年同期累库约 36 万吨。高库存导致基差和月差处于往年同期低位。预期期价随着宏观回暖而企稳回升,但上方产业压力较大,需要产业旺季预期发酵。

【沪镍】

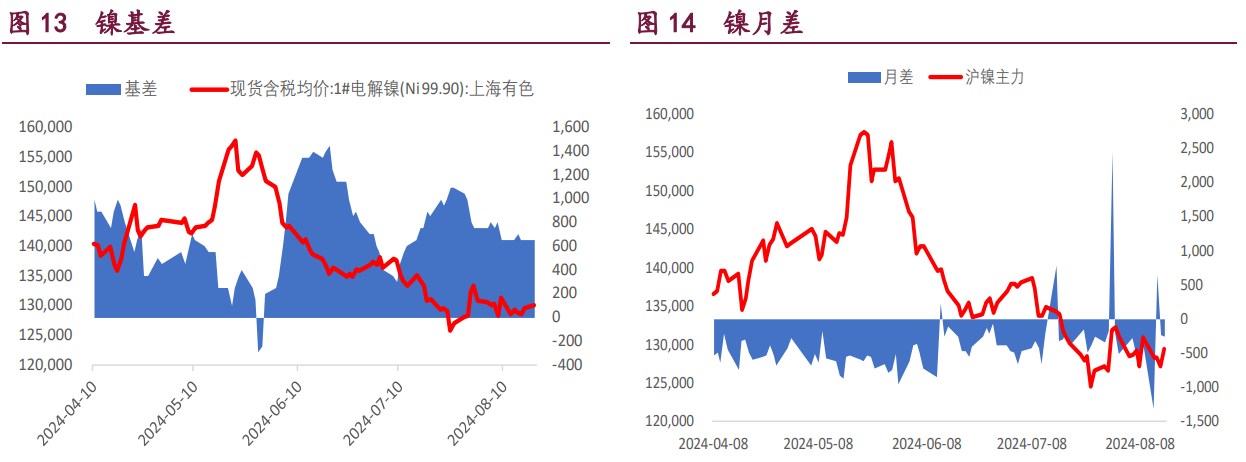

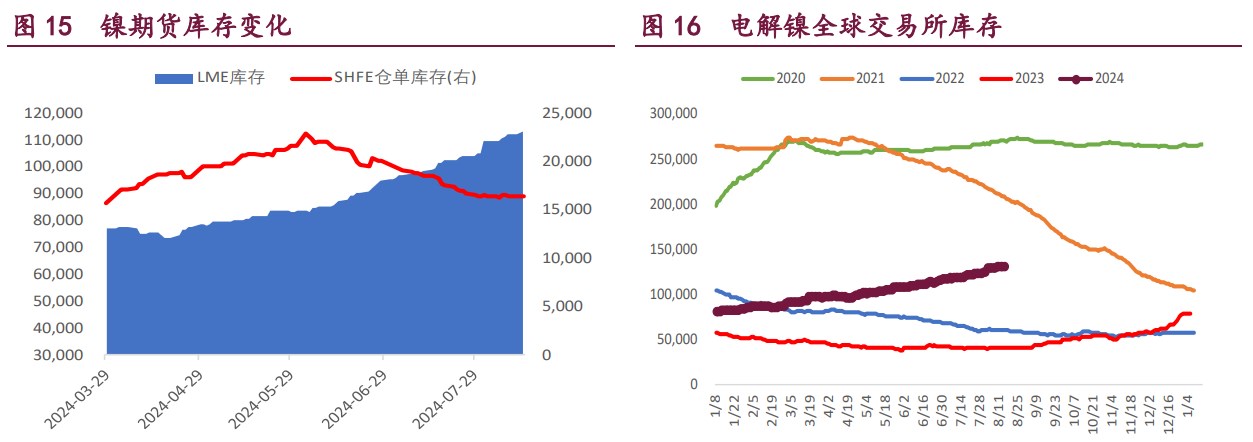

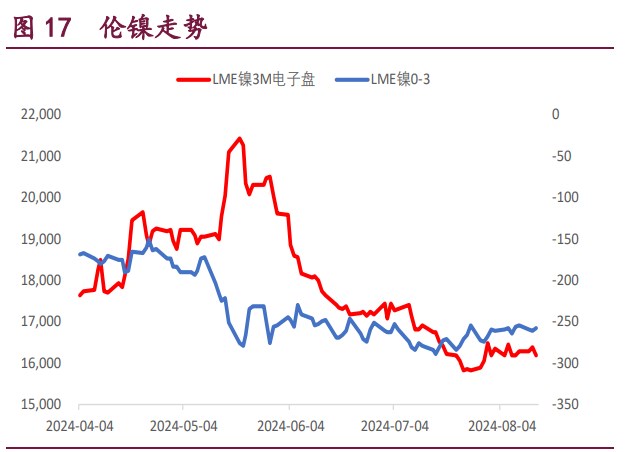

镍主力期价低开高走,由 12.8 万下方上涨至 13 万上方。近期镍期价走势在有色中明显偏弱,今日开始走强,短期或有补涨。近期因菲律宾发运受阻,镍矿价格坚挺;下游不锈钢库存呈现去化;产业边际回暖,利好镍价。中长线来看,镍相对抗跌,结合持仓量来看,随着有色板块企稳回升,前期空头了结意愿较强,给予镍价一定支撑。

1. 产业动态

铜

8 月 19 日,Mysteel 电解铜社库为 28.65 万吨,较 15 日去库 1.15 万吨,较 12 日去库 3.04 万吨。

8 月 18 日 Mysteel 报道,BHP 与旗下位于智利的全球最大铜矿产区 Escondida 的工会签署了一项协议,从而消除了可能威胁全球铜供应的铜矿进一步罢工的风险。

铝

海关总署最新数据显示,2024 年 7 月,中国出口未锻轧铝及铝材 59 万吨,同比增长 19.8%;1-7 月累计出口 376 万吨,同比增长 14.1%。

7 月中国出口氧化铝 15 万吨,同比增长 9.6%;1-7 月累计出口 96 万吨,同比增长 37.4%。

7 月中国进口未锻轧铝及铝材 26 万吨,同比增长 11.1%;1-7 月累计进口 230 万吨,同比增长 60.6%。

7 月中国进口铝矿砂及其精矿 1500 万吨,同比增长 16.5%;1-7 月累计进口铝矿砂及其精矿 9235 万吨,同比增长 8.7%。

镍

8 月 19 日,金川集团电解镍 Ni9996 上海报价 130200 元/吨,金昌报价 129650 元/吨,佛山报价 130500 元/吨,较上一交易日上涨 200,金川集团上海市场销售价格折算沪镍 2409 合约 10:15 盘面升贴水为+870 元/吨。

2. 相关图表