龙头企业带头上调报价 工业硅价格走势坚挺

行情复盘

9月24日,工业硅期货主力合约收涨2.35%至9575.0元。

资金流向

9月24日收盘,工业硅期货资金整体流入42.55万元。

背景分析

7月中下旬及8月初部分小型硅企陆续检修减产,8月份中国工业硅产量环比减少1.3万吨,增速转负,9月工业硅产量减产关注川滇地区开炉,云南地区部分矿热炉在8月末停产影响9月边际产量,其余多数产能维持正常生产,川滇地区部分硅企计划10月末减产,西北地区多家硅企以交付9月订单为主开工率持稳,预计9月份工业硅产量环比继续减少,但幅度有限。

后市展望

前期在宏观情绪及地区硅企减产带动下,部分低品位规格成交重心有小幅上移预期,短期来看,硅市供强需弱格局难改,行业库存尚待消化,叠加仓单回流压力,硅价反转暂无信号,预计硅价短期低位窄幅整理,后续关注川滇地区硅企开工变动情况。

研报正文

资讯

1. 据海关数据显示,2024年8月未锻轧铝合金进口量8.53万吨,同比减少6.2%,环比减少11.7%。2024年1-8月累计进口79.56万吨,同比增加12.7%。2024年8月未锻轧铝合金出口量2.27万吨,同比减少9.8%,环比增加25.8%。1-8月累计出口15.74万吨,同比减少3.2%。

2. 海关数据显示,2024年8月中国金属硅出口量为6.48万吨,环比增加20%同比增加50%。2024年1-8月金属硅累计出口量48.38万吨,同比增加28%。进口方面:2024年8月中国金属硅进口量在0.51万吨,环比增加266%。2024年1-8月全年累计进口量在2.01万吨,同比增幅 369%。

3.2024 年9月9日至2024年9月15日当周SMM统计国内企业中标光伏组件项目共45项,中标价格分布区间集中0.69-0.74元/瓦;单周加权均价为0.74元/瓦,与上周相比上涨0.01元/瓦;中标总采购容量为1512.07MW,相比上周减少450.04MW。

投资策略

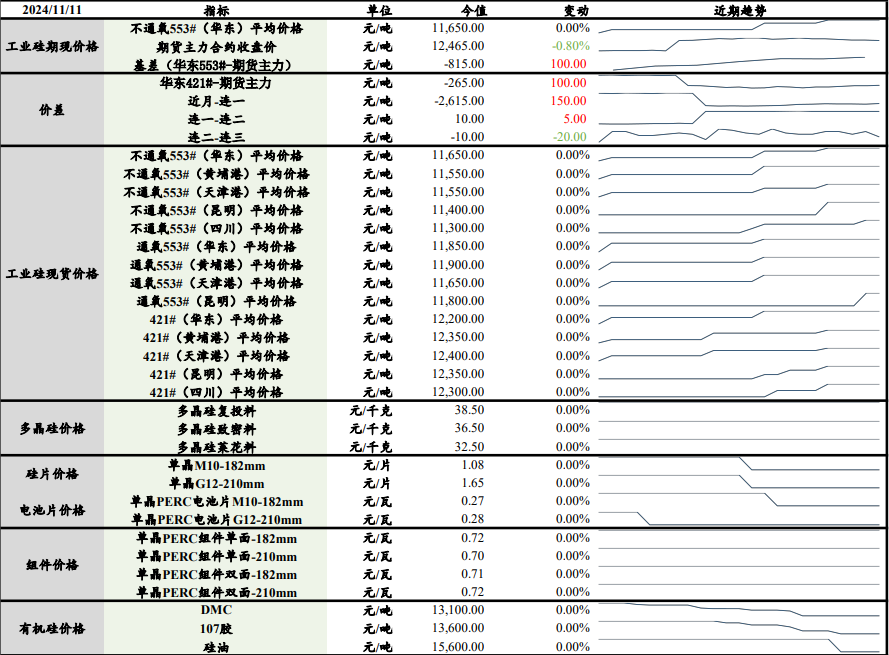

上一交易日工业硅不通氧553#(华东)平均价格较前日持平至11,450元/吨,421#(华东)工业硅平均价格较前日持平至12,100元/ 吨,期货主力合约收盘价较前一天上涨0.85%至9,440元/吨。

多晶硅复投料价格较前一天持平至38.5元/千克;多晶硅致密料较前一天持平至36.5元/千克;多晶硅莱花料较前一天持平至32.5元/千克。

基本面来看,7月中下旬及8月初部分小型硅企陆续检修减产,8月份中国工业硅产量环比减少1.3万吨,增速转负,9月工业硅产量减产关注川滇地区开炉,云南地区部分矿热炉在8月末停产影响9月边际产量,其余多数产能维持正常生产,川滇地区部分硅企计划10月末减产,西北地区多家硅企以交付9月订单为主开工率持稳,预计9月份工业硅产量环比继续减少,但幅度有限;

消费端来看,供给过剩格局下,光伏板块价格持续走弱,市场情绪较差,厂家排产仍处于抱团减产阶段,预计月产量将降至13万吨左右,随着多晶硅产量减产,库存端压力有所减弱,市场部分报价上调,硅料厂整体对工业硅维持刚需采买;有机硅受部分产线停车检修产量下滑,龙头企业带头上调报价,价格走势坚挺,对工业硅需求略有走弱。

前期在宏观情绪及地区硅企减产带动下,部分低品位规格成交重心有小幅上移预期,短期来看,硅市供强需弱格局难改,行业库存尚待消化,叠加仓单回流压力,硅价反转暂无信号,预计硅价短期低位窄幅整理,后续关注川滇地区硅企开工变动情况。