锌基本面偏强 消费提振预期有望提升锌价

行情复盘

9月30日收盘,沪锌期货主力合约收涨0.42%至25120.0元。

持仓量变化

9月30日收盘,沪锌期货持仓量:-6005手至110404手。

背景分析

进入四季度国内北方矿山逐渐进入传统冬季停产;海外虽有矿投产、复产预期,但体现在实物量仍需时间。预计短期矿端维持紧缺态势。

风险提示

月初,锌市场传出俄罗斯OZ矿投产消息叠加国内冶炼厂减产落空,锌价整体呈下行趋势。9月12日瑞典矿产企业Boliden宣布,其旗下位于挪威的锌冶炼厂Odda扩产完成推迟至明年一季度。

研报正文

【第一部分】

行情回顾:

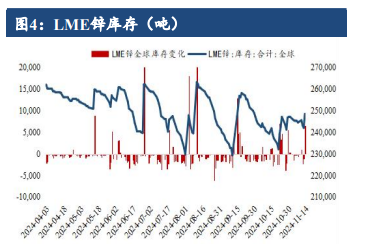

9月沪锌价格先跌后涨,呈现深V走势。月初,锌市场传出俄罗斯OZ矿投产消息叠加国内冶炼厂减产落空,锌价整体呈下行趋势。9月12日瑞典矿产企业Boliden宣布,其旗下位于挪威的锌冶炼厂Odda扩产完成推迟至明年一季度。年内海外冶炼增量下降,LME库存也降低至1个月内低位。叠加美国通胀数据不及预期,市场对美联储降息乐观情绪持续,锌价偏强运行。随后美联储超预期降息50bp及国内政策接力,沪锌价格强势上行。截至9月27日隔夜收盘,LME锌价月度涨6.75%至3075美元/吨,沪锌主连本月涨3.91%至24985元/吨。

10月行情展望:

从基本面而言,10月国内矿端供应暂无改善预期,加工费或延续低位,冶炼亏损难以扭转,精炼锌产量维持低位。9月底锌下游开工率随黑色板块企稳带动已有明显回升,10月或将维持较高开工,基本面供需阶段性转多;宏观层面,随美联储步入降息周期,国内政策仍有发力空间。综合来看,预计10月锌价重心仍将震荡上移。

策略推荐:

单边:短期锌基本面仍然偏强,对锌价有一定支撑。叠加宏观影响,锌价或仍偏强运行。

套利:供应端维持偏紧,季节性旺季或将促使库存进一步下滑,月间正套仍可布局并持有。

【第二部分】

一、锌矿供应紧张仍未恢复

(一)全球锌矿供应减少

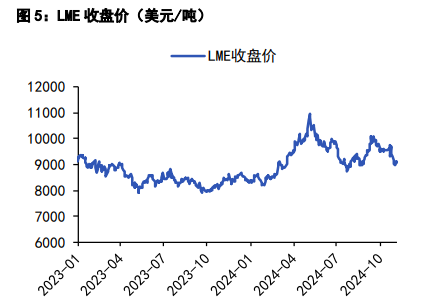

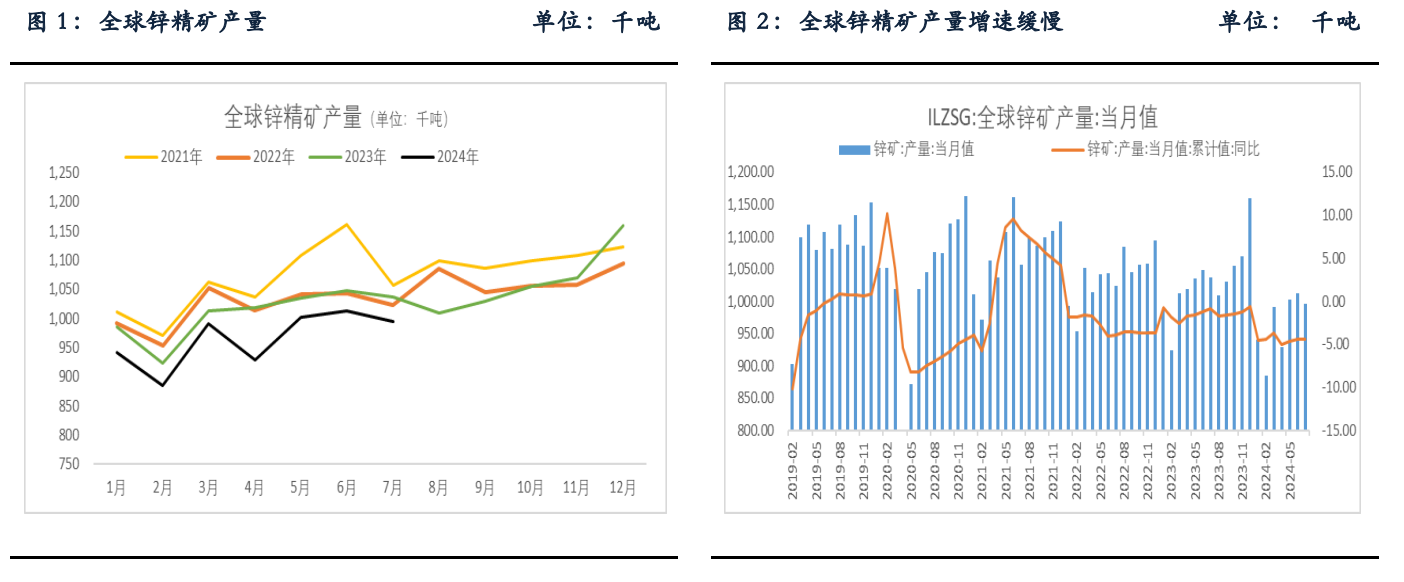

根据国际铅锌小组数据显示,2024年7月全球锌矿产量99.56万吨,同比减少4.08%。1-7月累计产量675.71万吨,累计产量同比减少4.34%。产量下滑的主要原因一部分在于2023下半年年以来的减产并未恢复,一部分原因在于不可抗力的因素减产等。

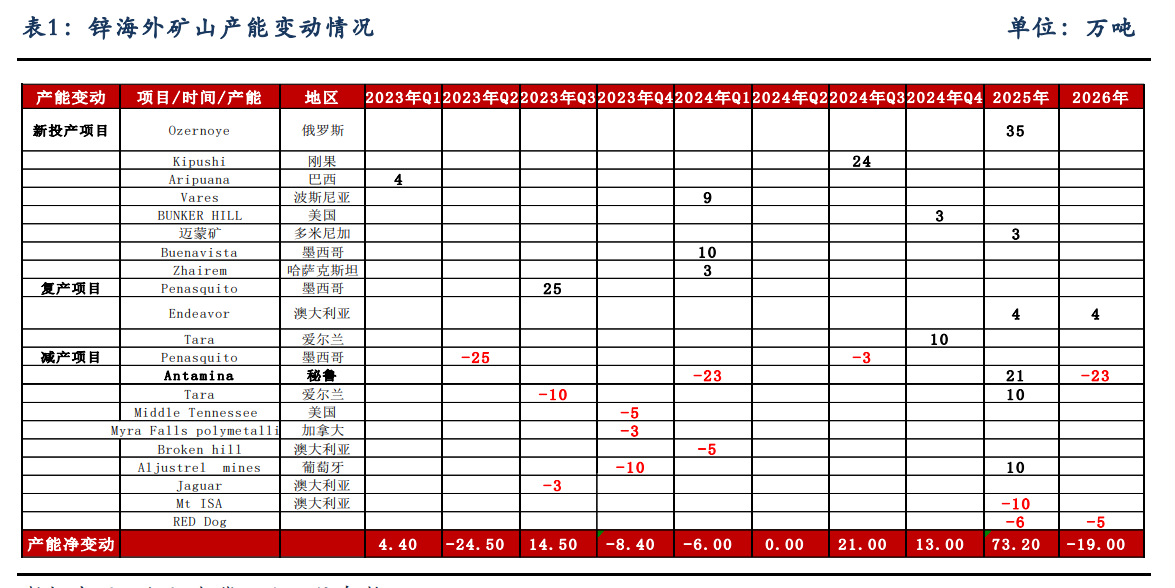

据国际铅锌小组数据及安泰科数据显示,减量主要集中在爱尔兰、葡萄牙、秘鲁等国家,爱尔兰是因为TARA矿2023年6月份因亏损陷入停产,年产能在10万金属吨左右,预计24年Q4陆续复产;葡萄牙Almina因亏损在9月份停产,年产能在10万金属吨左右,预计在25年Q2复产;秘鲁产量的下滑,主要是来自Antamina生产趋于的调节导致。

此外,根据海外公开新闻,8月底Penoles位于墨西哥的Tizapa铅锌铜矿因罢工而停产;9月4日市场虽有俄罗斯的Ozernoye投产消息,但经了解,目前该矿山仍因设备问题暂未投产。

(二)国内锌矿总供应偏紧

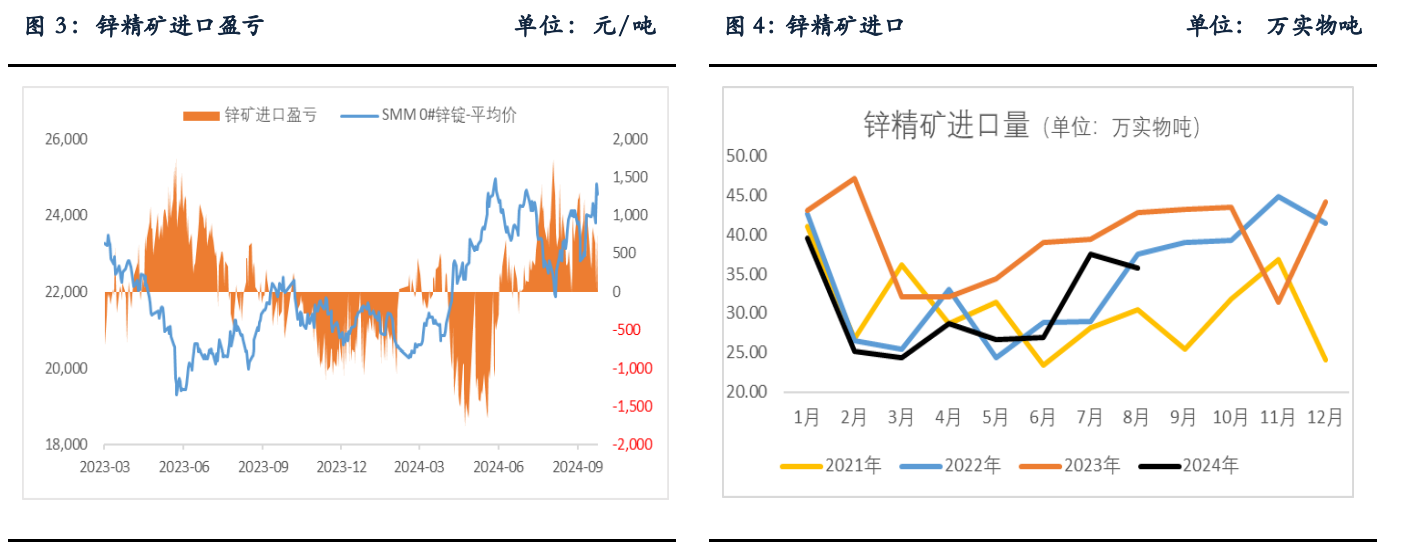

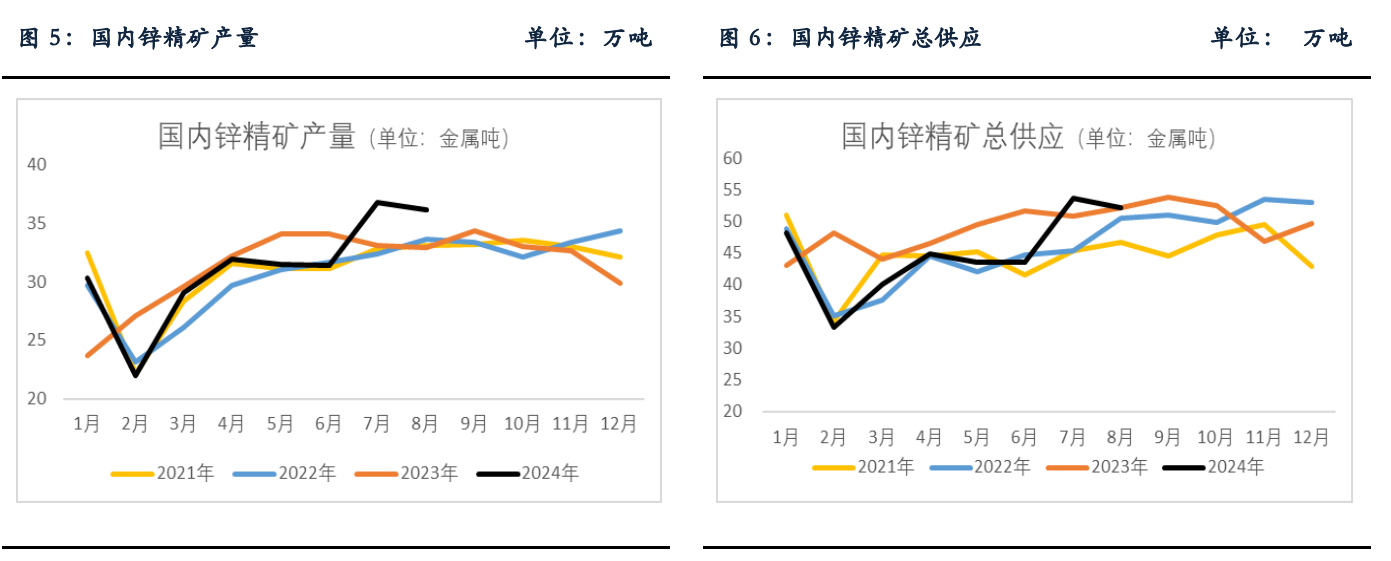

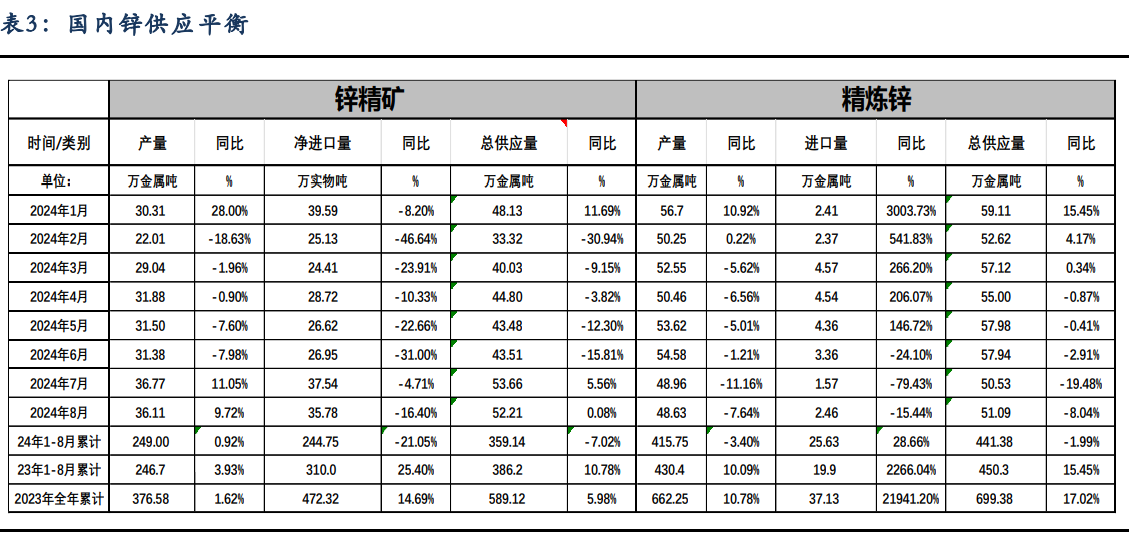

SMM统计8月国内锌精矿产量36.11万吨,环比减少1.8%,同比增加9.7%(去年同期内蒙地区部分矿山停产及今年火烧云铅锌矿释放原矿);1-8月累计产量249万吨,累计同比增加0.92%。9月预计国内锌精矿产量37.09万吨,环比增加2.7%,同比增加7.9%。海关数据显示,8月国内进口锌精矿35.78万实物吨(约16.1万金属吨),环比减少4.7%,同比减少16.4%;1-8月累计进口量244.77万实物吨(约110.2万金属吨),累计同比减少21.04%。

整体看国内8月锌精矿供应量为52万吨左右,环比减少2.7%,同比+0.08%。1-8月累计总供应359万金属吨,累计同比减少6.99%。1-8月国内锌精矿产量同比增加,但进口锌精矿同比减少,导致国内锌精矿供应同比减少。国内对进口锌精矿依存度高,1-8月国内锌精矿仍处于短缺状态。

从内外比价上来看,随着比价的修复,当前进口窗口盈利750元/吨左右,且从进口TC上来看,市场主流依然处于-40美金/吨左右,相较于国产TC,进口矿经济性更高,国内仍有进口机会,预计后续锌精矿进口量或有增加,但整体增量有限。

(三)未来矿产量的跟踪

年内海外还有部分矿山新投或者恢复生产,产量估计会在4季度集中陆续释放。例如非洲的Kipushi项目建设顺利,于2024年二季度末投产,选矿厂设计矿石处理产能80万吨/年,预计生产锌精矿含锌金属量约24万吨/年;博利登(Boliden)5月3日表示,将在爱尔兰的塔拉(Tara)锌矿重启生产,此前博利登与员工就计划于今年第二季度恢复生产进行谈判,将于4季度开始复产,在25年1月份爬产至满负荷等。而25年将会有更多的矿山恢复生产,例如24年选择切换矿段的Antamina,延迟投产的俄罗斯奥泽尔等。具体产能变动如下表:

目前国内矿山利润高企,但北方矿山第四季度将进入传统冬季停产。7月起国内矿端虽有一定增量,主要是新疆火烧云铅锌矿带来。但随着北方矿山停产,四季度国内矿供应或难有显著增量。

二、中国精炼锌大幅减产,基本面转为短缺

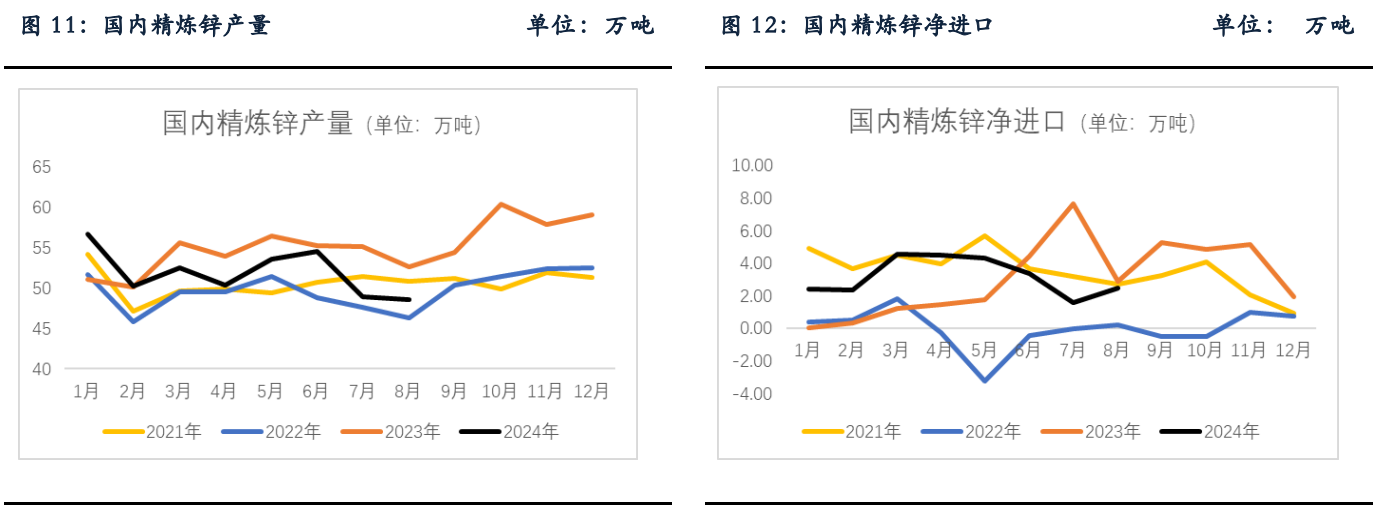

(一)精锌产量下滑

在8月份之前,虽然有海外矿山减产的背景,但对锌的整体产量影响不是很大,而且锌的消费表现不佳,锌基本面并不是市场主要关注的焦点。但从8月份开始,中国锌冶炼厂大幅减产的消息引起了市场关注,锌基本面已经从7月转为短缺,而且未来短缺局面会加剧成为锌价大幅上涨的最主要的原因。

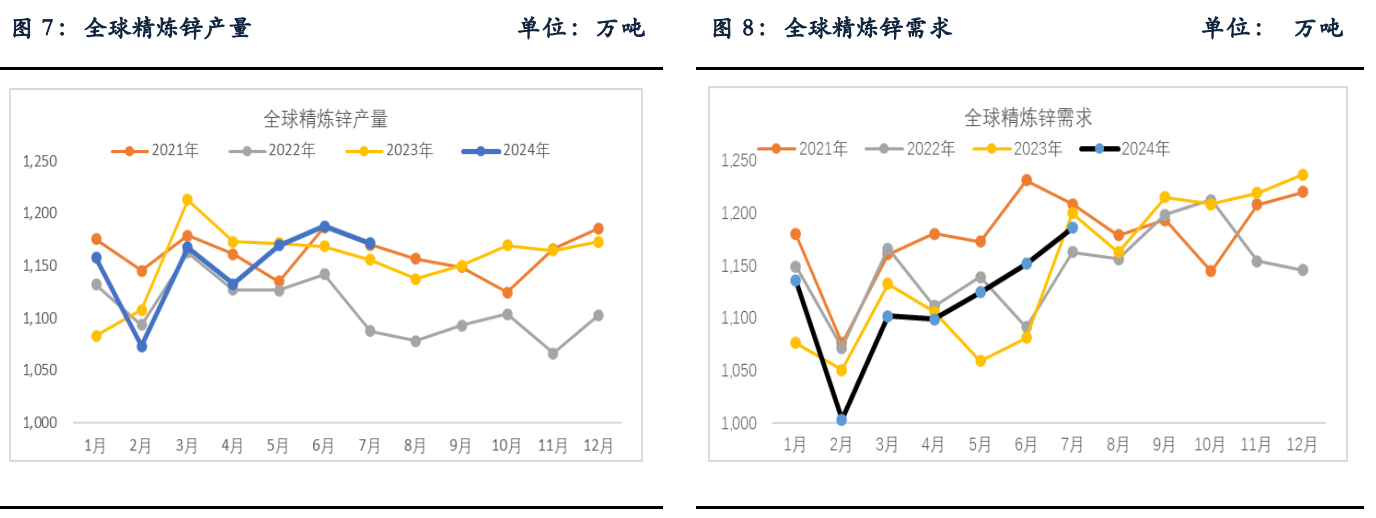

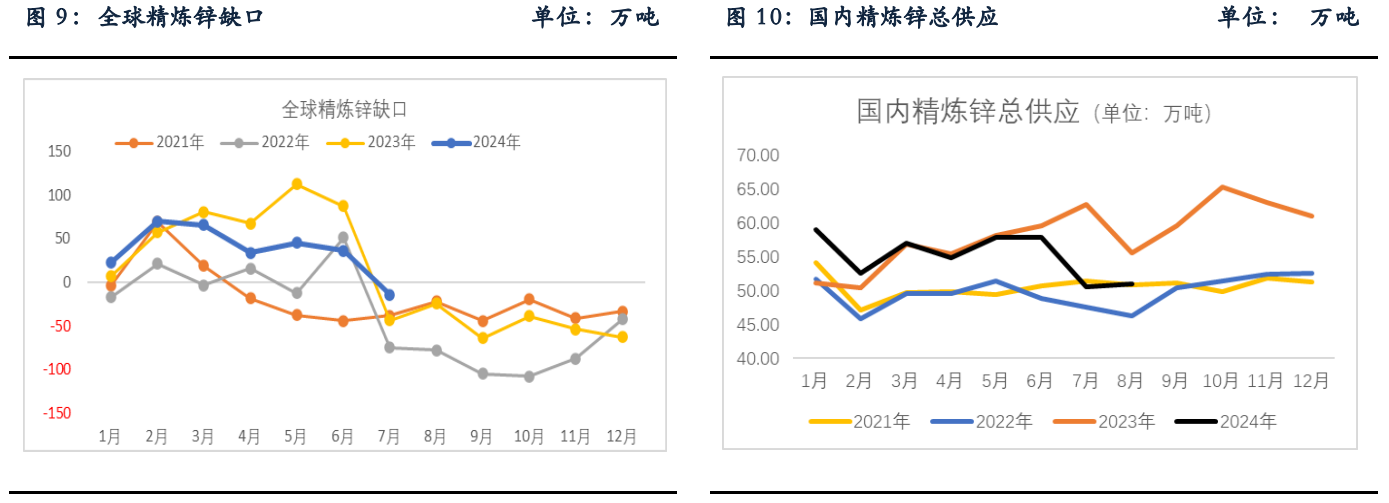

根据国际铅锌小组数据显示,今年前6个月,全球锌的基本面还是过剩,但从7月份开始,锌已经转为短缺。2024年7月全球精锌产量117.14万吨,同比增加1.37%;全球精锌需求118.54万吨,同比减少1.14%,2024年7月全球精锌缺口1.4万吨。1-7月份累计产量805.99万吨,累计产量同比减少0.16%;2024年7月全球精锌需求118.54万吨,同比减少1.14%,1-7月份累计过剩26.06万吨。

7月份全球锌基本面转为短缺的最主要的原因是中国锌产量的大幅下降,而且8月份中国产量继续走低。SMM统计8月国内精炼锌产量48.63万吨,同比减少7.64%;1-8月份累计产量415.75万吨,累计产量同比减少3.4%。预计9月国内精炼锌产量仍会维持在低位,估计在48.73万吨,同比减少10.42%。如果年底冶炼厂开工率不能回升,国内锌的产量同比降幅会继续扩大到15-20%,预计每个月的同比减少幅度会达到10万吨。全球精炼锌产量将呈现负增长,预计全年产量同比减少0.45%。在消费相对降幅有限的情况下,锌供应短缺成为市场的焦点!

(二)国内精炼锌企业减产原因分析

国内冶炼厂运行情况,8月国内精炼锌企业开工率79.65%,同比减少3.64%。分规模来看,大型精炼锌企业开工率80.85%,同比减少11.03%;中型精炼锌企业开工率82.36%,同比增加11.16%;小型精炼锌企业开工率68.09%,同比减少22.28%。

SMM预测9月国内冶炼厂开工率环比8月仅微幅增加(预测在80%以内),而去年9月国内冶炼厂开工率在86.43%,同比降幅不断扩大。当前冶炼厂因亏损导致复产、提产意愿极低,若精炼锌月度产量维持在50万吨以下,则同比降幅将由8月的减少3.6%扩大至减少10%以上。据我们了解,9月国内精炼锌主要减量是陕西、安徽、云南、内蒙、广西、辽宁等地冶炼厂因原料紧缺叠加常规检修;主要增量是甘肃、内蒙、青海、四川、广东等地区冶炼厂复产和检修恢复。

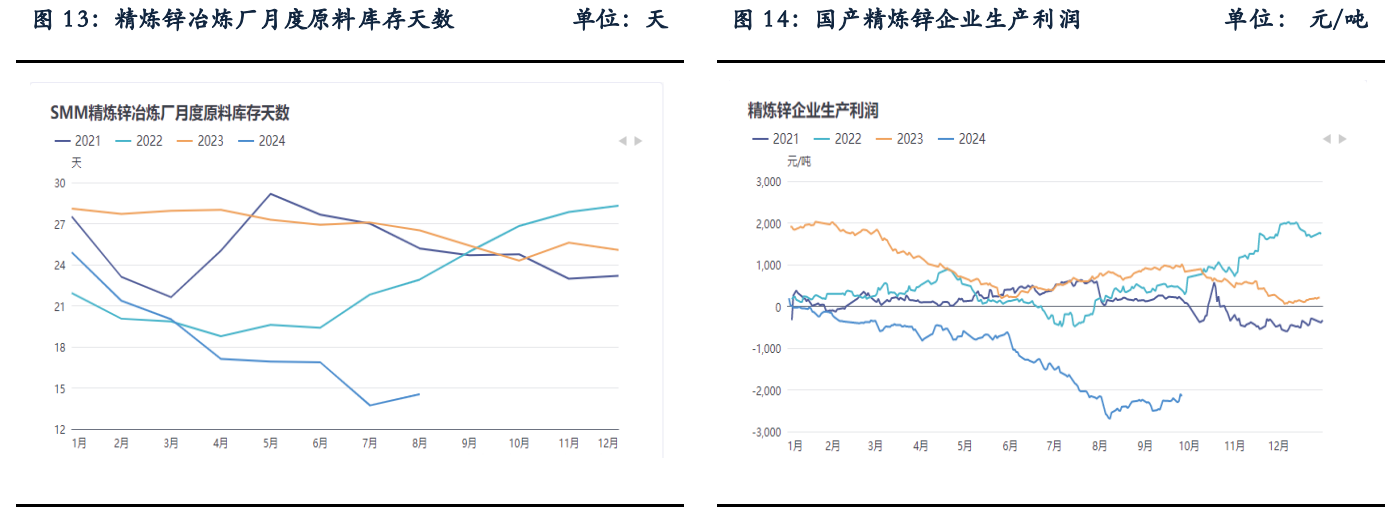

对于冶炼厂来说,除了不可抗力和限电、环保因素外,出现减产行为通常基于两种情况:一个是原料(锌精矿)不足,另一个利润倒挂严重。

从原料上看,SMM数据显示,8月国内冶炼厂原料库存下降至14天左右,较去年同期减少12天。整体原料库存水平严重低于历史同期,冶炼厂原料紧缺情况尚未得到有效缓解。

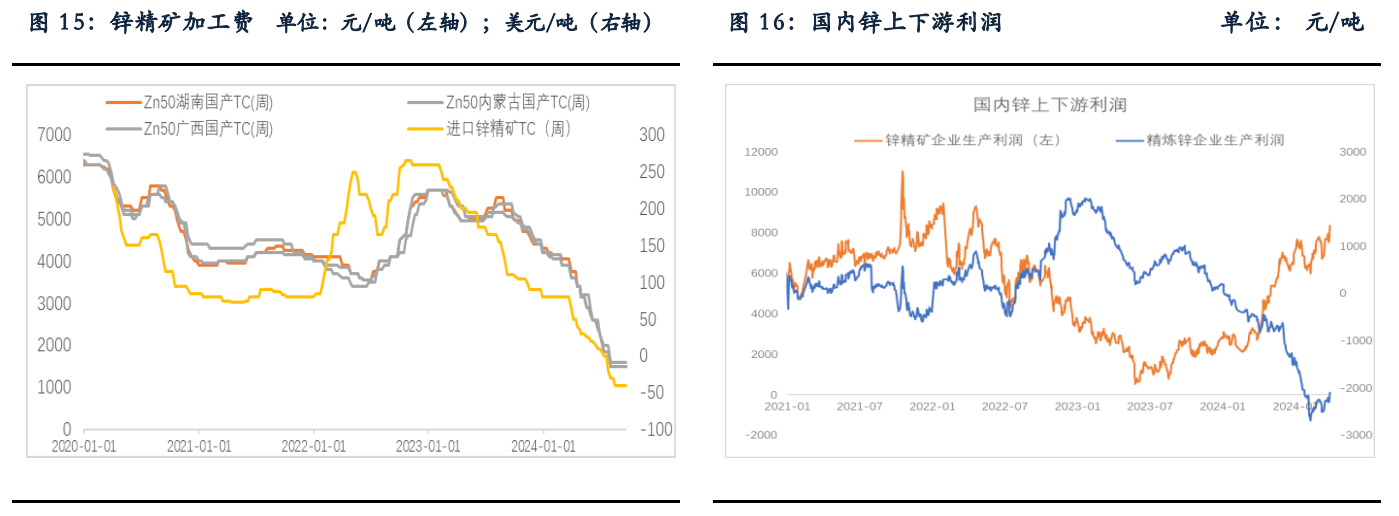

从加工费上看,近期锌价持续偏强运行,但冶炼厂仍持续亏损,主要因素是TC仍处低位。年内锌精矿加工费接连下跌,从年初的4200元/金属吨一路下跌至目前1400元/金属吨左右;进口TC由年初80美元/吨下跌至目前-40美元/吨。目前的冶炼利润来看,不含硫酸不含副产品的利润倒挂2100元/吨左右。短期国内锌精矿供应难有显著改善,预计加工费上调幅度不大,冶炼厂亏损仍将持续。

三、需求即将进入季节性旺季

(一)国内宏观利好政策

9月24日上午,国务院新闻办公室举行新闻发布会,潘功胜宣布了三项重磅政策:一是降低存款准备金率和政策利率,并带动市场基准利率下行;二是降低存量房贷利率并统一房贷最低首付比例。三是创设新的政策工具,支持股票市场发展。中共中央政治局9月26日召开会议强调,要加大财政货币政策逆周期调节力度,保证必要的财政支出,切实做好基层“三保”工作。要发行使用好超长期特别国债和地方政府专项债,更好发挥政府投资带动作用。要降低存款准备金率,实施有力度的降息。要促进房地产市场止跌回稳,对商品房建设要严控增量、优化存量、提高质量,加大“白名单”项目贷款投放力度,支持盘活存量闲置土地。

整体来看,国内政策利好逐渐释放,宏观情绪维持温和向上态度。

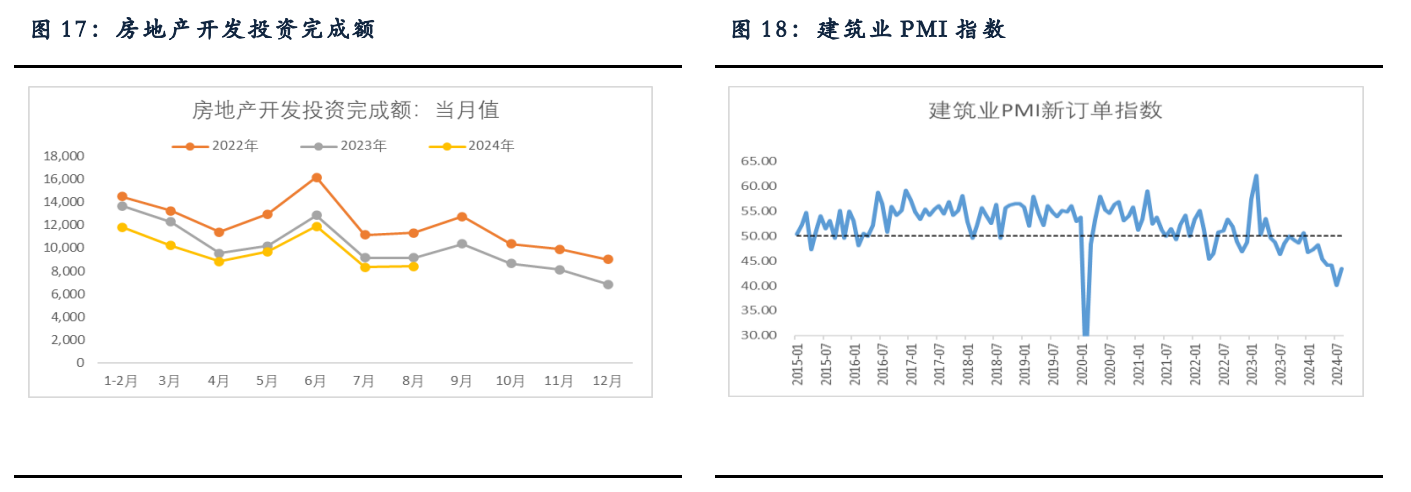

(二)终端需求有望转暖

1-8月份,房地产开发企业房屋施工面积709420万平方米,同比下降12.0%。房屋新开工面积49465万平方米,下降22.5%。房屋竣工面积33394万平方米,下降23.6%。新建商品房销售面积60602万平方米,同比下降18.0%。

国新办新闻发布会推出多项重磅政策,降低存量房贷利率和统一房贷最低首付比例、预计平均降幅在0.5%左右,统一首套房和二套房的房货最低首付比例,将全国展面的二套房贷款最低首付比例由25%下调至15%,释放了比较积极的政策信号,旨在稳定房价,后续需关注政策落实推进情况,房地产预计未来相对企稳。

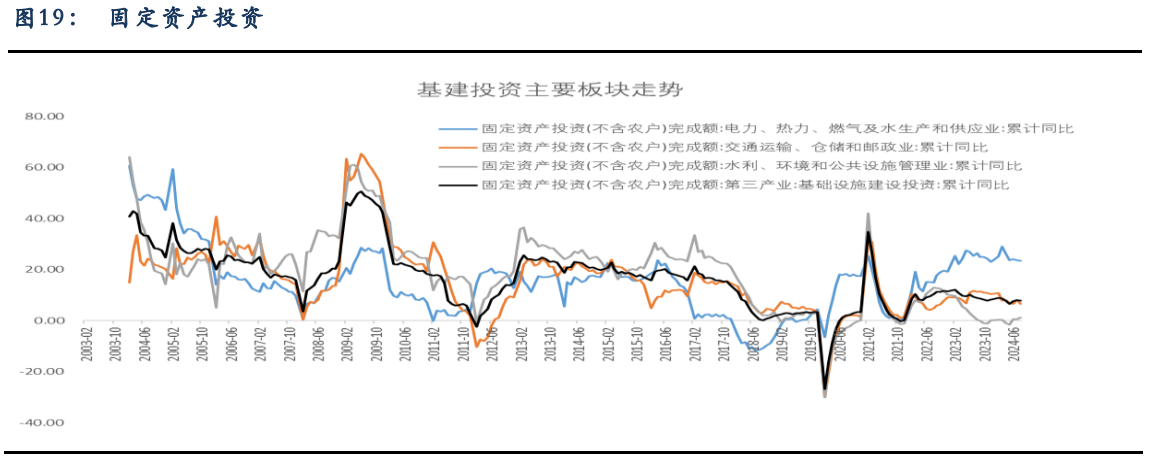

2024年1-8月,中国的固定资产投资(不含农户)继续保持增长态势,累计投资额达到329385亿元,同比增长3.4%。分产业看,第一产业投资6146亿元,同比增长2.9%;第二产业投资112778亿元,增长12.1%;第三产业投资210461亿元,下降0.8%。第二产业中,工业投资同比增长12.1%。其中,采矿业投资增长15.6%,制造业投资增长9.1%,电力、热力、燃气及水生产和供应业投资增长23.5%。第三产业中,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长4.4%。其中,水利管理业投资增长32.6%,航空运输业投资增长20.3%,铁路运输业投资增长16.1%。

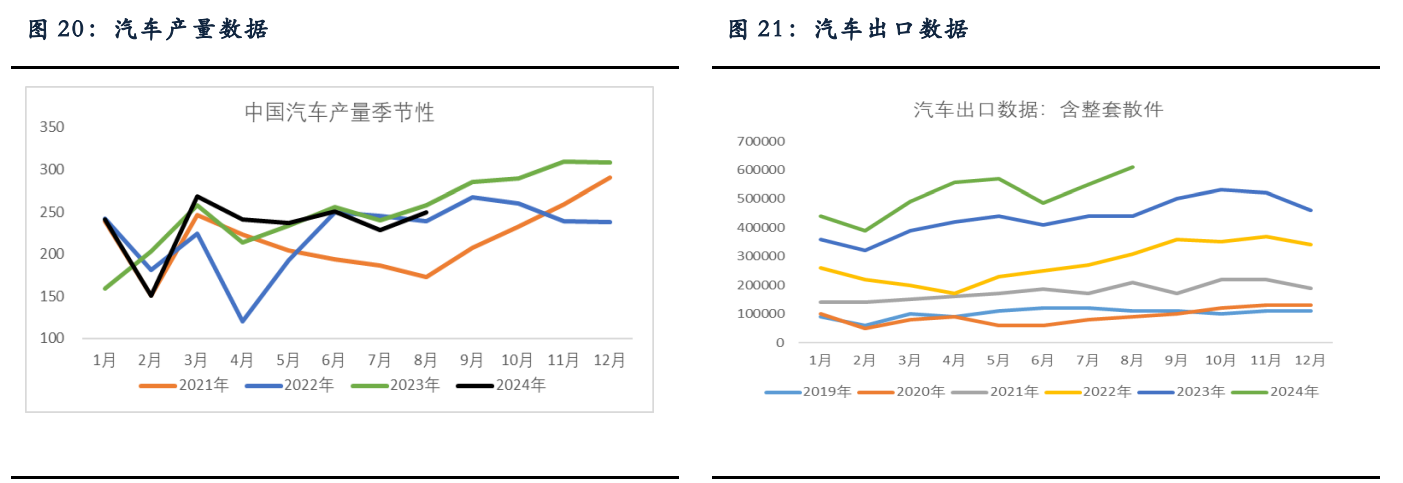

中汽协数据显示,8月,汽车产销分别完成249.2万辆和245.3万辆,环比分别增长9%和8.5%,同比分别下降3.2%和5%。1-8月,汽车产销分别完成1867.4万辆和1876.6万辆,同比分别增长2.5%和3%。8月,汽车国内销量194.2万辆,环比增长8.3%,同比下降10.7%;汽车出口51.1万辆,环比增长9%,同比增长25.4%。

8月,新能源汽车产销分别完成109.2万辆和110万辆,同比分别增长29.6%和30%,新能源汽车新车销量达到汽车新车总销量的44.8%。1-8月,新能源汽车产销分别完成700.8万辆和703.7万辆,同比分别增长29%和30.9%,新能源汽车新车销量达到汽车新车总销量的37.5%。自7月25日,国家发展改革委、财政部印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》以来,汽车报废补贴加码,新能源车市场消费热情进一步被激发,推动产销快速增长。

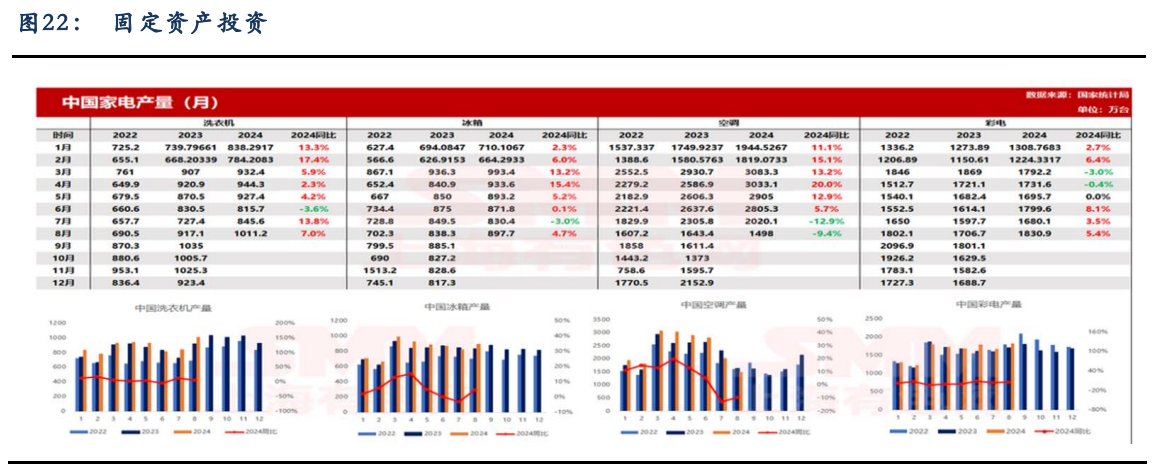

国家统计局数据显示,2024年8月全国空调产量1498.0万台,同比下降9.4%;1-8月累计产量19139.1万台,同比增长7.8%。8月全国冰箱产量897.7万台,同比增长4.7%;1-8月累计产量6781.6万台,同比增长7.3%。8月全国洗衣机产量1011.2万台,同比增长7.0%;1-8月累计产量7145.9万台,同比增长7.2%。8月全国彩色电视机产量1830.9万台,同比增长5.4%;1-8月累计产量13069.9万台,同比增长1.9%。从排产数据来看,8月除空调同比有所下降,其余白电产量同比均有所增加。

四、平衡表与交易策略

(一)供需平衡

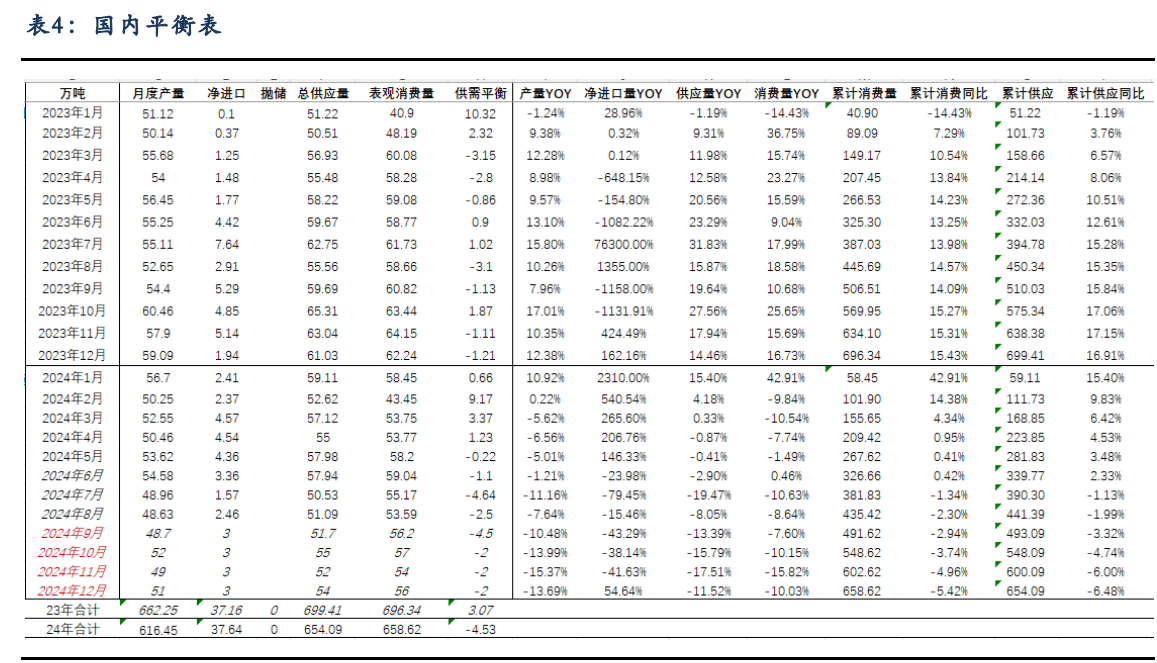

1-8月国内锌金属供应平衡来看,锌精矿及精炼锌同比均出现下滑,但锌精矿总供应量同比降速高于精炼锌。矿端整体维持偏紧状态,精炼锌小幅紧张。预计全年锌元素仍处于短缺态势。

(二)交易策略

从基本面而言:

矿端,进入四季度国内北方矿山逐渐进入传统冬季停产;海外虽有矿投产、复产预期,但体现在实物量仍需时间。预计短期矿端维持紧缺态势。

冶炼端,当前冶炼厂持续亏损,且TC短时间难以回调,精炼锌产量存有减少预期。后期需持续关注冶炼厂增减产情况。

8月国内终端需求增速虽有放缓,但9月24日国新办发布会上传出利好政策,提振资本市场及房地产市场。而房地产需求企稳一定程度上能带动锌下游消费,据安泰科最新数据显示:房地产锌消费约占国内锌消费的21%。锌在房地产上的应用主要有两个周期:一是房地产的施工周期(锌主要以镀锌钢材的形式用在龙骨架、屋顶、墙皮等主体框架上,此外镀锌管材也常用在消防水管、通风管道等),二是房地产的竣工周期(锌主要运用于门窗、护栏、小五金)。后期关注房地产相关消费对锌需求的刺激。

短期看,锌基本面偏强,供应端对锌价有一定支撑,消费提振预期有望提升锌价。宏观方面:美联储步入降息周期,国内政策仍有发力空间。

1、单边策略

中短期看,宏观、基本面对锌价均有提振作用,可逢低做多。

2、套利方面

供应端维持偏紧,季节性旺季或将促使库存进一步下滑,月间正套仍可布局并持有。

3、衍生品策略

暂时观望。