沪铜采购情绪表现平缓 沪锌现货库存处于低位

行情复盘

10月9日,沪铜期货主力合约收跌0.84%至77560.0元。

资金流向

10月9日收盘,沪铜期货资金整体流出5.99亿元。

背景分析

国内政策超预期使得铜价下方支撑增强,产业上看随着铜价上涨以及废铜原料供应增加,国内精炼铜供应短缺幅度趋于收窄,海外现货相对偏弱,仍有一定的累库压力。

后市展望

后续需要重点关注国内财政政策变化、地产实际改善能否符合预期,以及美联储货币政策调整预期带来的影响,总体预计铜价重心趋于抬升。

研报正文

【沪铜】

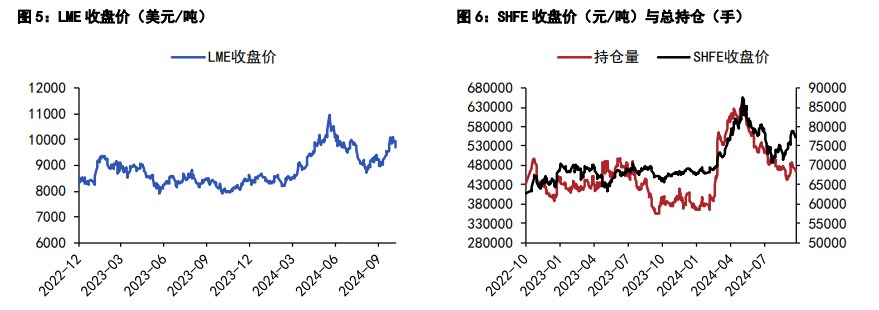

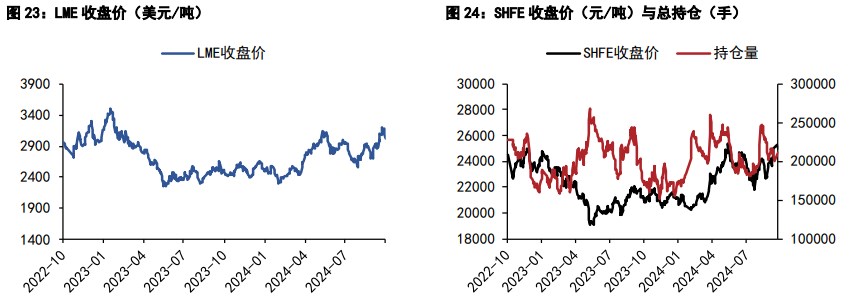

国内权益市场大幅回落,有色氛围维持偏弱,铜价震荡下跌,昨日伦铜收跌 0.76%至 9684 美元/吨,沪铜主力合约收至 77000 元/吨。

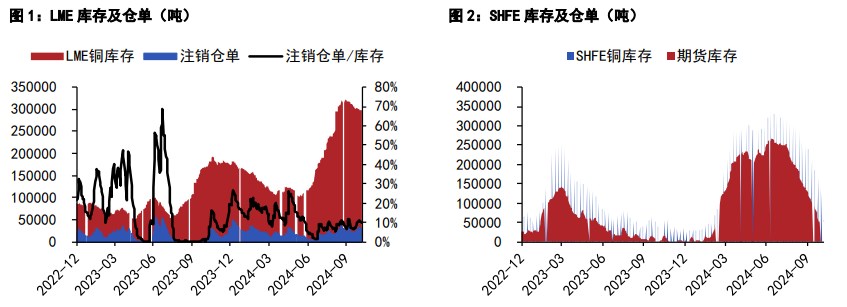

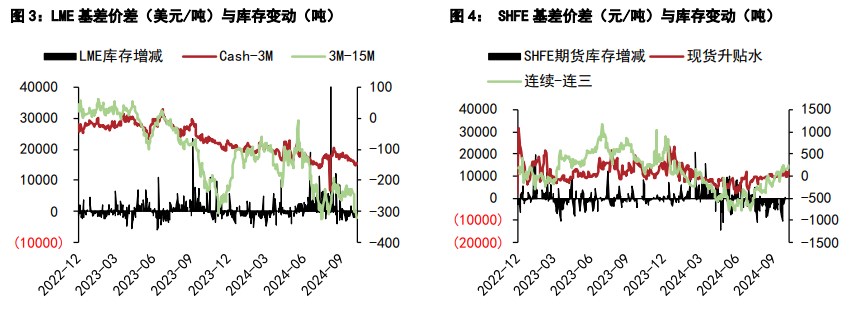

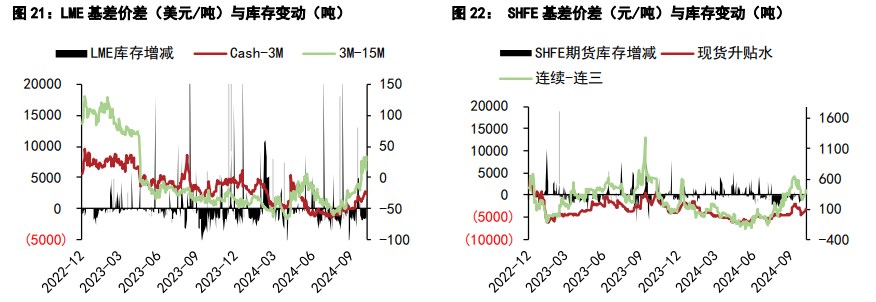

产业层面,昨日 LME 库存减少 1450 至 294825 吨,注销仓单比例下滑至 9.9%,Cash/3M 贴水 145.2 美元/吨。国内方面,昨日上海地区现货升水下调至 70 元/吨,下游采购情绪表现平缓,多以刚需采购为主,持货商积极出货,基差承压回落。

进出口方面,昨日国内铜现货进口盈利维持 200 元/吨以上,洋山铜溢价继续抬升。废铜方面,昨日国内精废价差扩大至 2250 元/吨,废铜替代优势提高。价格层面,国内政策超预期使得铜价下方支撑增强,产业上看随着铜价上涨以及废铜原料供应增加,国内精炼铜供应短缺幅度趋于收窄,海外现货相对偏弱,仍有一定的累库压力。

后续需要重点关注国内财政政策变化、地产实际改善能否符合预期,以及美联储货币政策调整预期带来的影响,总体预计铜价重心趋于抬升。今日沪铜主力运行区间参考:76500-77800 元/吨;伦铜 3M 运行区间参考:9600-9800 美元/吨。

【沪锌】

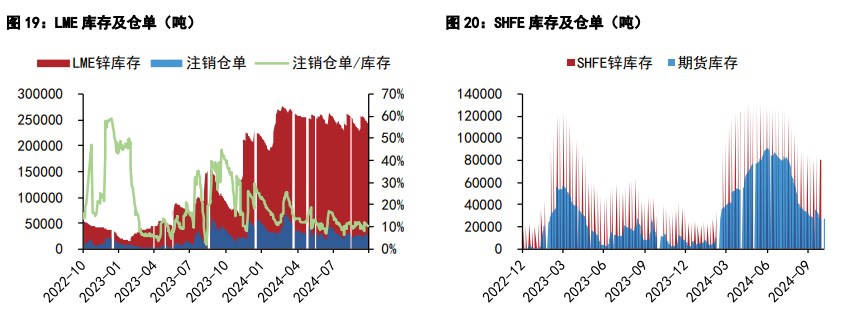

周三沪锌指数收至 24950 元/吨,单边交易总持仓 21.21 万手。截至周三下午 15:00,伦锌 3S 收至 3065.5 美元/吨,总持仓 26.08 万手。内盘基差 100 元/吨,价差 90 元/吨。外盘基差-25.73 美元/ 吨,价差 14.38 美元/吨,剔汇后盘面沪伦比价录得 1.149,锌锭进口盈亏为-586.19 元/吨。

SMM0# 锌锭均价 25200 元/吨,上海基差 100 元/吨,天津基差 100 元/吨,广东基差 50 元/吨,沪粤价差 50 元/吨。上期所锌锭期货库存录得 2.76 万吨,LME 锌锭库存录得 24.4 万吨。根据上海有色数据,国内社会库存录增至 10.69 万吨。

总体来看,当前商品受宏观情绪影响较大,政策密集期空头减仓较多,且国内现货库存低位,流通货源偏紧。但海外高库存下进口锌锭持续流入。中期来看,宏观政策对地产定位为严控增量房,对锌需求实际需求拉动相对有限,锌矿亦有增量预期,警惕情绪转弱后价格回落得风险。