橡胶市场转入偏空氛围 甲醇利多因素逐渐消化

行情复盘

10月18日,橡胶期货主力合约收涨2.46%至18295.0元。

资金流向

10月18日收盘,橡胶期货资金整体流入1.96亿元。

期货市场

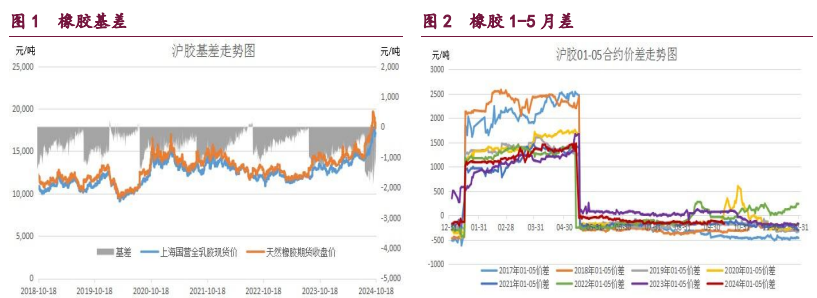

本周五国内沪胶期货 2501 合约呈现放量增仓,震荡上行,小幅收涨的走势,盘中期价重心小幅上移至18180 元/吨一线运行。收盘时期价小幅收涨 1.85%至 18190 元/吨。1-5 月差贴水幅度小幅收敛至 170 元/吨。

后市展望

随着前期利多因素逐渐消化,叠加节后未能继续出台更多利好政策,市场转入偏空氛围。预计短期国内沪胶期货2501合约或维持震荡偏弱的走势。

研报正文

核心观点

【橡胶】

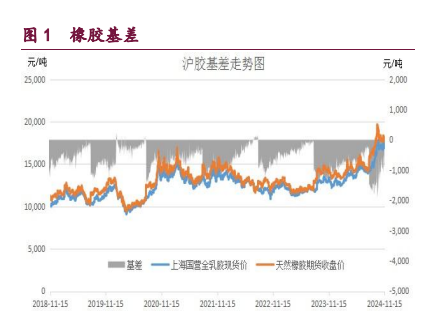

本周五国内沪胶期货 2501 合约呈现放量增仓,震荡上行,小幅收涨的走势,盘中期价重心小幅上移至18180 元/吨一线运行。收盘时期价小幅收涨 1.85%至 18190 元/吨。1-5 月差贴水幅度小幅收敛至 170 元/吨。

随着前期利多因素逐渐消化,叠加节后未能继续出台更多利好政策,市场转入偏空氛围。预计短期国内沪胶期货2501合约或维持震荡偏弱的走势。

【甲醇】

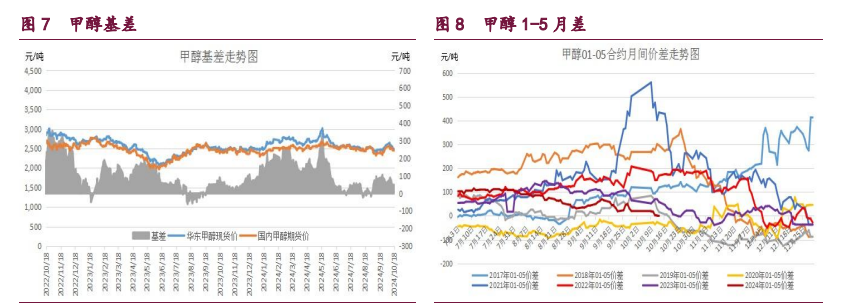

本周五国内甲醇期货 2501 合约呈现缩量减仓,震荡偏弱,略微收低的走势,期价最高上涨至 2448 元/吨一线,最低下探至2425元/吨,收盘时略微收低 0.53%至 2437 元/吨。1-5 月差贴水幅度小幅升阔至 11 元/吨。

随着前期利多因素逐渐消化,叠加国内煤炭期货价格承压回落。在偏空氛围主导下,预计后市甲醇期货2501 合约或维持震荡偏弱的走势。

【原油】

本周五国内原油期货 2412 合约呈现放量增仓,震荡企稳,略微收涨的走势,期价最高涨至 537.8 元/桶,最低下跌至526.9元/桶,收盘时期价略微收涨 0.17%至 535.3 元/桶。

随着美联储11月议息会议降息 50 个基点预期下降,大概率或降息25 个基点。此前宏观氛围乐观基调出现消退,市场风险偏好出现减弱。与此同时,以色列表态不会袭击伊朗产油设施,地缘因素显著弱化,前期多头获利了结。在偏空因素压制下,预计后市国内原油期货2412 合约或维持震荡偏弱的走势。

1. 产业动态

橡胶

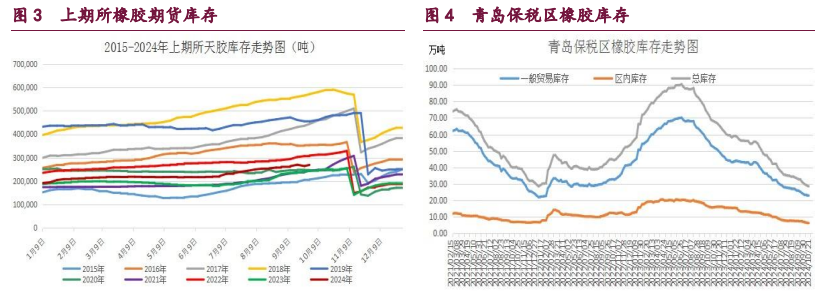

截至 2024 年 10 月 11 日当周,青岛地区天然橡胶一般贸易库库存为22.38万吨,较上期减少 0.44 万吨,降幅 1.93%。天然橡胶青岛保税区区内库存为6.03 万吨,较上期减少 0.08 万吨,降幅 1.27%。二者库存合计达28.41万吨,周环比小幅减少 0.52 万吨,维持低位运行。

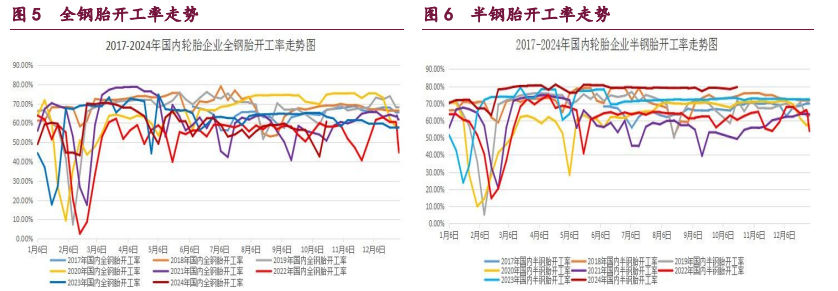

截止 2024 年 10 月 18 日当周,山东地区轮胎企业全钢胎开工负荷为60.70%,周环比大幅回升 18.10 个百分点,同比小幅回落 4.50 个百分点。国内轮胎企业半钢胎开工负荷为 79.50%,周环比小幅回升 1.20 个百分点,同比大幅回升6.90 个百分点。

2024 年 9 月中国乘用车市场零售量达到 206.3 万辆,同比增长2%,环比增长 8%。其中,新能源车 9 月零售量为 112 万辆,同比增长51%,环比增长9%。今年 1-9 月,乘用车累计零售量为 1552.9 万辆,同比增长2%。2024 年9月份中国物流业景气指数为 52.4%,较上月回升 0.9 个百分点。

2024 年 9 月份,我国重卡市场销售约 5.8 万辆左右(批发口径,包含出口和新能源),环比 8 月份下滑 7%,比上年同期的 8.57 万辆下滑32%,减少了约 2.8 万辆。累计来看,2024 年 1-9 月,我国重卡市场销售各类车型约68.3万辆,累计增速转负(1-8 月累计增速是 0.68%),降幅为3%左右。市场情况无疑“十分严峻”。

甲醇

截至 2024 年 10 月 11 日当周,国内甲醇平均开工率维持在81.77%,周环比略微回升 0.83%,月环比小幅增长 2.78%,较去年同期小幅增长5.52%。同期我国甲醇周度产量均值达 187.68 万吨,周环比小幅增加3.65 万吨,月环比大幅增加 8.42 万吨,较去年同期 177.11 万吨,大幅增加10.57 万吨。

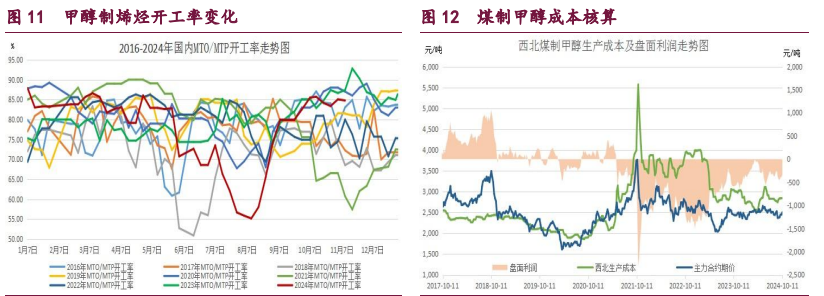

截止 2024 年 10 月 11 日当周,国内甲醛开工率维持在30.47%,周环比略微回升 0.87%。同时二甲醚方面,开工率维持在 8.05%,周环比略微回落0.10%。醋酸开工率维持在 96.77%,周环比小幅回升 4.11%。MTBE 开工率维持在51.61%,周环比小幅增加 1.71%。截止 2024 年 10 月 11 日当周,国内煤(甲醇)制烯烃装置平均开工负荷在 84.78%,周环比略微下跌 0.28 个百分点。截止2024年10 月 11 日,国内甲醇制烯烃期货盘面利润为 166 元/吨,周环比小幅回升147元/吨。

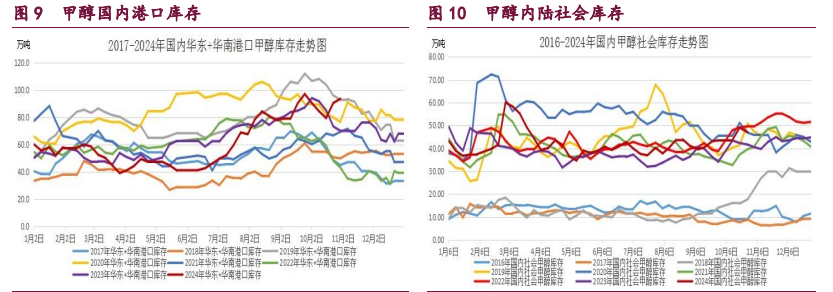

截止 2024 年 10 月 11 日当周,我国华东和华南地区的港口甲醇库存量维持在 90.31 万吨,周环比大幅上涨 10.99 万吨,月环比略微增加0.08 万吨,较去年同期大幅增加 17.12 万吨。其中华东港口甲醇库存达53.24 万吨,周环比大幅增加 6.97 万吨,华南港口甲醇库存达 37.07 万吨,周环比大幅增加4.02万吨。截至 2024 年 10 月 17 日当周,我国内陆甲醇库存合计达46.96万吨,周环比小幅减少 2.09 万吨,月环比小幅增加 3.49 万吨,较年初小幅增加3.73万吨,较去年同期的 40.61 万吨,大幅增加 6.35 万吨。

原油

2024 年 10 月 4 日,美国石油活跃钻井平台数量增加至479 座,周环比小幅减少 5 座,较去年底回落 18 座。美国原油日均产量1320 万桶,周环比小幅增加 0 万桶/日,同比增加 0 万桶/日。

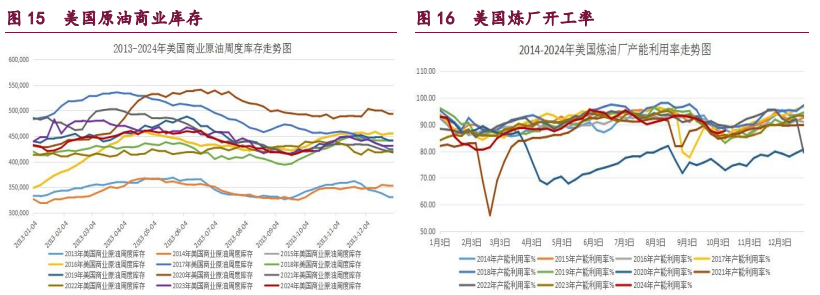

截至 2024 年 10 月 4 日当周,美国商业原油库存(不包括战略石油储备)达 4.22741 亿桶,周环比大幅增加 581 万桶。美国俄克拉荷马州库欣地区原油库存达 2491.4 万桶,周环比小幅增加 124.7 万桶;美国战略石油储备(SPR)库存达 3.8293 亿桶,周环比小幅增加 37.7 万桶。美国炼厂开工率维持在86.70%,周环比小幅下滑 0.9 个百分点,月环比小幅下降6.10%,同比小幅上涨 1.00%。

截至 2024 年 10 月 8 日,WTI 原油非商业净多持仓量平均维持在190637张,周环比大幅增加 31029 张,较 9 月均值 155243 张大幅增加35394 张,增幅达22.80%。与此同时,截至 2024 年 10 月 8 日,Brent 原油期货基金净多持仓量平均维持在 148775 张,周环比大幅增加 126510 张,较9 月均值8644张大幅增加 140131 张,增幅达 1621.14%。总体来看,WTI 原油期货市场净多头寸月环比大幅增加,而 Brent 原油期货市场的净多头寸月环比也大幅增加。

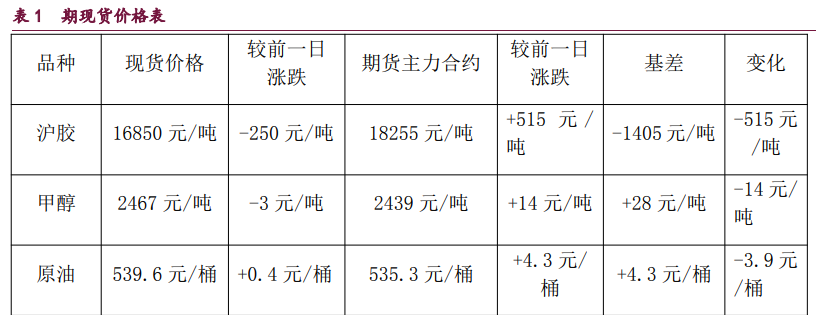

2. 现货价格表

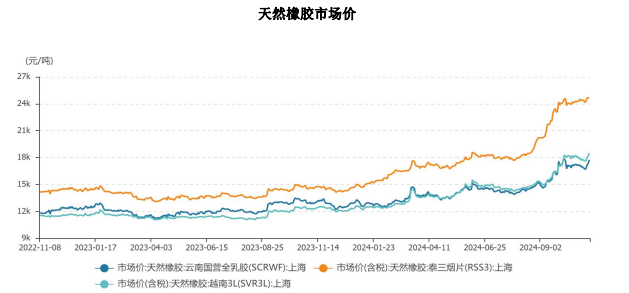

3. 相关图表