沪铜市场仍有较强预期 碳酸锂基本面情况改善有限

行情复盘

10月29日,碳酸锂期货主力合约收跌1.90%至74900.0元。

持仓量变化

10月29日收盘,碳酸锂期货持仓量:-1239手至224862手。

现货市场

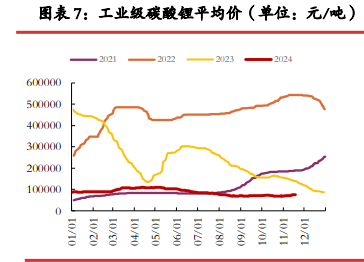

电池级碳酸锂(99.5%)市场价报 73500(+500)元/吨,工业级碳酸锂(99.2%)市场价报 71500(+500)元/吨,电碳与工碳价差为 2000 元/吨,较上一个交易日保持不变。

后市展望

碳酸锂基本面情况改善有限,期价或将区间震荡,后续关注锂盐厂停产检修情况。

研报正文

【沪铜】

现货信息:上海 1#电解铜价格 76340-76590,跌 20,贴 80-贴 40,进口铜矿指数10.86,涨0.38

市场分析:海外发达国家全部处在宽松周期,全球经济压力存在边际上转暖预期,本质上这就是 2024 年年度级别的降息话题定性,客观上有利已完成下行的商品逆向波动运行,这给四季度奠定了基本基调;另一方面,国内继央行、证监会、财政等政策持续发力给予市场较强预期,有利整体市场情绪回暖,站在产业角度看,原料冲击扰动继续边际小幅缓解,且全球累库绝对水平已经不低,铜价在 9 月如期形成较强反馈后,四季度可能再度迎来现实和预期的博弈,望投资者能把握好趋势行情和阶段性行情的差异。

参考观点:关注铜价周度 20 日均线的支撑效果,上方压力依旧暂顶在整数关口附近。

【碳酸锂】

现货信息:电池级碳酸锂(99.5%)市场价报 73500(+500)元/吨,工业级碳酸锂(99.2%)市场价报 71500(+500)元/吨,电碳与工碳价差为 2000 元/吨,较上一个交易日保持不变。

市场分析:供给端:上周开工率为 61.64%,同比增加 2.64%,环比不变,由于成本和利润的压力,上游整体开工率回归均值,供给端的增长压力有所缓解;同时,进口原料的到港数量也在减少,部分高成本原料的提锂产量有所下降;江西部分厂家已停产检修,但规模较小。需求端:需求有明显改善迹象,终端采购意愿逐步增强。由于头部三元材料的需求提升,带动了相关需求的增长。近期,材料订单数量普遍上升,预计还将有一定的库存补充。

库存方面:周度库存持续去库。上周周度库存为 116536(-2165)实物吨,其中冶炼厂库存45984(-46111)实物吨,下游库存 31939(+1816)实物吨,其他环节库存38613(+630)实物吨。

综合来说,碳酸锂基本面情况改善有限,期价或将区间震荡,后续关注锂盐厂停产检修情况。

参考观点:2501 合约或将区间震荡,建议投资者暂时观望。

【铁矿石】

现货信息:铁矿普氏指数 103.55,青岛 PB(61.5)粉 770,澳洲粉矿62%Fe773。

市场分析:市场供需回升,钢厂利润长期亏损幅度收缩,金九银十铁矿迎来旺季,增产积极性显露。钢材需求预期偏弱,但整体供应端稳中放宽。后续随着稳增长政策措施发力显效,国内经济持续回升向好,宏观强预期提振市场信心,铁矿价格或将维持现阶段的弱势局面。进口铁矿价格也面临政策管控效果逐步显现,后续还应时刻关注政策端消息对铁矿价格的影响。

国内港口铁矿到港量本周由上周 2383.7 万吨增加至 2461.9 万吨,铁矿石全球发运量由上周 2887.3 万吨增加至 3085.2 万吨,港口供给放宽;上周45 港口总库存水平从15297.53 万吨增加至 15341.68 万吨,钢厂库存从 9006.73 万吨减少至8978.91 万吨。

参考观点:铁矿 2501 短期或以震荡偏弱为主,提示投资者谨慎投资风险。