橡胶缺乏更多利好政策 原油中东地缘因素再度凸显

行情复盘

11月1日,原油期货主力合约收涨2.38%至532.6元。

资金流向

11月1日收盘,原油期货资金整体流出3703.91万元。

期货市场

本周五国内原油期货 2412 合约呈现放量减仓,震荡上行,大幅收涨的走势,期价最高涨至 535.2 元/桶,最低下跌至522.1元/桶,收盘时期价大幅收涨 2.38%至 532.6 元/桶。

后市展望

在经历前期大幅回落以后,利空情绪消化。OPEC+产油国鉴于目前油价持续走低,考虑延后一个月实施增产计划,同时中东地缘因素再度凸显,原油期价迎来超跌反弹的走势。预计后市国内原油期货2412 合约或维持震荡企稳的走势。

研报正文

核心观点

【橡胶】

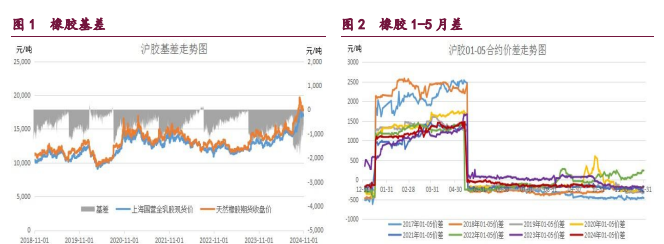

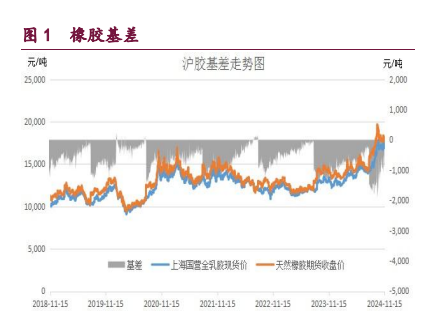

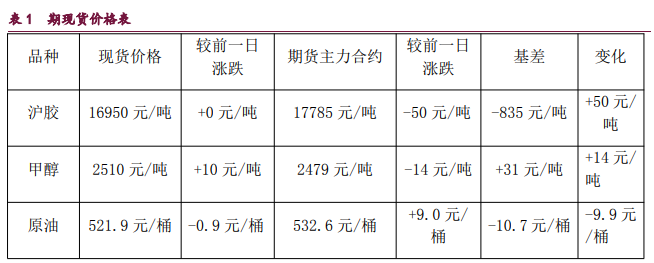

本周五国内沪胶期货 2501 合约呈现放量增仓,震荡偏弱,略微收低的走势,盘中期价重心略微下移至17785 元/吨一线运行。收盘时期价略微收低 0.25%至 17785 元/吨。1-5 月差贴水幅度小幅升阔至 155 元/吨。

随着前期利多因素逐渐消化,叠加节后未能继续出台更多利好政策,市场转入多空分歧阶段。预计短期国内沪胶期货2501合约或维持震荡整理的走势。

【甲醇】

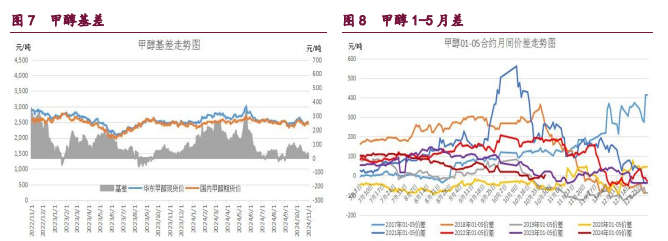

本周五国内甲醇期货 2501 合约呈现缩量减仓,震荡偏强,略微收涨的走势,期价最高上涨至 2507 元/吨一线,最低下探至2472元/吨,收盘时略微收涨 0.28%至 2479 元/吨。1-5 月差贴水幅度小幅升阔至 4 元/吨。

随着前期利空因素逐渐消化,国内煤炭期货价格震荡企稳。在多空分歧的背景下,预计后市甲醇期货2501 合约或维持震荡整理的走势。

【原油】

本周五国内原油期货 2412 合约呈现放量减仓,震荡上行,大幅收涨的走势,期价最高涨至 535.2 元/桶,最低下跌至522.1元/桶,收盘时期价大幅收涨 2.38%至 532.6 元/桶。

在经历前期大幅回落以后,利空情绪消化。OPEC+产油国鉴于目前油价持续走低,考虑延后一个月实施增产计划,同时中东地缘因素再度凸显,原油期价迎来超跌反弹的走势。预计后市国内原油期货2412 合约或维持震荡企稳的走势。

1. 产业动态

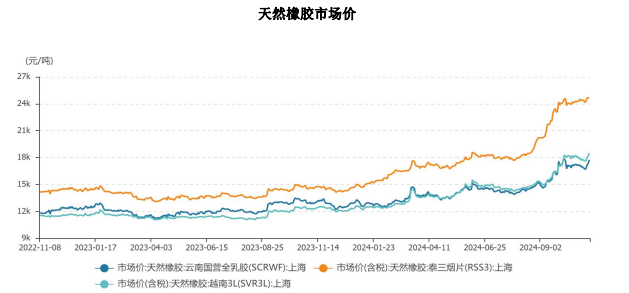

橡胶

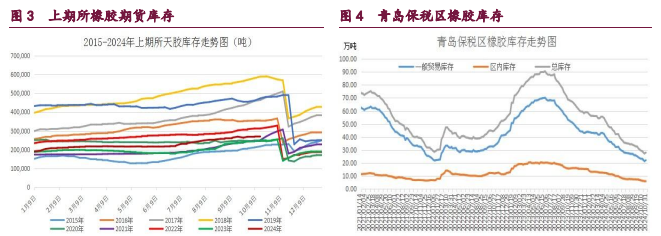

截至 2024 年 10 月 25 日当周,青岛地区天然橡胶一般贸易库库存为22.00万吨,较上期增加 0.65 万吨,涨幅 3.04%。天然橡胶青岛保税区区内库存为5.89 万吨,较上期增加 0.03 万吨,涨幅 0.51%。二者库存合计达27.89万吨,周环比小幅增加 0.68 万吨,维持低位运行。

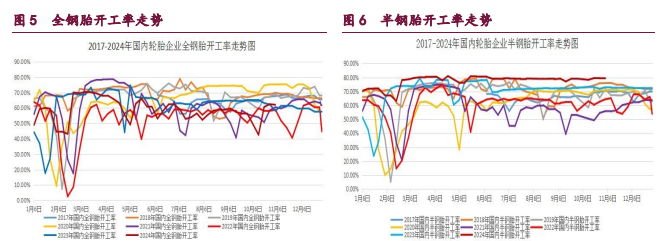

截止 2024 年 11 月 1 日当周,山东地区轮胎企业全钢胎开工负荷为62.10%,周环比略微回落 0.40 个百分点,同比小幅减少 1.10 个百分点。国内轮胎企业半钢胎开工负荷为 79.30%,周环比略微回落 0.10 个百分点,同比大幅增加6.30个百分点。

2024 年 9 月,我国汽车产销分别完成 279.6 万辆和280.9 万辆,环比分别增长 12.2%和 14.5%,同比分别下降 1.9%和 1.7%。2024 年1-9 月,我国汽车产销分别完成 2147 万辆和 2157.1 万辆,同比分别增长1.9%和2.4%,产销增速较 1-8 月分别收窄 0.6 和 0.7 个百分点。

2024 年 9 月份,我国重卡市场销售约 5.8 万辆左右(批发口径,包含出口和新能源),环比 8 月份下滑 7%,比上年同期的 8.57 万辆下滑32%,减少了约 2.8 万辆。累计来看,2024 年 1-9 月,我国重卡市场销售各类车型约68.3万辆,累计增速转负(1-8 月累计增速是 0.68%),降幅为3%左右。市场情况无疑“十分严峻”。

甲醇

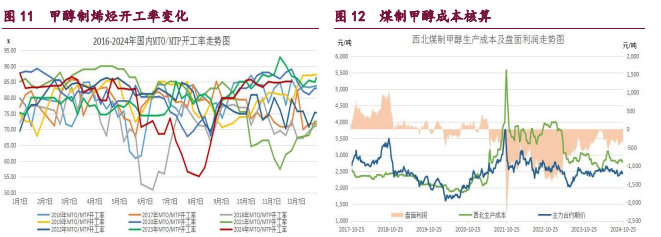

截至 2024 年 11 月 1 日当周,国内甲醇平均开工率维持在82.10%,周环比小幅增加 1.56%,月环比小幅增加 1.16%,较去年同期大幅增长8.13%。同期我国甲醇周度产量均值达 188.30 万吨,周环比小幅增加1.31 万吨,月环比小幅增加 4.27 万吨,较去年同期 174.12 万吨,大幅增加14.18 万吨。

截止 2024 年 11 月 1 日当周,国内甲醛开工率维持在29.59%,周环比略微回落 0.17%。同时二甲醚方面,开工率维持在 9.55%,周环比小幅增加2.48%。醋 酸 开 工 率 维 持 在 100.17%, 周 环 比 小 幅 回 升 0.00%。MTBE 开工率维持在51.55%,周环比小幅回落 0.85%。截止 2024 年 11 月1 日当周,国内煤(甲醇)制烯烃装置平均开工负荷在 84.99%,周环比略微回落0.16 个百分点。截止2024年 11 月 1 日,国内甲醇制烯烃期货盘面利润为-23 元/吨,周环比大幅回落159元/吨。

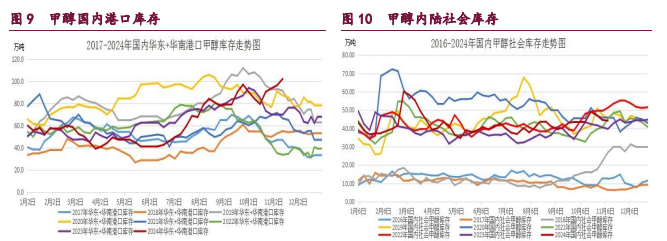

截止 2024 年 11 月 1 日当周,我国华东和华南地区的港口甲醇库存量维持在 102.1 万吨,周环比小幅上涨 5.93 万吨,月环比大幅增加22.78 万吨,较去年同期大幅增加 32.45 万吨。其中华东港口甲醇库存达68.07 万吨,周环比小幅增加 5.20 万吨,华南港口甲醇库存达 34.03 万吨,周环比小幅增加0.73万吨。截至 2024 年 10 月 31 日当周,我国内陆甲醇库存合计达44.19万吨,周环比略微减少 0.44 万吨,月环比略微增加 0.50 万吨,较年初小幅增加0.96万吨,较去年同期的 40.61 万吨,小幅增加 3.58 万吨。

原油

2024 年 10 月 25 日,美国石油活跃钻井平台数量减少至480 座,周环比小幅减少 2 座,较去年底回落 20 座。美国原油日均产量1350 万桶,周环比增加0 万桶/日,同比增加 30 万桶/日。

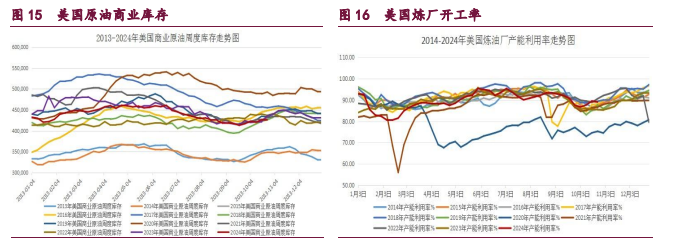

截至 2024 年 10 月 25 日当周,美国商业原油库存(不包括战略石油储备)达 4.255 亿桶,周环比小幅减少 51.5 万桶,较去年同期大幅增加361.6万桶。美国俄克拉荷马州库欣地区原油库存达 2535.7 万桶,周环比小幅增加68.1万桶;美国战略石油储备(SPR)库存达 3.85831 亿桶,周环比小幅增加118.9万桶。美国炼厂开工率维持在 89.10%,周环比略微减少0.4 个百分点,月环比小幅增加 1.50%,同比小幅上涨 3.50%。

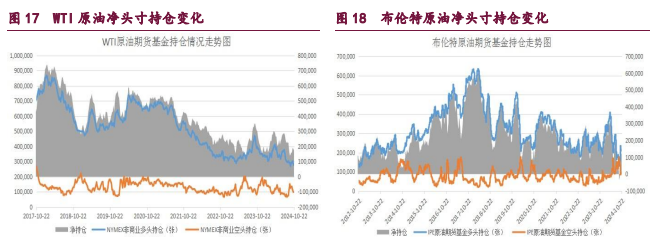

截至 2024 年 10 月 22 日,WTI 原油非商业净多持仓量平均维持在173731张,周环比大幅减少 10672 张,较 9 月均值 155243 张大幅增加18488张,增幅达 11.91%。与此同时,截至 2024 年 10 月 22 日,Brent 原油期货基金净多持仓量平均维持在 119242 张,周环比小幅减少 1601 张,较9 月均值8644张大幅增加 110598 张,增幅达 1279%。总体来看,WTI 原油期货市场净多头寸周环比大幅减少,而 Brent 原油期货市场的净多头寸周环比也大幅减少。

2. 现货价格表

3. 相关图表