原料价格承压 不锈钢成本存下降预期

行情复盘

11月8日,不锈钢期货主力合约收涨0.63%至13545.0元。

资金流向

11月8日收盘,不锈钢期货资金整体流出1967.47万元。

现货市场

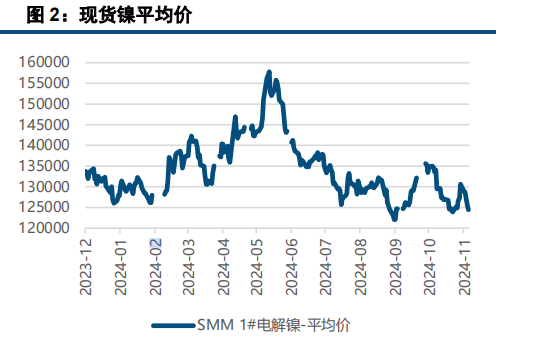

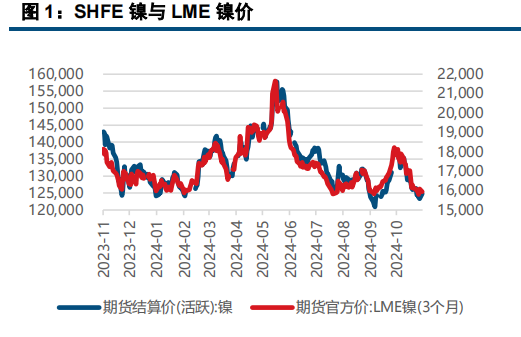

高镍铁价格承压运行,已有主流钢厂高镍铁采购价低至1010元/镍,高铬价格有破8000趋势,304冷轧生产成本当前约在13800元/吨左右,现货成本小幅倒挂,随原料价格走弱,成本有进一步下降空间。

后市展望

基本面弱势格局主导,但短期仍会交易宏观利好。投机顺势参与,2412合约参考13200-13800区间;2501合约可参考13400-13850区间。产业客户可等待卖保操作机会。

研报正文

【市场动态】

1、据财政部,从2024年开始,我国将连续五年每年从新增地方政府专项债券中安排8000亿元,专门用于化债,累计可置换隐性债务4万亿元。再加上这次全国人大常委会批准的6万亿元债务限额,直接增加地方化债资源10万亿元。

2、目前,支持房地产市场健康发展的相关税收政策,已按程序报批,近期即将推出。专项债券支持回收闲置存量土地、新增土地储备,以及收购存量商品房用作保障性住房方面,财政部正在配合相关部门研究制定政策细则,推动加快落地。

3、11月8日,华南某主流钢厂高镍铁采购价1010元/镍(到厂含税),成交1万吨,交期12月。(Mysteel)

4、11月8日,SS2412单日成交量11万手(+11037手),持仓量69585手(-7363手);上期所注册仓单量108800吨(-61吨)。

【基本面分析】

1、成本端:高镍铁价格承压运行,已有主流钢厂高镍铁采购价低至1010元/镍,高铬价格有破8000趋势,304冷轧生产成本当前约在13800元/吨左右,现货成本小幅倒挂,随原料价格走弱,成本有进一步下降空间。

2、供需情况:现货需求端基本无变化,但钢厂仍维持高排产状态,且交割库仓单量转增,社库维持在相对高位,供需宽松。

3、主流交易逻辑:空头—(1)钢厂高排产状态持续,需求端无明显改善,供需宽松;(2)随期镍走弱及印尼铁成本下降,高镍铁价格承压,不锈钢成本预计下移;(3)交割库仓单持续增加,社库仍处于相对较高水平。多头—(1)国内政策。

【技术分析】

SS主连日线级别:收盘涨0.63%,最高13720,最低13525,波幅195。MACD绿柱缩量快慢线微收敛,KDJ指标有上拐趋势,技术指标转强。12合约进入交割前月,主力将陆续移仓至2501合约。截至收盘,2412合约上沉淀资金6.6亿,资金净流出7197万;2501合约上沉淀资金7.87亿,资金净流入4563万,关注合约间资金流向。

【总结】

1、观点:基本面弱势格局主导,但短期仍会交易宏观利好。投机顺势参与,2412合约参考13200-13800区间;2501合约可参考13400-13850区间。产业客户可等待卖保操作机会。

2、核心逻辑:

1)不锈钢维持“高产出+高库存+需求中性”状态;

2)原料价格承压,不锈钢成本存下降预期;

3)国内政策。