工业硅基本面仍偏弱势 供大于求格局仍存

行情复盘

11月21日,工业硅期货主力合约收涨0.49%至12430.0元。

操作建议

按底部震荡对待,小仓位逢高做空。

现货市场

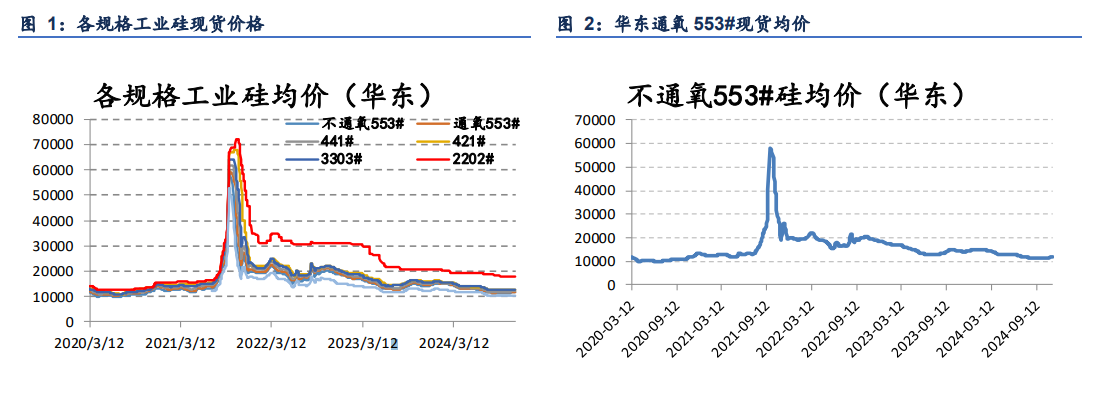

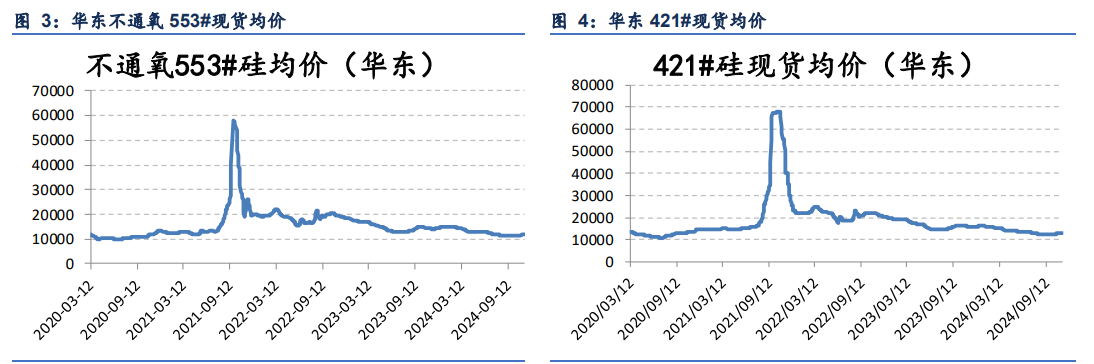

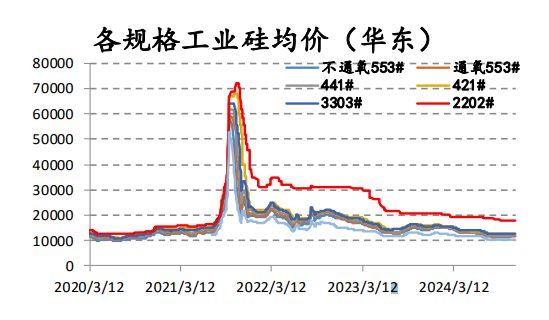

昨日现货价格持稳。据 SMM 数据统计,华东不通氧 553#硅在 11600-11700 元/吨,较上一交易日持平;通氧 553#硅在 11700-12000 元/ 吨,较上一交易日持平;421#硅在 12100-13000 元/吨,较上一交易日持平。

后市展望

硅铝合金开工率仍处低位,对工业硅消费暂稳,库存高企压制工业硅价格。工业硅基本面仍偏弱势,供大于求格局仍存,但从边际角度来说,枯水期供应端带来的减量可能会带动工业硅走出一波反弹,但需要等到交割完毕后才能体现。

研报正文

相关咨询: 11 月 20 日,工信部对《光伏制造行业规范条件》和《光伏制造行业规范公告管理暂行办法》进行了修订。引导地方依据资源禀赋和产业基础合理布局光伏制造项目,鼓励集约化、集群化发展。引导光伏企业减少单纯扩大产能的光伏制造项目,加强技术创新、提高产品质量、降低生产成本。新建和改扩建光伏制造项目,最低资本金比例为 30%。

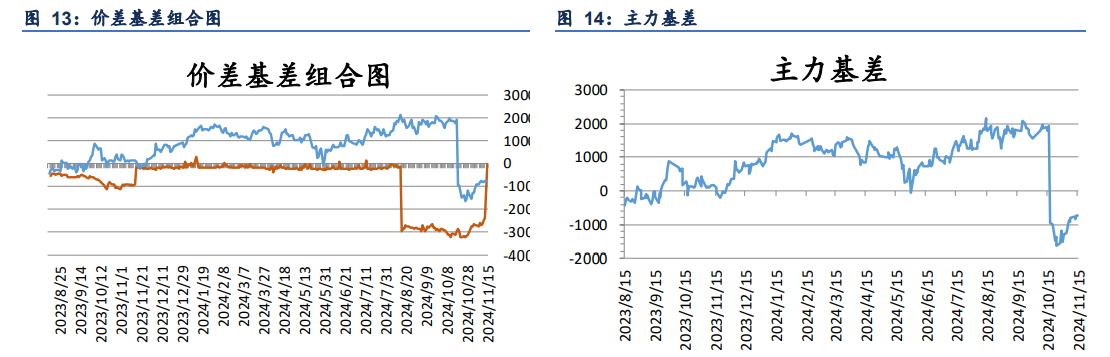

盘面情况:工业硅主力合约(2501)上一交易日开盘于 12340 元/吨,收盘于 12420 元/吨,结算价较上一交易日涨 120 元/吨,涨幅为 0.28%;最高价 12450 元/吨,最低价 12250 元/吨;成交 208029 手,持仓量 165710 手,较昨日减 5939 手;仓单量为 51693 张,较上一交易日减 651 手。

基本面:昨日现货价格持稳。据 SMM 数据统计,华东不通氧 553#硅在 11600-11700 元/吨,较上一交易日持平;通氧 553#硅在 11700-12000 元/ 吨,较上一交易日持平;421#硅在 12100-13000 元/吨,较上一交易日持平。

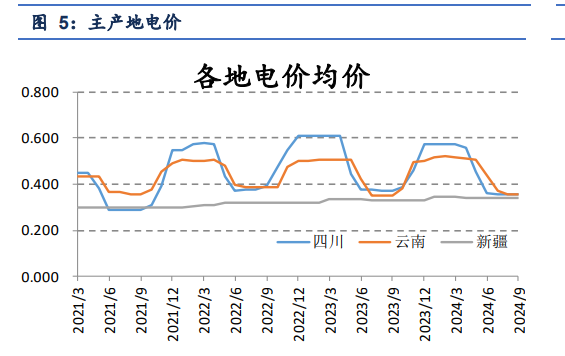

西南地区进入枯水期,电力成本上调带动成本上行,对硅价起到一定支撑作用,除硅煤成本有所抬升外,其余成本均维持稳定。供给方面,四川云南产量下滑较快,枯水期现实加强,九月份全国产量再降 2w 吨至 45 万吨,新疆地区产量持稳,但近期有部分新疆炉子复产,使得全国供应呈现南减北增格局,但整体处于下行区间,按照目前现货价格来看,西南地区减产力度预计将超过往年,全国供应量预计将快速下滑。

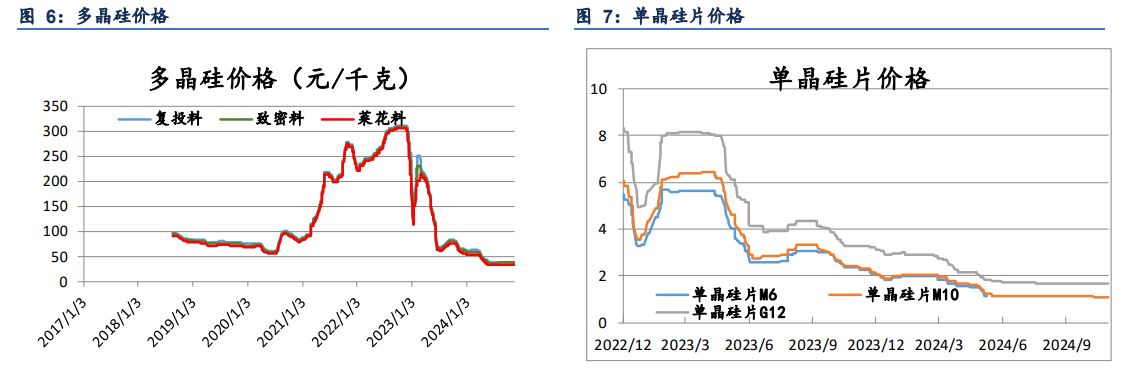

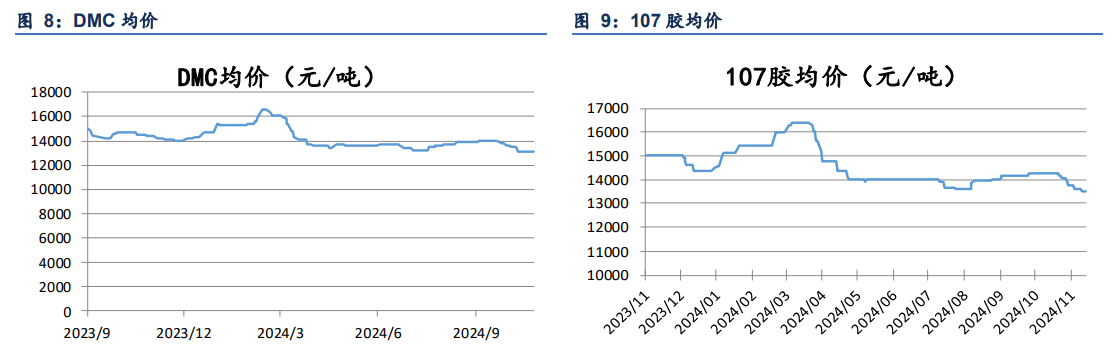

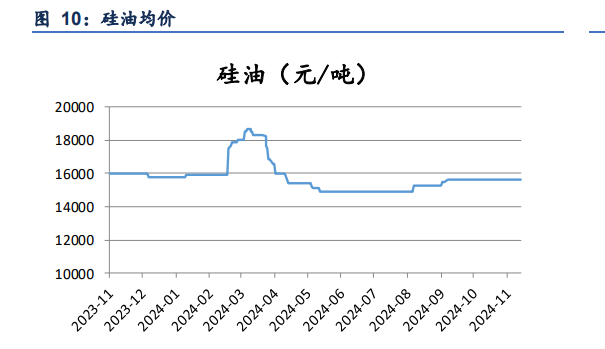

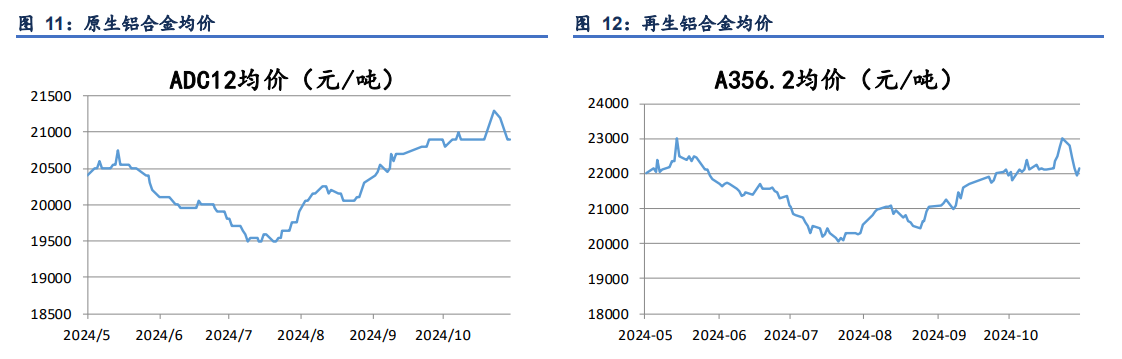

需求方面,多晶硅九月份产量企稳至 13 万吨,前期大幅减产使得多晶硅价格止住跌势,部分厂商甚至提高报价,但成交有限,下游硅片产量再度走弱,对多晶需求再度走弱,且目前有光伏供给侧改革预期,多晶硅产量仍有减产预期,产业链仍维持弱势,对工业硅需求暂稳;有机硅 DMC 价格维持稳定,近期楼市政策频出,但要想实质性影响有机硅需求及工业硅需求仍需时间,目前来看对有机硅需求并无明显提振,开工率保持稳定,虽已进入传统消费旺季,但有机硅开工率仍维持低位,对工业硅需求持稳;合金硅价格虽有提振,但终端需求不佳导致开工率维持低位,金九银十对合金硅消费提振有限,对工业硅需求持稳,厂家按需采购。

库存方面仍有较大压力,本周库存较上周上减 0.3 万吨,目前社会库存报 49.9 万吨,近期交易所仓单有一定程度去化,盘面价格在 12500 左右时在交易所接货较为合适。近日六部门再发光伏利好,可能会刺激工业硅再度冲高,但目前仍以交割逻辑为主,谨慎追高,海外不确定因素尘埃落定,按照特朗普对新能源及光伏态度,可能会加码对中国光伏行业打压力度,近期工业硅可能因宏观因素跳水。

交易逻辑:西北地区减产并不明显,西南地区枯水期产量开始下滑,全国供应量快速向下。下游多晶硅产量仍有下降空间,对工业硅消费暂稳;有机硅对工业硅消费持稳;硅铝合金开工率仍处低位,对工业硅消费暂稳,库存高企压制工业硅价格。工业硅基本面仍偏弱势,供大于求格局仍存,但从边际角度来说,枯水期供应端带来的减量可能会带动工业硅走出一波反弹,但需要等到交割完毕后才能体现。

操作建议:按底部震荡对待,小仓位逢高做空

风险点:多晶硅复产,西南地区超预期减产