缺电风险持续 电解铝或出现供应缺口

主力持仓

据统计铝期货主力持仓呈现多空双减局面。

操作建议

短期投资者观望或区间操作。

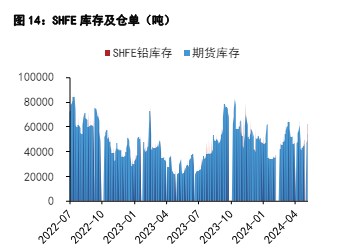

期货市场

上交易日夜盘伦铝下跌2.76个百分点,沪铝下跌1.33个点,主要受到宏观打压。国内市场净多增仓3493手,净空增仓8821手。

背景分析

今年以来,铝材出口消费形势大好,8月份未锻轧的铝材出口同比增长10.2%,1-8月出口量达到470.1万吨,同比增长31.5%。铝材产量530.4万吨,同比增长0.4%,相对平稳。

研报正文

核心逻辑

目前来看,宏观经济压力再度发力,沪铝受到压制,节前偏弱震荡;四季度基本面有望支撑,相对抗跌。

盘面情况

上交易日夜盘伦铝下跌2.76个百分点,沪铝下跌1.33个点,主要受到宏观打压。国内市场净多增仓3493手,净空增仓8821手。

宏观上,欧元区9月服务业PMI初值录得48.9,为19个月以来新低;欧元区9月综合PMI初值录得48.2,为20个月以来新低,连续四个月低于荣枯线。

当前高通胀使得欧元区经济面临严峻考验,且凛冬将至,虽说目前欧洲今冬天然气储量已基本达标,但度过冬季之后面临非常大的能源压力,经济面临较大的下行压力。

基本面相对平稳,国内供应矛盾持续,云南今冬明春可能遭遇水量不足的风险,云南部分铝厂减产幅度上升至20%-30%,未来仍有进一步扩大的可能,若全省铝厂减产幅度扩大至20%-30%,减产规模将达到100-150万吨。

而魏桥193万吨产能已确定转到云南,后续产能影响是否持续扩大仍需进一步观望。

从中期来看,若缺电风险持续,电解铝年内可能出现供应缺口。当前国内支撑转强,内外价差持续缩窄,进口盈利窗口即将打开。

国内逻辑

云南水力不足减产,内蒙电价管控,供应与成本双向发力,叠加处于金九银十的季节性旺季,国内基本面利好凸显。

今年以来,铝材出口消费形势大好,8月份未锻轧的铝材出口同比增长10.2%,1-8月出口量达到470.1万吨,同比增长31.5%。铝材产量530.4万吨,同比增长0.4%,相对平稳。

国外逻辑

海外的供应和成本支撑一直持续,当前已减产147.6万吨附近,但我们认为如果不继续扩大化的话,利多已经发酵的差不多了。欧洲冬季即将来临,可能会对高耗能行业再产生重大冲击。

现货成交

据上海金属网,持货商早盘跟盘报升贴水,对10合约在贴50元/吨上下。铝锭现货跟盘上涨,华东市场持货商对网价报均价~均价-20元/吨上下听闻成交。

上交易日大户收货积极性一般,华东市场收货价在18710元/吨上下。现货市场整体成交表现尚可。

策略建议

阶段性多头机会受到宏观压制,短期投资者观望或区间操作,节前注意控制仓位,防范风险;关注空沪铝,多伦铝的内外套利机会。

关注点

海外电力短缺程度、国内消费、云南水电。