沪铅原料端矛盾激化 沪铝下游需求支撑仍存

行情复盘

5月10日,沪铅期货主力合约收涨0.36%至18070.0元。

资金流向

5月10日收盘,沪铅期货资金整体流出2039.53万元。

现货市场

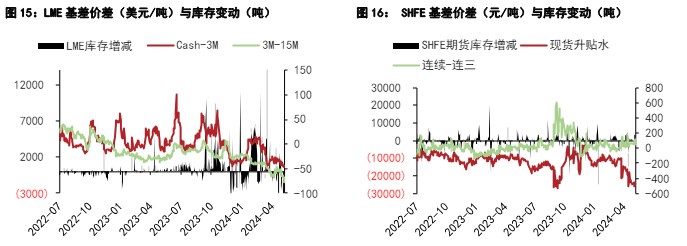

内盘基差-410 元/吨,价差-15 元/吨。外盘基差-44.3 美元/吨,价差-67.3 美元/吨,剔汇后盘面沪伦比价录得 1.112,铅锭进口盈亏为-1476.22 元/吨。SMM1# 铅锭均价 17500 元/吨,再生精铅均价 17250 元/吨,精废价差 250 元/吨。

后市展望

五一节后废电瓶“反向开票”政策实施,原料端矛盾激化,原再产量均受抑制。下游消费虽大体维稳,但蓄电池跟涨乏力,提货仍以再生及长单为主。大量炼厂选择交仓,进一步加剧现货市场紧缺程度形成正反馈。仍需关注本轮交仓累库带来的压力。

研报正文

【沪铅】

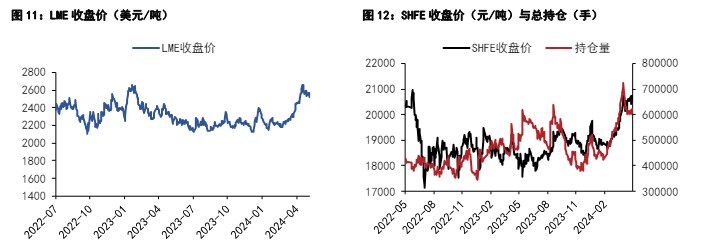

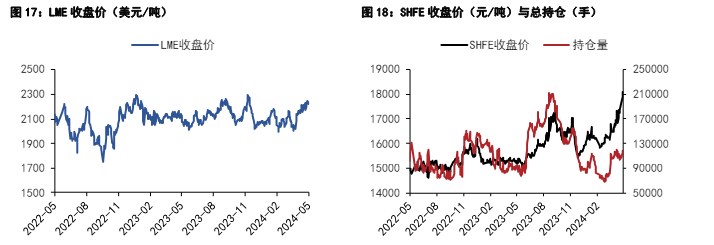

周五沪铅指数收至 18050 元/吨,单边交易总持仓 11.74 万手。截至周五下午 15:00,伦铅 3S 收至 2246.5 美元/吨,总持仓 14.33 万手。

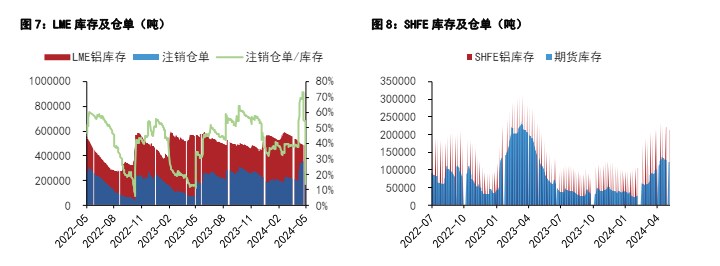

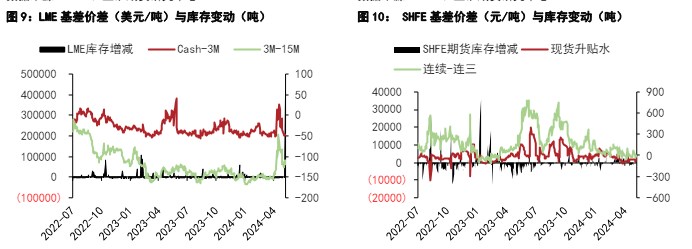

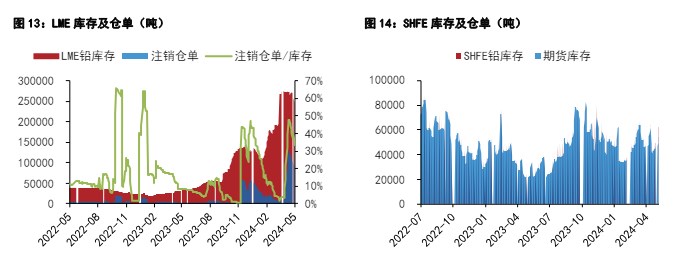

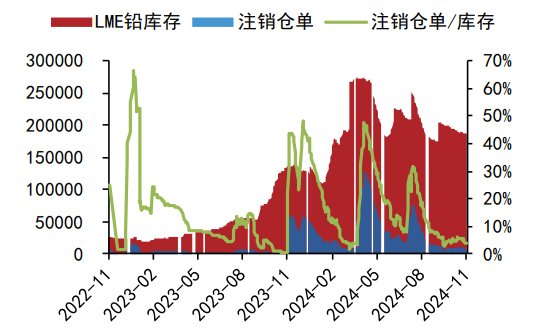

内盘基差-410 元/吨,价差-15 元/吨。外盘基差-44.3 美元/吨,价差-67.3 美元/吨,剔汇后盘面沪伦比价录得 1.112,铅锭进口盈亏为-1476.22 元/吨。SMM1# 铅锭均价 17500 元/吨,再生精铅均价 17250 元/吨,精废价差 250 元/吨。上期所铅锭期货库存录得 5.42 万吨,LME 铅锭库存录得 23.46 万吨。根据钢联数据,周四原生铅锭现货库存微增至 6.08 万吨。

现货市场,持货商报价积极性一般,大多偏向交仓,下游企业观望慎采,散单市场交投两淡。总体来看,五一节后废电瓶“反向开票”政策实施,原料端矛盾激化,原再产量均受抑制。下游消费虽大体维稳,但蓄电池跟涨乏力,提货仍以再生及长单为主。大量炼厂选择交仓,进一步加剧现货市场紧缺程度形成正反馈。仍需关注本轮交仓累库带来的压力。

【沪铝】

云南复产工作顺利推进,电解铝厂开工率接近历史同期最高水平。国内电解铝社会库存持续走低,国内经济数据良好,下游需求支撑仍存。海外 LME 库存大幅度增加,增量主要来自于马来西亚巴生港仓库。短期铝价预计将维持高位震荡走势,国内主力合约参考运行区间:20000 元-21000 元。海外参考运行区间:2300 美元-2800 美元。