宏观层面持续偏空 铜价反弹幅度受限制

行情复盘

9月23日,铜期货主力合约收跌0.34%至62180元。

主力持仓

据统计铜期货主力持仓呈现多空双减局面。

背景分析

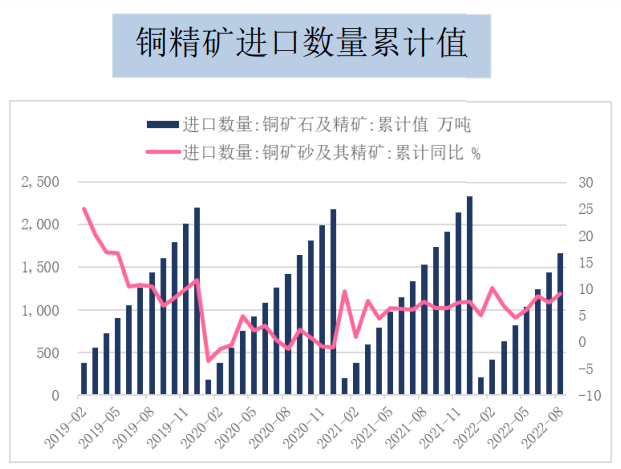

2021年12月铜矿砂及其精矿进口206万吨,同比增长9.3%;1-12月累计进口2341.94万吨,累计同比增长7.6%,2021年铜精矿进口量创近几年来新高。

后市展望

综合来看,宏观层面持续偏空,限制铜价反弹幅度,降低了铜价再度拉涨的概率。海外基本面边际走弱提供的支撑线将有所下移,国内仍依靠低库存高升水和人民币贬值获得一定支撑,预计节前价格维持承压震荡运行特征。

研报正文

一、宏观面

9月美联储议息会议落地,鲍威尔强化了鹰派态度,9月加息75BP符合预期,但强化后续快速加息路径,2022年提高加息上限到4.4%,2023年提高加息上限到4.6%,并且明确指出控制通胀对美国经济稳定的重要意义,且愿意承受经济受损的代价。

此次议息会议符合我们的推演,美联储强化加息表态后,美联储联邦基金利率上升到3.25%。中国8月制造业PMI环比上升0.4ppt至49.4%,仍然处于收缩区间。

虽然经济仍然处于修复过程中,但仍有波折,随着短期供给冲击缓解,需求不足仍是当前经济运行的核心问题,而近期宣布的稳经济一揽子政策的接续政策措施或将在未来一段时期内继续发挥弥补社会需求不足的作用。

美国CPI数据于周初出炉,8月CPI同比增长8.3%,剔除能源食品的核心CPI环比增长0.6%,同比增长6.3%,均高于预期。

从估值的交易逻辑上,通胀预期继续回落仍是主要运行方向,这将体现在持续压制铜价估值水平上,从下图中可以看到8月通胀预期与铜价的阶段性反弹基本同步,随着宏观交易逻辑的再交易,通胀预期将重回承压下行走势,铜价也难以持续反弹。

二、产业基本面

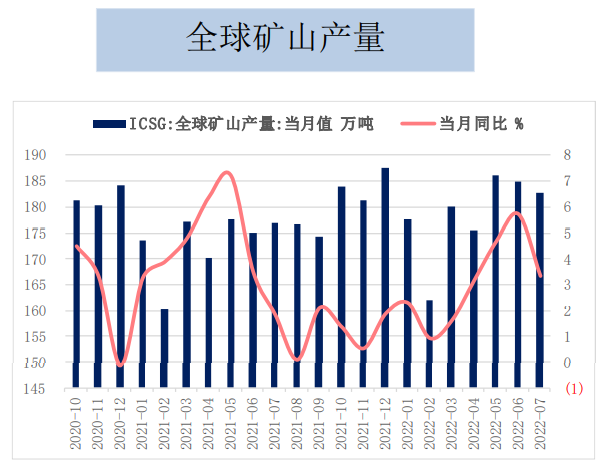

2021年12月全球铜矿产量为185.8万吨,同比增加0.92%;2021年全年累计铜矿产量为2111万吨,同比增长2.82%。原料端的供应正在逐步恢复。

2022年7月全球铜矿产量182.8万吨,同比增长3.34%,1-7月累计铜矿产量1248.8万吨,同比增长3.14%。

国际铜业研究小组(ICSG)月报称,全球7月精炼铜市场供应短缺3万吨,6月为供应短缺10.5万吨。1—7月,全球精炼铜市场短缺12.6万吨,之前一年同期为短缺18.3万吨。

2021年12月铜矿砂及其精矿进口206万吨,同比增长9.3%;1-12月累计进口2341.94万吨,累计同比增长7.6%,2021年铜精矿进口量创近几年来新高。

海关总署最新数据显示,2022年8月中国进口铜矿砂及其精矿227.0万吨,同比增长20.4%,环比增长19.5%;1-8月累计进口1663.5万吨,同比增长9.0%。

截止本周五(9月23日)SMM进口铜精矿指数(周)报84.35美元/吨,较上期9月16日指数增加1.85美元/吨。

周内铜精矿现货市场成交活跃度环比回落明显,贸易商与炼厂之间的成交寥寥,炼厂四季度补货进度已过大半,仅有矿山与炼厂之间存在些许成交。

据SMM了解,当下矿山与炼厂之间的干净矿成交加工费已上涨至80美元中低位,接近贸易商与炼厂之间的干净矿成交加工费水平,装期重心维持于9—12月份。

据SMM统计,本周(9月23日)五港铜精矿库存为80.9万实物吨,较上周增加2.7万实物吨。

精炼铜产量

8月SMM中国电解铜产量为85.65万吨,环比上升1.97%,同比上升4.54%。但和8月初根据各家排产预期的总和89.21万吨相比,8月实际表现相距较大,主要原因有三:一是高温限电,二是粗铜市场货源持续紧张,三是个别地区的疫情。

自7月底开始,受破纪录高温及用电负荷激增的影响,限电“席卷重来”,对安徽、湖北、江苏、浙江等省份冶炼厂产量造成损伤,合计影响量在2.1万吨。

粗废铜供应紧张对于国内冶炼厂产量已产生实质性影响,金川、新疆五鑫等提产计划均受到阻碍。

精炼铜进口量

8月中国进口未锻轧铜及铜材49.82万吨,同比增长26.4%,环比增长7.4%;1-8月累计进口390.3万吨,同比增长8.1%。

据海关总署数据显示,2022年8月进口精炼铜33.22万吨,同比增长31.91%,1-8月累计进口精炼铜251.11万吨,同比增长8.13%。

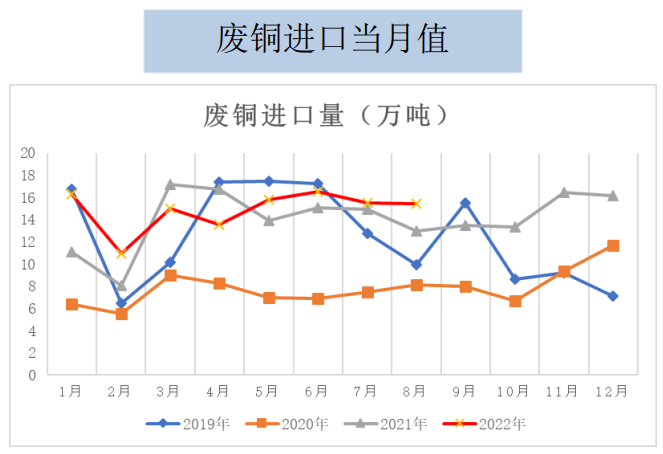

废铜供给

根据海关总署公布的数据,2022年8月进口废铜15.46万吨,同比增长19.23%,1-8月累计进口119.08万吨废铜,同比增长8.3%。

精废价差

废铜杆本周开工率环比上升6.58个百分点。江西贵溪地区疫情继续缓和,管控有望即将接触,此外,本周铜价偏强处于近期较高水平,废铜商看跌趁高出货意愿较强,废铜制杆企业采购改善。

利好废铜制杆开工水平提升,部分厂家已达到满产状态,不过总体来看,废铜原料供应还不宽裕,不少企业要满负荷生产,原料压力还不小。

据SMM数据显示,周五江西废铜杆对沪铜当月合约升水290元吨,而华东地区电力用杆升水1110元/吨,精废杆价差约820元/吨价差较大,吸引下游线缆企业刚需采购,但由于铜价较高,市场看跌情绪为主,导致线缆企业下跌不积极,废铜杆订单总体表现一般,略显疲弱。

三、其他要素

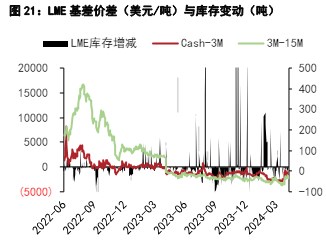

截至9月23日,三大交易所总库存20.70万吨,较上周增加2.29万吨。LME铜库存增加2.3万吨至12.47万吨;上期所库存增加1032吨至3.69万吨,COMEX铜库存减少850吨至4.54万吨。

据SMM调研了解,本周五(9月23日)国内保税区铜库存环比上周五(9月16日)减少1.68万吨至9.86万吨,库存连续第十三周下滑,续创SMM统计以来新低。

其中上海保税区库存环比下降1.71万吨至8.18万吨,广东保税区环比增加0.03万吨至1.68万吨。近期有银行开始收缩或者剔除有色金属业务,部分保税仓单货物被陆续处置。

本周进口比价环比好转,现货进口窗口给到机会,保税仓单值此机会被搬运至国内,主导了库存的下滑。

四、后市展望

综合来看,宏观层面持续偏空,限制铜价反弹幅度,降低了铜价再度拉涨的概率。海外基本面边际走弱提供的支撑线将有所下移,国内仍依靠低库存高升水和人民币贬值获得一定支撑,预计节前价格维持承压震荡运行特征,价格主要区间59000-62000元/吨。