市场供应压力增加 PTA中期将进入累库周期

行情复盘

11月4日,PTA期货主力合约收涨4.74%至5396元/吨。

策略提示

操作建议短线谨慎偏多,中期转入空头思路。

后市展望

四季度计划内检修减少,预计国内开工率将提升至75-80%区间,另有新装置投产预期,市场供应压力增加,而需求端负反馈影响加大,PTA中期将进入累库周期。

背景分析

周内PX及PTA价格同向下滑,需求拖累,PTA跌幅稍大,本周PTA加工区间环比大幅下滑。隆众数据显示,截至2022年11月3日,中国PTA平均加工区间:400.59元/吨,环比下滑29.91%,同比下滑17.23%。

研报正文

一、基本面分析

1、EIA:上周美国原油库存意外下降310万桶

美国能源信息署(EIA)周度库存数据显示,截止10月28日当周美国商业原油库存下降310万桶,预期增加36.7万桶。当周美国原油净进口增加123万桶/日。

炼油厂原油加工量增加40.6万桶/日,炼厂产能利用率回升1.7个百分点至90.6%。当周汽油库存减少130万桶,包括取暖油和柴油在内的馏分油库存增加123万桶。

2、美联储加息靴子落地,宏观不确定性风险仍未解除

周四凌晨,美联储如期升息75个基点,符合市场预期;但美联储货币政策声明及鲍威尔讲话暗示,接下来或用“小步加息”的方式取代激进加息,暂停加息的时间将会推迟,此前市场预计美联储将在明年一季度暂停加息。对于后续加息路径,市场不确定性风险加大,宏观因素仍将反复干扰大宗商品市场。

3、地缘供应趋紧,对油价带来支撑

原油11月OPEC+开启减产计划,实际减产量预计在100万桶/日左右,关注具体实施情况;此外,欧美对俄罗斯海运原油出口制裁的生效时间临近,中东局势动荡也提升地缘风险溢价,原油下方支撑较强。

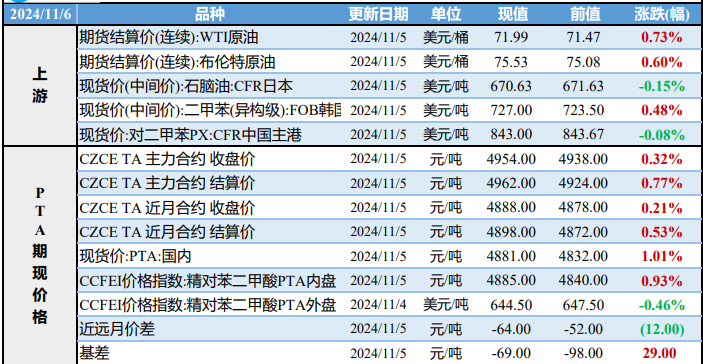

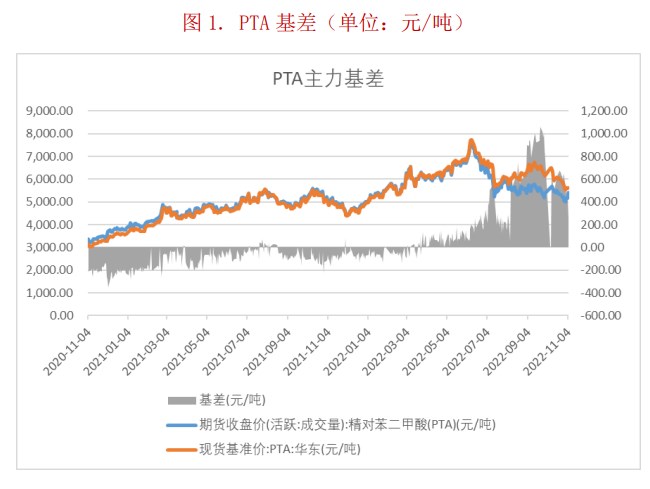

4、本周五PTA期货价格大涨,基差明显收窄

本周五期货价格大涨,基差明显收窄。隆众数据显示,截止11月4日,华东地区PTA现货基准价5640元/吨,较前一周五下降70元/吨;基差244元/吨,较前一周五收窄406元/吨。

5、PX供需偏紧格局改善,成本端支撑有限

本周PX价格先抑后扬,石脑油价格相对稳定,两者价差小幅收窄。同花顺数据显示,截止11月3日,中国台湾PX到岸中间价985.67美元/吨,较前一周四下降6.33美元/吨;与石脑油价差296.67美元/吨,较上前一周四下降8.08美元/吨。

6、本周PTA加工费下滑

周内PX及PTA价格同向下滑,需求拖累,PTA跌幅稍大,本周PTA加工区间环比大幅下滑。隆众数据显示,截至2022年11月3日,中国PTA平均加工区间:400.59元/吨,环比下滑29.91%,同比下滑17.23%。

7、新增装置检修有限,供应端支撑转弱

本周新疆中泰重启,仪征化纤1#检修,逸盛新材料提负,逸盛大化2#降负,其他装置暂无变化。隆众数据显示,截止11月3日当周,PTA平均开工率73.6%,环比减少1.83个百分点。后面来看,仪征化纤有重启计划,暂无其他新增检修,预计供应将缓慢增加。

8、需求端延续负反馈

检修与提负并存,本周聚酯开工率微幅增加;但终端订单不振,织造开工继续下降。隆众数据显示,截止11月3日,聚酯开工率82.39%,较前一周四微增0.08个百分点;江浙织造开工率为59.58%,较前一周四下降1.75个百分点。

9、小结

美联储加息靴子落地,市场关注焦点转向供给端;11月OPEC+开启减产计划,实际减产量预计在100万桶/日左右;此外,欧美对俄罗斯海运原油出口制裁的生效时间临近,中东局势动荡也提升地缘风险溢价,短线原油震荡偏强运行。

但宏观风险仍将反复干扰大宗商品市场,关注OPEC+减产落地情况。新疆中泰昆玉新材料120万吨装置提负至9成,下周仪征化纤35万吨装置也计划重启,后续大装置检修偏少,PTA开工率或逐渐提升。

受制于终端订单有限,产业链中下游库存压力难以释放,原料备货不积极,聚酯端减产、检修计划有所增多,需求端负反馈持续,基本面驱动不足。

二、观点与期货建议

1.趋势展望中期展望:四季度计划内检修减少,预计国内开工率将提升至75-80%区间,另有新装置投产预期,市场供应压力增加,而需求端负反馈影响加大,PTA中期将进入累库周期。

短期展望:美联储加息靴子落地,市场关注焦点转向供给端;11月OPEC+开启减产计划,实际减产量预计在100万桶/日左右;此外,欧美对俄罗斯海运原油出口制裁的生效时间临近,中东局势动荡也提升地缘风险溢价,短线原油震荡偏强运行,成本支撑转强。

新疆中泰昆玉新材料120万吨装置提负至9成,下周仪征化纤35万吨装置也计划重启,后续大装置检修偏少,PTA开工率或逐渐提升;受制于终端订单有限,产业链中下游库存压力难以释放,原料备货不积极,聚酯端减产、检修计划有所增多,需求端负反馈持续,基本面驱动不足。板块轮动上涨,短线仅修复性反弹思路对待。

2.操作建议短线谨慎偏多,中期转入空头思路。