12月贵金属月报:通胀持续下降 金银或呈上行趋势

行情复盘

12月,COMEX白银收阳线,收盘24.18美元/盎司,涨幅11.01%。

操作建议

以逢低做多为主。

背景分析

由于通胀数据的连续改善,货币政策的边际转向和对美国经济衰退的预期下,贵金属整体走在上行的通道中。

后市展望

中长线看,贵金属在通胀下降的大趋势及美国经济衰退的过程中得到有力的支撑,预计后期金银呈上行趋势。

研报正文

一、行情回顾

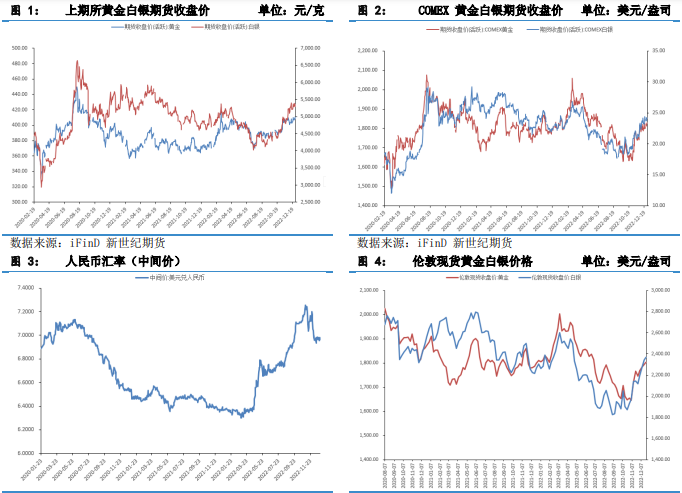

12月,COMEX黄金收出阳线,开盘1783.1美元/盎司,收于1830.1美元/盎司,最高达到1841.9美元/盎司,涨幅3.99%;COMEX白银收阳线,开盘22.41美元/盎司,收盘24.18美元/盎司,涨幅11.01%,大于黄金。月初公布10月核心PCE数据,大幅低于市场预期,通胀有所缓和,利多落地加之加息节奏放缓预期,助推贵金属继续上涨。但同时,劳动力市场表现强劲,尤其是服务业,增加了市场对美联储升息终点高于近期预测水平的预期,使得贵金属有一定承压。月中,12月FOMC会议召开,如期加息50个基点,货币政策边际开始转向,但释放出本轮加息终端利率更大、持续时间更长的信号,贵金属面临较大的下行压力,重拾跌势。而由于通胀数据的连续改善,货币政策的边际转向和对美国经济衰退的预期下,贵金属整体走在上行的通道中。白银由于存在需求改善的预期,表现强于黄金。同时,由于存在人民币升值影响,内盘贵金属走势整体弱于外盘。

二、影响因素分析

2.1 美联储货币政策

12月FOMC会议召开,加息50个基点,并公布了最新的点阵图。此次美联储加息可以从三个维度来看:即加息的速度、利率的高度、以及紧缩持续的时间长度。从加息的速度看,美联储已经明确放缓加息步伐,本次会议加息幅度首次下调50个基点,此前是75个基点,同时,鲍威尔表示不排除下次会议进一步放缓至25个基点。从利率的高度看,当前的利率水平还不够,还需要继续加息。点阵图显示,对2023年底的联邦基金利率中值预测上升至5.1%,9月份为4.6%。从预测分布看,美联储官员们纷纷上调了对加息高点的预测,只有两名官员认为明年底利率在5%以下。从紧缩持续的时间看,利率需要在高位停留一段时间才能抑制通胀。点阵图显示,对2024年底的利率预测上调至4.1%,对2025年底的利率上调至3.1%,也就是说,美国政策利率直到2025年都可能处于高于中性水平。

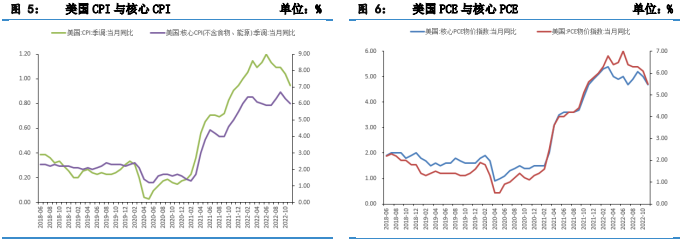

通胀方面,美国11月CPI同比涨7.1%,为一年以来新低,低于预期7.3%,较前值7.7%大幅回落;环比涨0.1%,低于预期的0.3%和前值的0.4%。美国11月核心PCE物价指数同比升4.7%,连续两个月出现下降,预期升4.7%,前值升5%;环比升0.2%,预期升0.2%,前值升0.3%。美国11月CPI及核心PCE指数均低于前值,说明通胀压力在逐渐缓解,美联储的紧缩货币政策正在起效。具体分析,利率敏感型的商品通胀有所改善,而利率不敏感的服务通胀仍在继续,而服务通胀的持续来源于美国强劲的劳动力市场。

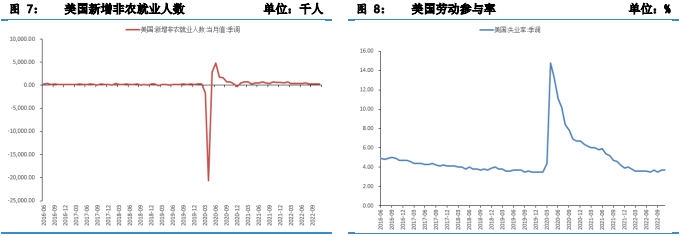

就业方面,美国11月季调后非农就业人口增26.3万人,大幅超预期值20万人,结束连续三个月下降的趋势。美国11月平均每小时工资同比涨5.1%,环比涨0.6%,薪资增速有所加快,且处于较高水平。11月失业率为3.7%,与预期和前值保持一致。

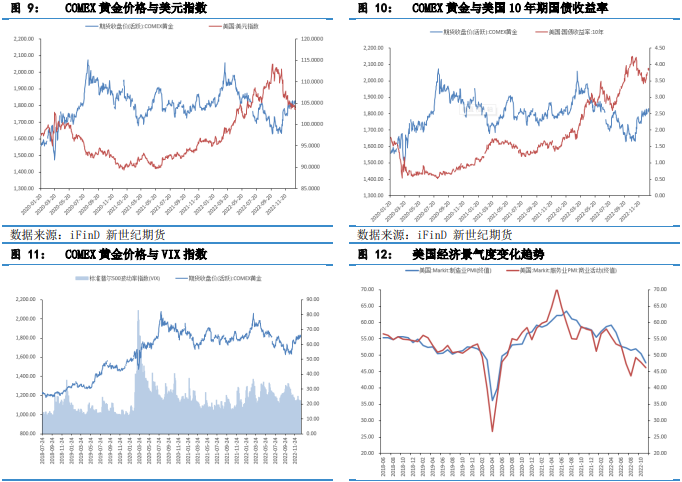

2.2 美元指数

美元指数与金价负相关性较明显,月初公布的美国劳动力市场数据强劲,美元指数走强,黄金走弱。随后公布的通胀数据超预期下跌使市场确认美联储放缓加息步伐也使美元指数大跌,呈现出黄金强美元弱的行情。在月中的美联储议息会议上,释放出本轮加息终端利率更大、持续时间更长的信号,美元指数强势反弹。同时,美国11月制造业PMI和服务业PMI均下降至荣枯线之下,在紧缩货币政策的边际转向和对美国经济衰退的担忧中,黄金价格有强势支撑,贵金属也最终走出上行趋势。

2.3 美债收益率

月初,美国10年期国债收益率在市场对美联储加息节奏放缓的预期和通胀数据的连续下跌下有所承压。月中,美联储议息会议上,虽然加息50个基点,加息节奏有所放缓,但释放出本轮加息终点利率更大、持续时间更长的信号,美国10年期国债收益率与黄金同步走出上涨行情。同时,12月点阵图显示,美联储在2023年加息空间还有60个基点,市场普遍预期美联储2023年12月前将加息至少两次。预计后续实际利率仍有望进一步上行,仍需关注通胀预期对利率的影响。

2.4 ETF持仓

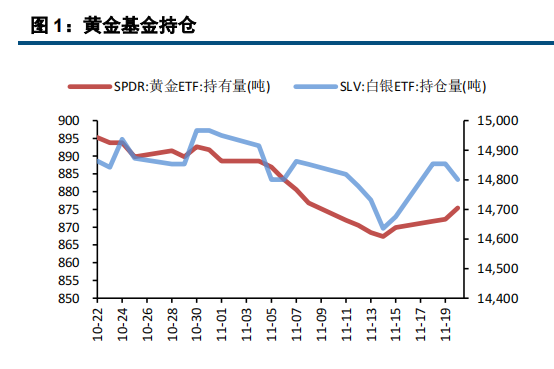

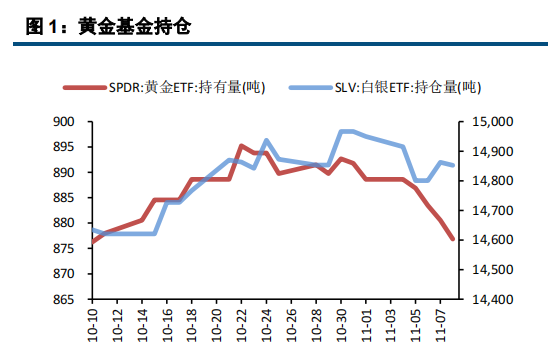

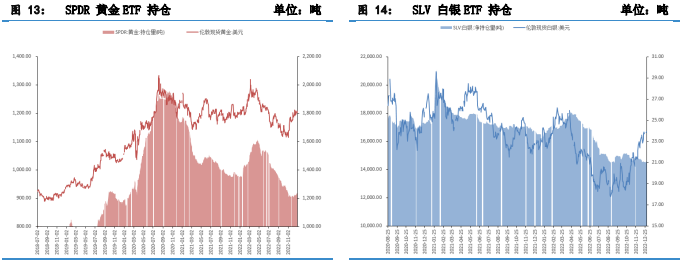

黄金ETF是黄金市场上主要的做多力量,ETF的动向也是黄金投资重要的量化指标,通常为大型资金作长期配置,因此可追踪长期趋势。目前全球共有5只黄金ETF产品,而其中SPDRGoldTrust为全球最大黄金ETF,其投资需求正是过去几年金价持续升势的主要影响因素之一。图中可以看出(图13、14),最大黄金和白银ETF持有量近期均呈现了小幅流入,体现市场情绪变化。截止12月30日,SPDR黄金ETF持仓为917.64吨,当月流入9吨,但仍不足千吨。SLV白银ETF为14539.67吨,当月流出353.56吨。多头力量小幅增强,体现市场情绪变化。

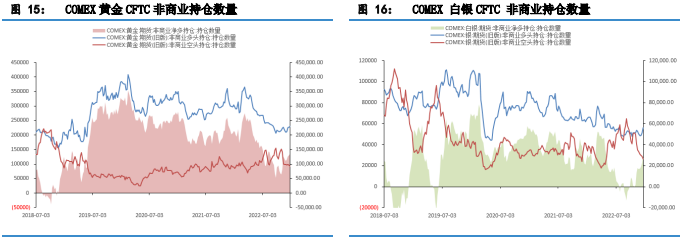

2.5 CFTC持仓

从CFTC黄金非商业持仓水平来看,截至12月27日当周,COMEX黄金投机净多头头寸为136880张,较上个月增加26877张,本月连续四周均有所增加,为近四个月新高;COMEX白银投机净多头头寸为31027张,较上个月增加13544张,本月连续四周增加,为近七个月新高。CFTC持仓表明近期由于贵金属走出上升趋势,市场对金银的看多投机情绪回升。

三、小结与交易策略

美联储货币政策仍是目前影响贵金属价格的最核心因素,而美联储目前最关注的还是通胀。近两个月的通胀数据表明,利率敏感型的商品通胀有所改善,利率不敏感的服务通胀仍在继续,而服务通胀的持续来源于美国强劲的劳动力市场。

从中长期来看,美国经济“软着陆”存在难度,出现衰退的可能性增加,这会伴随着劳动力市场的走弱,从而降低服务通胀,整体通胀的持续下降是大趋势;同时,美联储的紧缩货币政策边际转向已经开始,明年可能会继续放缓加息步伐,并逐步转向降息。

因此,中长线看,贵金属在通胀下降的大趋势及美国经济衰退的过程中得到有力的支撑,预计后期金银呈上行趋势。操作建议:以逢低做多为主。