新产能投放继续压制市场 短纤加工费面临压缩

行情复盘

1月31日,短纤期货主力合约收跌1.03%至7470元/吨。

主力持仓

据统计短纤期货主力持仓呈现多空双减局面。

背景分析

2022年全球宏观环境错综复杂,聚酯市场在地缘政治、疫情反复及海外高通胀等因素影响下冲高回落,由于各品种基本面差异,整体表现又有所不同。

后市展望

2023年新产能投放继续压制市场,预计产业继续维持低负荷和低利润的运行状态。不过明年需求有望回暖,市场供需矛盾将会弱化,预计下半年价格走势会强于上半年。

研报正文

一、行情回顾

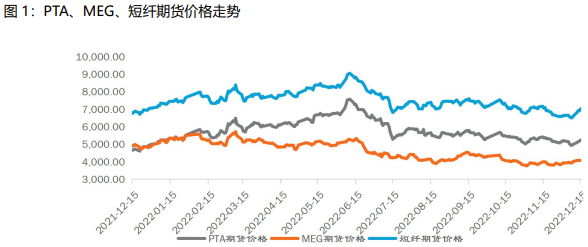

2022 年全球宏观环境错综复杂,聚酯市场在地缘政治、疫情反复及海外高通胀等因素影响下冲高回落,由于各品种基本面差异,整体表现又有所不同。

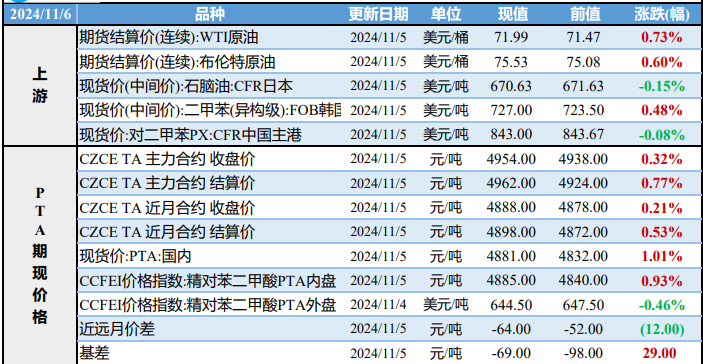

PTA 方面。上半年受俄乌冲突影响,原油价格大涨。同时,PX 因海外调油需求大增,市场供需紧张,价格刷新 2014 年来高点,PTA 跟涨成本端,创4 年内高点。下半年随着美联储加息落地,叠加新装置投产预期,PTA 转跌,不过由于现货受制于原料紧张和检修增加,供应偏紧,PTA 近强远弱格局明显,基差坚挺,在聚酯链中相对抗跌。

MEG 方面。一季度投产加速,港口库存压力偏大,弱现实限制了成本驱动。6月宏观转势,MEG 跟跌大宗商品。8 月港口去库虽带动价格小幅反弹,但由于供需矛盾依然突出,加上新装置投产落地,四季度价格创下年内新低。全年来看,MEG各工艺持续亏损,偏离成本估值,但低负荷也未能改善供需格局,是聚酯链最弱品种。

聚酯方面。受经济下滑和疫情扰动,终端需求表现疲软,叠加成本价格高企,除瓶片外,聚酯行业整体面临着高库存和低利润的窘境。具体来看,长丝由于产能投放较多,库存压力高,行业亏损严重,减产、停车频频发生,表现最弱;短纤上半年因利润较差主动降负,且新装置投产延后,库存压力相对较小;瓶片由于海外装置生产不稳定和食用需求恢复,出口大幅增长,现金流激增,工厂负荷维持高位。

二、PX:产能投放继续,供需转向累库

1、新装置投产慢和检修增多,市场供应偏紧

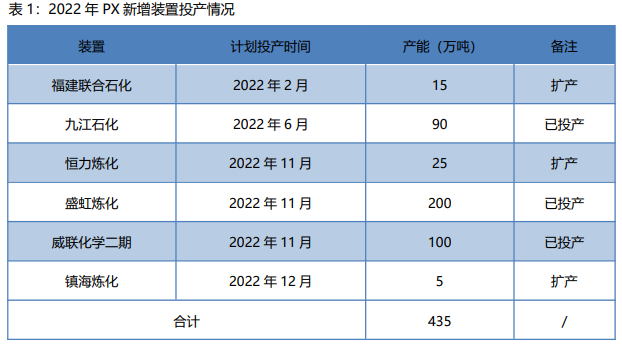

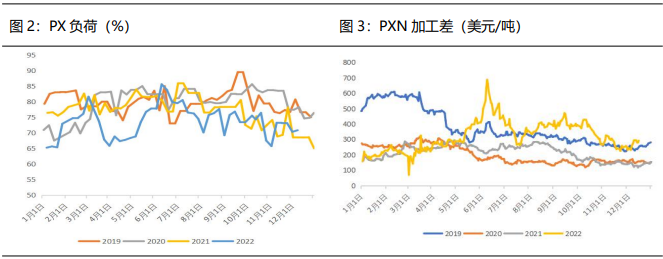

2022 年 PX 计划投产装置较多,但投产时间普遍延后。上半年仅福建联合扩产和九江石化新装置投产,四季度末,恒力和镇海炼化扩产,以及盛虹和富海的新装置才相继落地,广东石化推迟到明年。故全年新增产能 435 万吨,剔除长停和退出装置后,目前PX产能为 3597 万吨,增速 12.1%。

由于此前 PXN 长期利润偏低,工厂开工一直较为克制。直到二三季度在芳烃调油需求带动下市场供需趋紧,PX 价格走高,PXN 得到显著修复,最高接近700 美元/吨,负荷回升至 86%附近。然而由于国内油品库存偏高,炼厂效益较差,开车积极性低,且短流程利润不佳,工厂计划外停车和降负也较多,负荷提升有限。四季度随着新产能投放,PXN再度萎缩,部分装置降负或转产柴油,负荷再度下降。

整体来看,PX 全年负荷平均 73.2% , 同比下降 5.1%。虽然由于产能增加,实际产量预计在 2465 万吨,增速预计在 13.4%,但仍不及预期,且下游PTA 需求尚可,PX去库存明显,约降 70 万吨左右。

2、对外依存度持续下降,调油需求影响进口量

随着国内产能的增加,产量逐步提升,进口依存度不断下滑,尤其是今年。根据海关统计数据,1-10 月份,中国大陆 PX 进口总量 891.9 万吨,同比大幅度下降21.4%,全年进口量预计在 1050 万吨左右,同比降幅 23%。进口依存度降至29.9%,创20年来新低。这主要是由于美国汽油库存低位,芳烃调油需求增长所致。一方面,调油需求加大了对MX的用量,使韩国、日本、中国台湾等 PX 主要生产地的原料供应紧缺,装置负荷明显下降;另一方面,美亚价差窗口打开,使原本出口至中国的 PX 量有部分转移到美国。

3、产能投放继续,PXN 低位运行

由于广东石化延后到 2023 年 1 月,同时,盛虹炼化、大榭石化和中海油惠州大概率也将在明年上半年陆续投产,PX 面临较大供应压力,供需将逐步转为累库,PXN低位运行为主。虽然 2023 年 PX 仍可能会受调油、地缘冲突等因素干扰,使PXN反弹,但供应过剩背景下高收益难以维持,低负荷运行将成为常态。同时,随着新产能的投入,我国进口量及进口依存度将继续下降。

三、PTA:供应压力加大,加工差压缩

1.新增产能有限,利润高波动下检修创新高

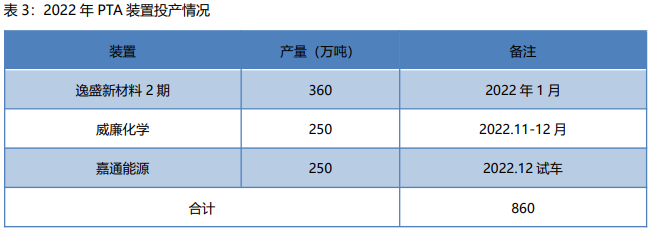

2022 年 PTA 投产速度同样偏慢,目前新增的仅逸盛新材料2 期,山东威联化学一条线已出合格品,另外一条在试车当中,嘉通能源近日将开始投料试车。故剔除长停和退出装置后,截止年底产能为7144万吨。

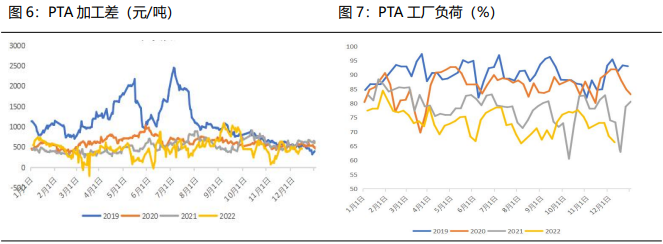

2022 年 PTA 负荷整体下滑,1-11 月平均负荷在 74%,较2021 年平均值下降4.7%。全年产量预估 5400 万吨,仅同比增长 1.4%。相较于产能的超10%增速,PTA产量控制较好。一方面是受原料阶段性偏紧影响,另一方面是效益问题,以及PTA行业高集中度导致的企业自律行为。2022 年 PTA 加工差波动较大,8-9 月由于原料PX紧缺、聚酯产销好转,PTA 供应偏紧,加工差最高突破 1000 元/吨。进入四季度,随新装置投产预期和聚酯负荷下滑,加工差再度回落。

2. PTA 产能继续投放,效益影响开工

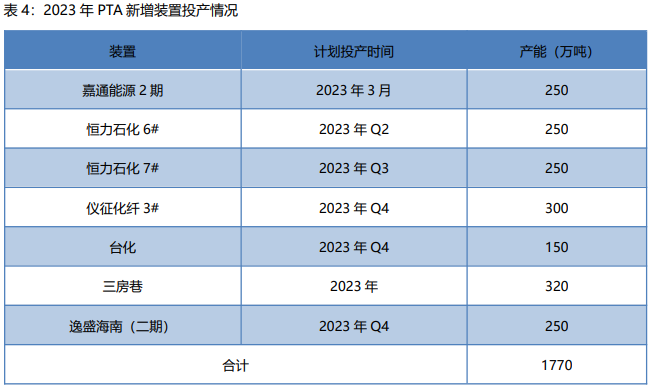

2023 年 PTA 仍处于大投产周期,从节奏上来看,主要集中明年一季度和四季度,考虑到 2022 年底投产的威联化学和嘉通能源产量的兑现,预计明年上半年PTA供应压力更大。

效益方面,由于目前 PTA 装置都属上下游配套,且技术以最新BP 和英威达P8为主,行业平均生产成本下移。故随着产能的更新迭代和行业集中度的提升,加工差也将不断下降,装置低负荷运行为主,预计 2023 年产能利用率在 70%以下。

3. 期现近强远弱,基差逐步回归

PTA 低负荷运行下供应量有限,且 2022 年供应商合约比例下降,工厂择机出货为主,市场现货流通性偏紧,远月有新装置投产预期压制,近强远弱格局凸显,基差从往年的贴水结构转为升水结构。尤其 9 月,受仓单集中注销,台风天气等因素扰动,基差最高突破升至 01+1000。四季度因原料供应紧张缓和聚酯负荷走低,叠加新装置进度推进,市场流动性缓解,现货基差高位回落。

2023 年上半年,随着新装置产量的兑现,供应增加,且值需求淡季,库存将逐步累积。下半年,虽有需求带动,但由于仍有较多新装置投产,PTA 依然面临累库压力。预计PTA基差将回归至正常区间。

四、MEG:供需矛盾仍在,低效益成为行业常态

1. 产能增加对冲进口下滑,港口库存高位

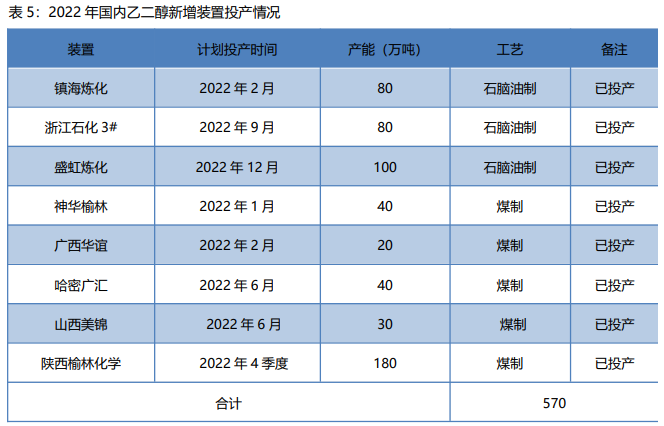

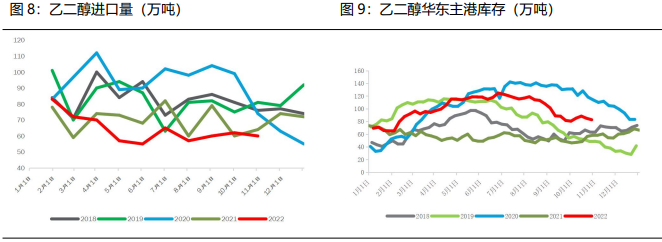

2022 年 MEG 仍在产能扩张周期中,一体化和煤制产能继续投放,新增产能570万吨,主要集中在第一和第四季度,截止 12 月底,预计国内总产能达2472.5 万吨,其中煤制占比约 40%。新装置投产过快压缩乙二醇利润,工厂负荷下滑明显,1-11 月平均负荷为58.22%,其中煤制平均负荷 47.66%。不过由于产能基数的扩大,实际产量增88.7万吨至1350 万吨。

进口方面,随着国内产能大幅扩张,近年来进口量不断下滑。同时,今年原油和天然气价格飙升,海外装置成本优势不在,个别装置长期退出,进口量进一步萎缩。据海关数据显示,1 月-10 月进口量约 641.04 万吨,较去年减少 55.3 万吨,进口依存度为36%,2023 年或降至 30%。

产量增加冲抵了进口下滑影响,同时内贸货运到港口的数量提高,叠加下游聚酯疲软,乙二醇供需过剩大幅累库,其中华东港口全年平均库存水平约为100.6 万吨附近,同比增40.5 万吨。

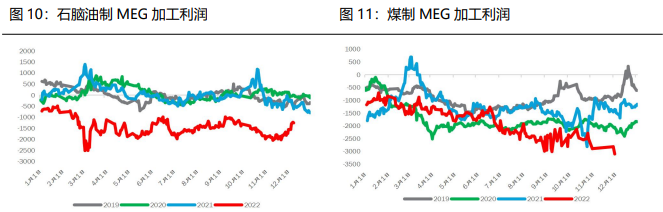

2.主流工艺亏损,新装置投产依旧

由于乙二醇持续下跌和成本价格高企,2022 年产业经历了前所未有的长时间、大范围的亏损,导致亏减损的减停产操作较多。上半年煤制经济性相对好,投产和开工水平均偏高,但下半年随着煤价上涨,煤制亏损扩大,负荷最低降至2 成附近。油制工艺全年基本处于亏损状态,但由于油制装置以一体化为主,停车相对困难,供应弹性相对刚性。

产业亏损依然难以止住新装置投产的步伐。根据目前计划来看,盛虹、海南炼化、宁夏鲲鹏、陕西榆能年内投产概率较大,久泰能源、三江化学和山西裹矿或有延迟,2023年预计投产新装置约 260 万吨,考虑到年底投产的榆林化学新装置量产,叠加高库存基数,预计压力主要集中在上半年。扩产周期下行业将继续面临亏损,不过2023 年效益会有所好转。一方面,随着供需的恢复,成本价格或回落至正常区间;另一方面,因芳烃环节利润有压缩预期,炼厂裂解环节或有减产,且目前部分乙二醇生产企业在积极配套乙烯下游产品,比如 EO,苯乙烯和 EVA 等,这将会减少乙二的醇产量,有助估值的修复。

五、需求分析:原料出口尚可,聚酯有望低谷爬起

1. PTA 成本和外需共振下,出口有望继续增长。

因海外部分装置检修,成本优势和外需增长,上半年 PTA 出口放量,带动了PTA的去库。下半年外需回落,出口量则开始萎缩。据数据显示,1-10 月出口量达299万吨,同比增长 46%,全年预计 340 万吨,约占总需求的 6.72%。出口的主要国家是是印度、土耳其和阿曼。

由于近年来亚洲地区落后的 PTA 产能大量退出和国内部分聚酯纺织产业的外移,海外供需存在缺口。同时,出口利润上升,2022 年内盘价-外盘价的均值在-700 元/吨左右,大厂利用成本优势不断拓展出口市场以消化库存,预计 2023 年PTA 出口量将继续增长。可以说,在产能过剩的背景下,未来出口业务将成为企业重要收入来源之一。

2.聚酯:需求有望恢复,盈利环境改善

2.1 长丝:供需矛盾弱化,利润小幅修复

2022 全年长丝全年维持低负荷,低利润、高库存的状态,是下游最弱的品种。主要是由于年初受原油的带动,工厂看好库存升值,负荷抬升,库存快速累积。尽管之后由于终端需求疲软,成本传导不畅,行业陷入亏损,工厂降负,最低时降至6 成左右。但由于各月基本都有新装置投产,全年长丝新增产能 306 万吨,同比增6.6%,且库存基数过高,长丝供应过剩问题突出,亏损状态难改。直到 12 月初防疫政策优化,终端订单好转,行业窘境才得以缓解。

2023 年长丝投产量依然可观,预计 324 万吨,增速 6.8%,不过由于需求有好转预期,供需矛盾将会弱化。同时,随着行业集中的提升,减产保价或成常态。关注需求带动情况。

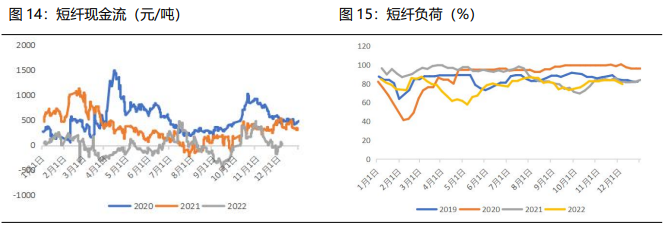

2.2 短纤:需求带动,价格有望见底走高

相比长丝,短纤情况相对较好。虽然同样面临弱需求,成本传导不畅,但是短纤工厂先后两次集体减产保价,且 4-5 月因江阴疫情和福建地区安全检查,减产幅度进一步扩大,供应缩减下基差走高。全年来看,平均负荷为 78%,同比降10%。同时,因新装置投产延后和部分装置因亏损退出,全年直纺短纤产能仅小幅增长 15 万吨。供需双弱下短纤库存压力小,平均在 11.3 天,加工差较去年降 147 元/吨,为 1002 元/吨。

2022 年短纤未投产装置或推迟到 2023 年,叠加新装置仪征化纤20 万吨,供给压力仍存,不过成本端处于投产周期内,且短纤因更加接近终端,更易受到需求好转的带来的提振,预计产业利润将向下游转移,价格有望逐步见底走高。

2.3 瓶片:供需缺口修复,高利润难以为继

2022 年瓶片是聚酯市场表现最好的品种。海外因原料、物流和人工等成本抬升,装置减停产较多,导致终端需求恢复时只能通过进口得到满足,且今年高温天气持续,饮料市场需求旺盛,进一步加大了对瓶片的需求。1-10 月我国瓶片出口357.4 万吨,同比增47.7%。同时,原料大幅上涨亦带动了瓶片的价格,最高接近 10000 元/吨。三季度末,随着市场进入淡季和新产能投放,瓶片价格才开始逐步走弱。全年来看,平均负荷和现金流分别为88.8%和 806 元/吨,皆处于历年高位。

虽然国内 PET 需求有望回暖,且随着包装材料的更替,未来PET 会在越来越多方面替代 PP 和 PE,叠加海外出口的成本优势,2023 年瓶片需求预计依然尚可。不过从投产计划来看,新装产能接近 500 万吨,供需将面临较大考验,工厂效益预计压缩。

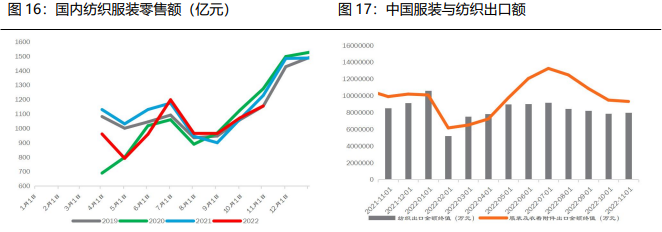

3.纺织及服装:需求将逐步恢复,未来曙光犹存

2022 年,受国内疫情反弹、国际政治经济环境复杂等因素影响,我国纺织服装行业先后面临局部地区阶段性停工停产、物流运转不畅、原料价格上涨等风险挑战,行业景气下降。今年我国限额以上服装鞋帽、针、纺织品单月零售额出现同比下降的情况。1-10月零售总额为 10414 亿元,同比降 4.4%。终端需求负反馈不断向上传导,年内织机和加弹平均负荷分别为 53%和 63%,同比下滑明显。

外销方面,上半年,因海外解除疫情防控要求,需求恢复,叠加我国供应链率先恢复,出口显著增长。然而下半年随着美国加息,全球经济下滑,叠加高库压力,出口增长乏力。故尽管 1-11 月纺织服装累计出口 19736.3 亿元,同比增长7.0%,但刨除价格因素,实际增长有限。

由于管控放开之初,国内感染人数会有所增加,内需修复依然较为艰难,且海外仍处加息周期,出口表现同样难以乐观,上半年需求提振有限。下半年,随着疫情形势逐渐好转和宏观环境改善,市场心态好转,企业产销将逐步恢复,行业景气度有望回升。

六、总结与展望

2023 年新产能投放继续压制市场,预计产业继续维持低负荷和低利润的运行状态。不过明年需求有望回暖,市场供需矛盾将会弱化,预计下半年价格走势会强于上半年。

从产业链结构来看,聚酯链正逐步从喇叭型转为圆锥型。因聚酯产能过剩,除瓶片外普遍存库存压力,近年来产能增速不断放缓,投产周期接近尾声。明年计划产能或在900万吨附近,主要是因瓶片利润尚可刺激工厂投产。原料端,在民营大炼化带动下,PX和MEG 产能持续增加。不过考虑到 MEG 持续亏损,产能实际投放速度或放缓,明年PX和MEG 计划产能分别是 770 万吨和 260 万吨。PTA 则仍依然于产能扩张周期中,明年新产能或高达 1770 万。可以说,明年聚酯增速相比原料端来说依然偏慢,且因更加接近终端,更易受到需求好转带来的提振,预计上游利润将向下转移,聚酯现金流有望修复,品种强弱上聚酯>PTA>MEG。

PTA 方面,成本端 PX 支撑减弱。同时,新增产能依然较多,考虑到2022年底投产新装置的产量贡献,预计上半年供应压力较大,且值需求淡季,库存将逐步累积。下半年,虽有需求带动,但由于仍有较多新装置投产,PTA 依然面临累库压力。不过因库存基数偏低,且行业高集中度,低加工费下企业会减产保价,故实际供需矛盾一般。矛盾一般。

MEG 方面,由于新装置投产主要集中在上半年,叠加2022 年底高库存影响,MEG供需矛盾依然突出,行业亏损将成常态,在聚酯链中表现依然偏弱。不过转机或出现在下半年,由于届时处于投产真空期,叠加部分落后产能淘汰和需求恢复,MEG或进入供需改善通道。

聚酯方面,由于宏观环境预期改善,需求带动下长丝、短纤加工费有望修复。不过长丝因新装置投产仍然较多,预计改善情况有限。而瓶片在高利润背景下,明年增产明显,加工费面临压缩。