成本支撑偏强 关注3月钢材需求回升力度

行情复盘

3月2日,螺纹钢期货主力合约收涨0.64%至4225元/吨。

操作建议

若需求表现不及预期,建议逢高做空。

背景分析

宏观面利好已基本体现,3月关注需求回升力度。在市场冬储成本及节后到货成本偏高的基础上,钢材成本支撑偏强。如果3月日均铁水产量维持在335万吨/天,预计粗钢产量在9300万吨左右。

后市展望

供应预期宽松,预计需求环比改善,关注回升力度。钢价预计高位震荡,螺纹主力合约在4100-4300元/吨区间震荡,热卷主力合约在4200-4400元/吨附近震荡。

研报正文

【策略观点】

宏观面利好已基本体现,3月关注需求回升力度。在市场冬储成本及节后到货成本偏高的基础上,钢材成本支撑偏强。如果3月日均铁水产量维持在335万吨/天,预计粗钢产量在9300万吨左右。供应预期宽松,预计需求环比改善,关注回升力度。

操作建议:钢价预计高位震荡,螺纹主力合约在4100-4300元/吨区间震荡,热卷主力合约在4200-4400元/吨附近震荡。若需求表现不及预期,建议逢高做空。

一、2月钢材价格微涨热卷螺纹价差走低

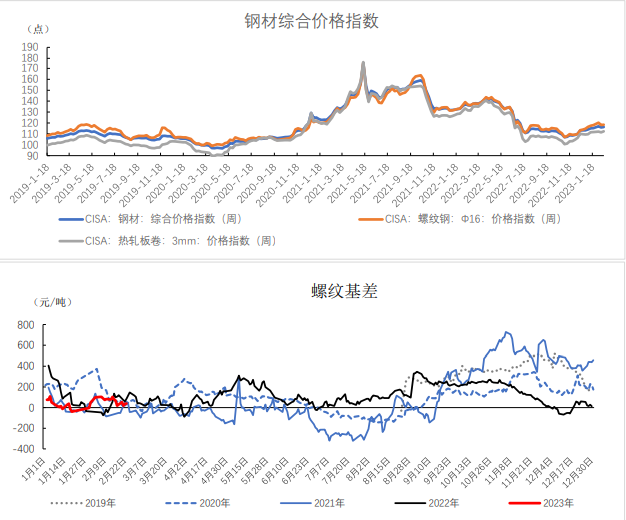

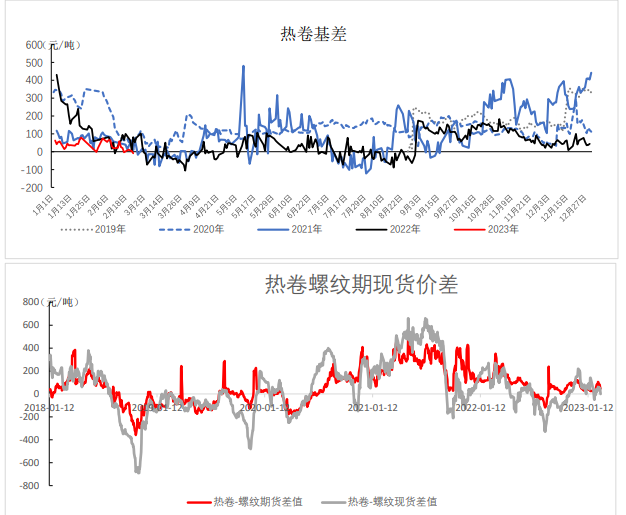

2023年2月,中钢协的钢材综合价格指数月均上升1.55点至116.29点,其中螺纹价格指数月均上升1.7点至118.93点;热卷价格指数上升0.94点至111.90点。热卷涨幅不及螺纹,两者品种价差持续走低。2月,钢材现货与期货价格涨幅缩小,成材基差走低。

二、利好已充分体现 静待两会要点

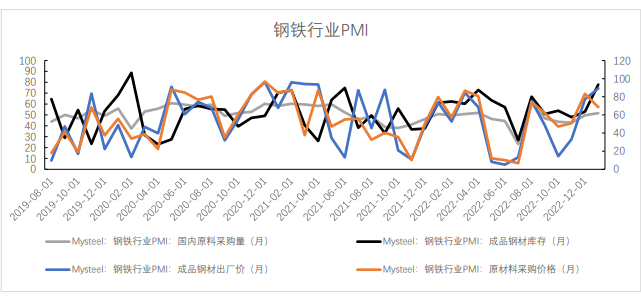

钢铁PMI连续两月回升,产业链利润有所好转。1月,据统计钢铁业PMI指数为44.5%,比上月上升1.5个百分点。分指标看,成品出厂价格上涨,原料采购价格下降。钢铁行业PMI成品钢材出厂价环比上升12.1个百分点至89.3%,原材料采购价格环比下降14.6个百分点至68.7%。

当前房市有所回暖,1月份,70个大中城市中商品住宅销售价格环比上涨城市个数增加;一线城市商品住宅销售价格环比转涨、二三线城市环比降势趋缓,一线城市商品住宅销售价格同比上涨、二三线城市同比下降。资金面方面,地产端贷款仍在探底,在经济稳步回升的背景下,2月LPR维持不变。

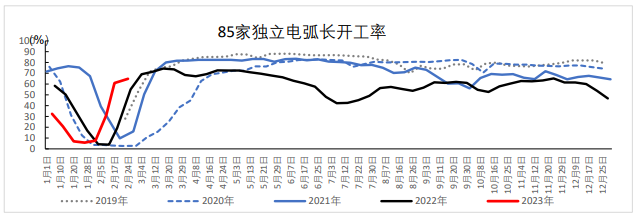

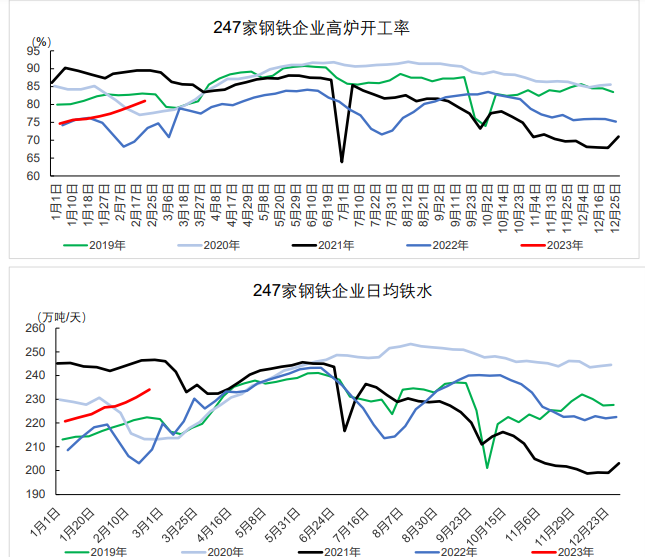

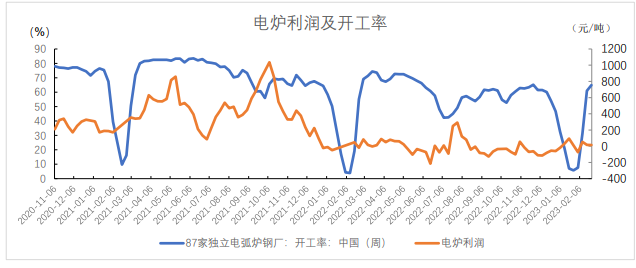

三、电炉开工回升 铁水上涨至230万吨/天

节后,电炉厂开工快速回升至60%以上,高炉开工率上涨至80%。供应端持续放松,2月高炉铁水日均产量在230.15万吨/天,月环比上升6.82万吨/天;钢厂利润有所好转,预计3月高炉铁水维持在235-240万吨/天。截至2月24日,唐山Q235钢坯月均成本价在3804.94元/吨,出厂价在3832.77元/吨,钢厂利润在27.83元/吨。247家钢厂盈利率在36.9%,月环比上升11.26个百分点。

产量在利润改善情况下有加快恢复迹象,据2月中旬产量显示:2023年2月中旬,重点统计钢铁企业共生产粗钢日产209.28万吨,环比增长1.49%;生铁日产189.67万吨,环比增长0.28%;估算本旬全国日产粗钢255.74万吨、环比增长1.03%,日产生铁233.15万吨、环比增长0.15%。

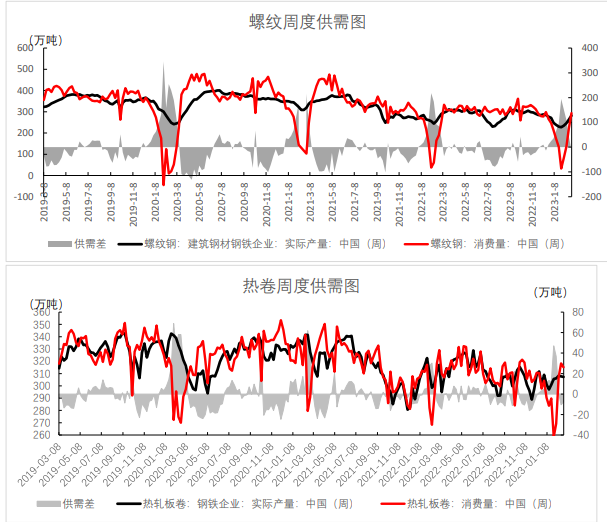

四、五大品种钢材产需上升 预计3月开始降库

随着高炉及电炉开工率的上升,五大品种成材产量持续上升。2月五大品种钢材产量3621.04万吨,月环比上升165.72万吨,其中螺纹产量1026.53万吨,月环比上升83.69万吨;热卷产量1229.18万吨,月环比上升19.47万吨。

表需消费量稳步提升,3月关注成交量上涨程度,钢材市场或进入预期和不及预期的状态。截至2月24日,五大品种钢材表需量3235.52万吨,月环比上升424.8万吨,其中螺纹表需量734.67万吨,环比上升184.22万吨;热卷表需1209.6万吨,环比上升87.19万吨。

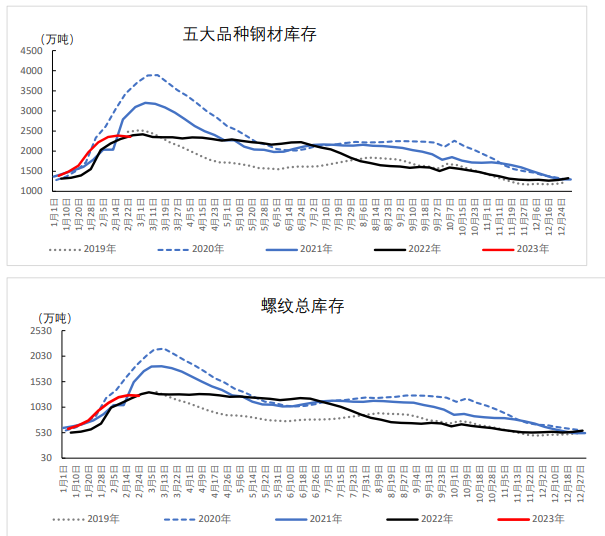

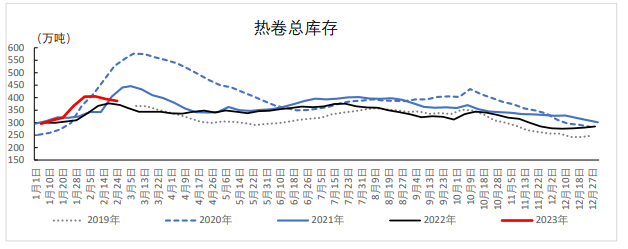

五、成材累库幅度已达顶点 热卷已有降库趋势

2月五大品种钢材库存维持在2300万吨附近,累库趋势暂缓。截至2月24日,五大品种钢材库存2355万吨,其中场内库存较上月末增加56.97万吨至686.14万吨,社会库存增加328.55万吨至1669.42万吨。

分品种看,螺纹库存增加30.35%至1253.24万吨,厂内库存增加17.17%至337.3万吨,社会库存增加35.99%至915.94万吨;热卷库存增加5.31%至386.54万吨,厂内库存降低10.61%至86.48万吨,社会增加11.02%至300.06万吨。目前钢材库存基本在去年同期水平,根据往年去库时间,3月成为需求回升并去库时期,目前钢材整体库存压力水平不大。

六、地产销售回暖 汽车产量同环比下降

地产销售端回暖,但是传导至建筑新开工用钢量上面,还需等待时日。据数据显示,2月30大中城市商品房日均成交面积36.23万平方米,环比上涨约26%,同比上涨约18%。截至2月19日,2月100大中城市供应土地数量928宗,成交量1226宗,成交量回升超过供给。

据数据显示,1月份,70个大中城市中,新建商品住宅和二手住宅销售价格环比上涨城市分别有36个和13个,比上月分别增加21个和6个。一线城市新建商品住宅销售价格环比由上月持平转为上涨0.2%;二手住宅销售价格环比由上月下降0.5%转为上涨0.4%。二线城市新建商品住宅销售价格环比由上月下降0.3%转为上涨0.1%;二手住宅销售价格环比下降0.3%,降幅比上月收窄0.1个百分点。三线城市新建商品住宅销售价格环比下降0.1%,降幅比上月收窄0.2个百分点;二手住宅销售价格环比下降0.4%,降幅与上月相同。

汽车产量方面,1月受春节影响,产量同环比下降。据数据显示,1月汽车产量159.4万辆,环比下降33.10%,同比下降34.19%。随着复产复工,汽车产量回升,环比改善。

七、展望及小结

宏观面利好已基本体现,3月关注需求回升力度。在市场冬储成本及节后到货成本偏高的基础上,钢材成本支撑偏强。如果3月日均铁水产量维持在335万吨/天,预计粗钢产量在9300万吨左右。3月预计需求环比改善,具体回升力度,有待观望。

钢价预计高位震荡,螺纹主力合约在4100-4300元/吨区间震荡,热卷主力合约在4200-4400元/吨附近震荡。若需求表现不及预期,建议逢高做空。