市场采购情绪低迷 橡胶或持续窄幅震荡

主力持仓

据统计橡胶期货主力持仓呈现多空双减局面。

操作建议

谨慎操作。

背景分析

从需求端来看,当前下游轮胎市场的开工率呈现持续性好转,库存天数也有一定的缓解,给与市场偏强支撑。

风险提示

原料库存宽裕,叠加1月份汽车产销双双下滑,对上游天胶市场的采购情绪不高,导致国内天胶库存持续攀升,对天胶基本面形成较大压制,横盘震荡为主。

研报正文

【策略观点】

通过对天胶基本面的分析,我们认为3月份全球供应仍处于低产期,产量或存在明显的季节性下滑。不过随着3月中旬国内云南面临开割,叠加近期到港货源偏多,国内社会库存维持高位震荡的概率偏大。

从需求端来看,当前下游轮胎市场的开工率呈现持续性好转,库存天数也有一定的缓解,给与市场偏强支撑。不过当前国内汽车行业产销数据相对偏弱,外围市场也并未出现实质性的改观,而3月份美联储加息预期偏强,需求端后续发力仍需验证。

因此我们认为,3月份天胶大概率持续窄幅震荡,市场的启动以及好转预期需要看终端市场的实际反馈,若需求端有明显的改善,则市场或将迎来一波反弹,否则持续震荡的概率偏大,谨慎操作。

一、行情回顾

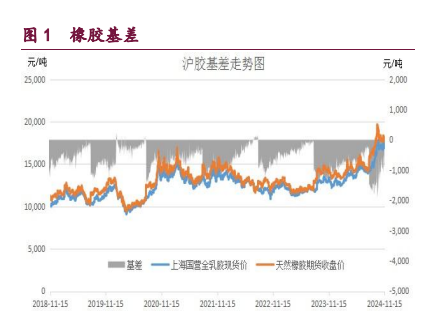

春节过后第一周,天胶主力价格冲高回落,主要是受春节期间消费预期好转,以及春节期间国内天胶累库以及宏观环境转弱的拖累。而元宵节后,下游轮胎市场逐步复工复产,市场存在回暖的预期,价格止跌企稳。

目前全球天然橡胶主产区处于减产期,产量存在下滑的预期,不过现阶段,虽然国内轮胎工厂开工运行高位,但是由于原料库存宽裕,叠加1月份汽车产销双双下滑,对上游天胶市场的采购情绪不高,导致国内天胶库存持续攀升,对天胶基本面形成较大压制,横盘震荡为主。

二、2023年3月份天胶供需格局分析

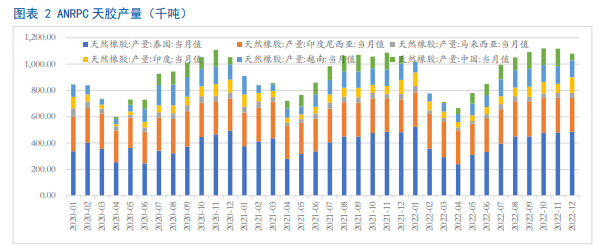

2.13月份全球天胶处于低产期

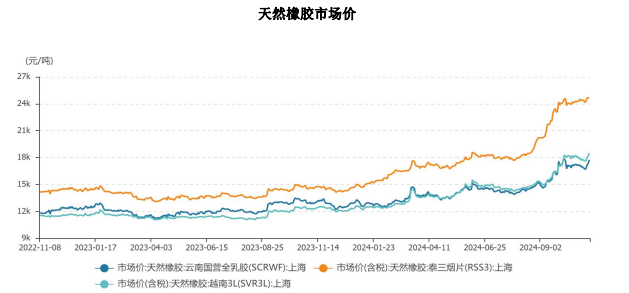

产量呈季节性下滑趋势按照天然橡胶生产周期来看,3-5月份全球天然橡胶低产期即将来临,产量呈现季节性下滑趋势。从全球天胶的主产区来看,当前越南已完全停割,泰国东北部处于低产期,南部不断减产,胶量出现明显下滑。而中国自去年12月底陆续停割后,云南将在3月中下旬才进入新一轮的开割期,4月初中国海南才将陆续开割,因此3月份全球产量将进入低产期。

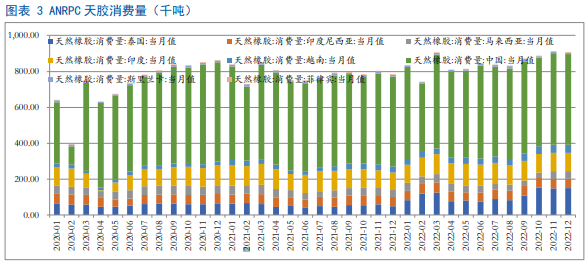

2.23月份全球的需求有待进一步验证

从消费情况来看,近几年ANRPC3月消费量达到上半年的高点。据统计,2022年3月份ANRPC的消费量达到90.74万吨,月环比上涨22.01%,而2021年的3月份ANRPC的消费量达到85.3万吨,月环比上涨16.98%。若按照需求的季节性而言,3月份消费量存在回暖的预期。但是上周美联储会议纪要偏鹰,多位官员讲话支持继续加息,以及近期俄乌局势处于胶着,市场不确定因素仍然较多,3月份全球的需求量还有待于验证。

2.33月份国内天胶市场有待进一步的考验

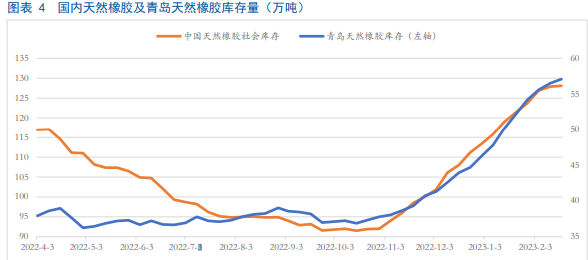

2月份由于春节假期的影响,国内天然橡胶库存出现累库。截至2月19日,国内天然橡胶社会库存和青岛天然橡胶库存分别达到128.1和57.1万吨,远高于2023年春节以来,甚至达到了1年以来的高点。而且近期各大港口陆续有货到港,市场现货流通陆续增量。叠加3月中旬,国内天胶主产区将陆续开割,届时市场货源将持续增加,对国内胶价存在一定的打压。

从需求端来看,受春节假期的影响,2月中下旬国内半钢胎和全钢胎开工率装置开工率持续升温,月末全钢胎和半钢胎的开工率分别维持在68.89%和73.66%,对上游天胶的支撑存在一定的支撑。由于前期订单缺口较大,企业延续去库态势,多数以交付前期订单为主,部分规格出现即产即销状况,整体去库表现尚可。

目前终端需求仍处于逐步恢复阶段,物流运输、基建、房地产、工矿的启动进度表现不一,业者对于近期成品库存的实际消化进度表现谨慎,工厂继续提升开工率的空间将逐步缩小,后期市场仍需关注新车配套以及终端替换的恢复情况。

2.4国内汽车产销不佳

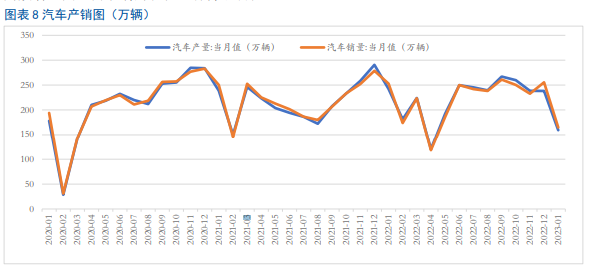

国外汽车市场还有待于验证2023年1月份受传统燃油车购置税优惠政策和新能源汽车补贴等政策退出、年末厂家冲量效应,以及今年春节假期提前至1月,消费者提前透支需求。1月份我国汽车市场表现平淡,汽车产销环比、同比均呈现两位数下滑。

据统计,1月份汽车产销分别为159.4万辆和164.9万辆,环比分别下降33.1%和35.5%,同比分别下降34.3%和35%。与2022年春节的2月份相比,产销量分别下降12.1%和5.1%,与2019年春节的2月相比分别增长13%和11.3%。2023年1月中国汽车经销商库存预警指数为61.8%,同比上升3.5个百分点,环比上升3.6个百分点,库存预警指数位于荣枯线之上,汽车流通行业处在不景气区间。

从外围市场来看,2023年仍是充满挑战的一年,全球经济从疫情中复苏仍存在不确定性。据预计2023年的增长率较去年预计分别放缓至1.7%和2.9%,对于2023年经济复苏的预期增长均持谨慎乐观态度。尽管天然橡胶市场基本面良好,但通胀压力、地缘政治紧张局势、等其他外部因素均会对天胶市场产生影响。

根据数据显示,2023年1月欧盟乘用车市场增长11.3%至760,041辆,然而这主要是由于2022年的比较基数异常温和,当时1月的交易量达到了有记录以来的最低水平。据报告显示,2023年1月全球轻型车销量同比降8%至600万辆。当前全球的高通胀仍在持续,而俄乌的局势走向仍然较为胶着,因此需求端的表现还有待于确认。

三、后市展望

通过对天胶基本面的分析,我们认为3月份全球供应仍处于低产期,产量或存在明显的季节性下滑,不过随着3月中旬国内云南面临开割,叠加近期到港货源偏多,国内社会库存维持高位震荡的概率偏大。

从需求端来看,当前下游轮胎市场的开工率呈现持续性好转,库存天数也有一定的缓解,给与市场偏强支撑。不过当前国内汽车行业产销数据相对偏弱,外围市场也并未出现实质性的改观,而3月份美联储加息预期偏强,需求端后续发力仍需验证。

因此我们认为,3月份天胶大概率持续窄幅震荡,市场的启动以及好转预期需要看终端市场的实际反馈,若需求端有明显的改善,则市场或将迎来一波反弹,否则持续震荡的概率偏大,谨慎操作。