支撑力度减弱 预计PTA高位盘整

主力持仓

据统计PTA期货主力持仓呈现多空双增局面。

操作建议

多单离场观望,提防波动加剧风险。

背景分析

上周PTA装置有检修装置,负荷下滑,而聚酯负荷缓慢提升,PTA库存环比延续去库格局。据数据显示,截至2023年3月9日,中国PTA库存量:299.36万吨,环比减少8.08万吨,同比减少120.20万吨(根据2022年12月份进出口数据,PTA库存数据相应调整)。

风险提示

美联储激进加息预期未改,经济衰退担忧挥之不去,打压能源需求,内外盘原油持续调整,考验区间下沿支撑。关注美国2月非农就业数据的表现,是否会影响美联储的加息决策。

研报正文

一、基本面分析

1、美联储加息预期反复,宏观风险打压油价

美联储主席鲍威尔发表证词称,承诺将继续抗击高通胀,在必要时加快紧缩步伐。美国2月ADP就业人数超预期显示美国就业市场的强劲,美联储或加快加息节奏以抑制通胀,本周宏观风险持续打压市场。

不过周四(3月9日)公布的美国上周初请失业金人数的增长超过预期,意味着劳动力市场可能出现降温,存在降低美联储加快加息脚步的可能性。关注美国2月非农就业数据的表现,该数据将在很大程度上影响美联储的加息决策。

2、OPEC与美国的矛盾或将激化

美国两党参议员周三表示,他们已重新提出石油生产和出口卡特尔法案,炮轰OPEC“操纵油价”,向OPEC试压,试图促使其停止减产。但OPEC方面,强调将致力于稳定石油市场,仍未有提高产量的意愿。

3、EIA周报显示美国成品油表需再度走弱

据数据显示,单周需求中,美国石油需求总量1904.9万桶/日,较前一周低136.4万桶。上周美国原油库存减少170万桶,炼厂开工率小幅提升但仍处于季节性低位。美国汽油库存减少110万桶,馏分油库增加13.8万桶。

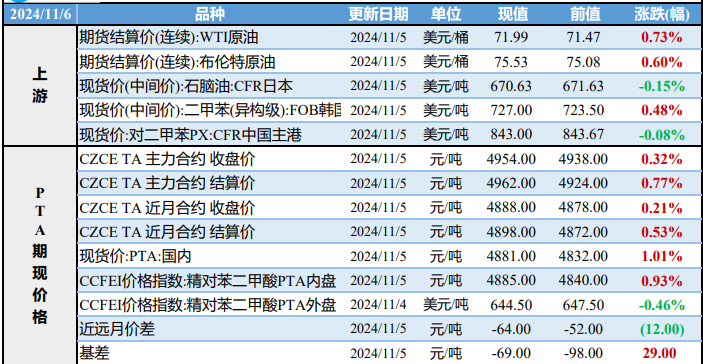

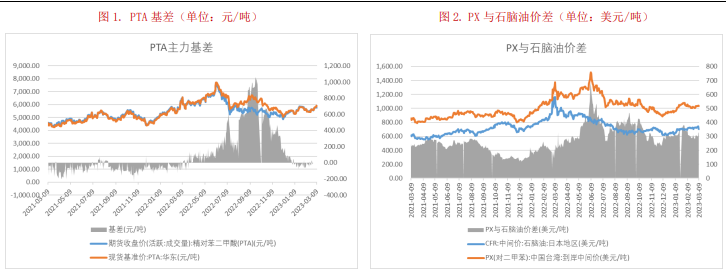

4、PTA正基差幅度扩大

本周(3月10日)PTA期货价格小跌,现货价格上涨,基差扩大。据数据显示,截止3月10日,华东地区PTA现货基准价5870元/吨,较上周五回升80元/吨;基差136元/吨,较前一周五上涨108元/吨。

5、PX与石脑油价差小幅走扩

周内石脑油价格小跌,PX相对平稳,价差小幅走扩。据数据显示,截止3月9日,中国台湾PX到岸中间价1032美元/吨,较前一周四小涨6美元/吨;与石脑油价差327.5美元/吨,较上前一周四扩大24美元/吨。

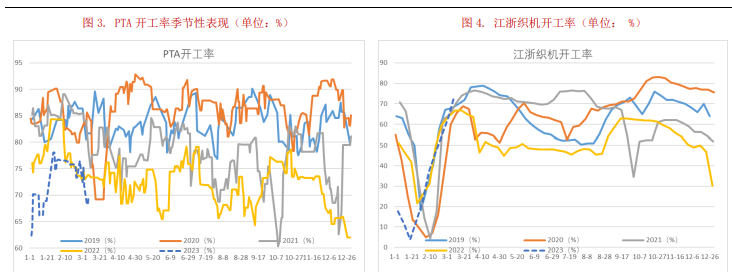

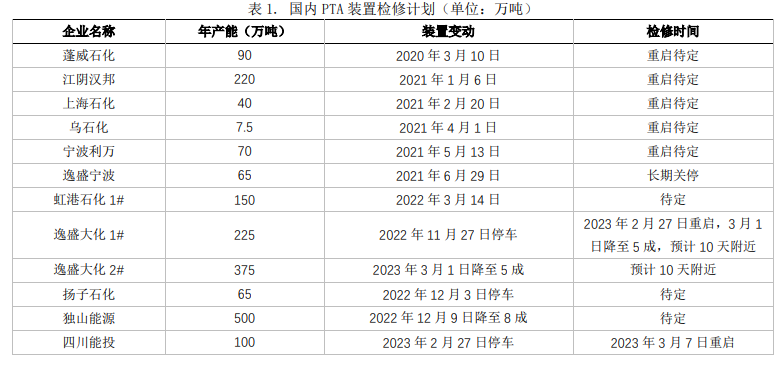

6、逸盛大化计划提负,下周供应小幅增加

周内,恒力石化、洛阳石化、虹港石化停车,四川能投重启,周度产量下降。据数据显示,截止3月9日当周,PTA平均开工率69.51%,环比下降5.04个百分点,同比下降4.03个百分点;周度产量100.6万吨,环比减少5.51万吨,同比减少1.71万吨。下周来看,逸盛大化提负,周度产量将小幅增加。

7、终端新订单跟进不积极,需求提振力度有限

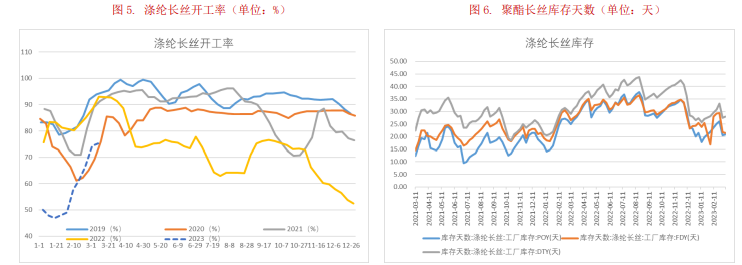

本周(3月10日)聚酯产能利用率延续回升,织造企业开工提升明显。据数据显示,截止3月9日,聚酯开工率85.51%,较前一周四上升2.17个百分点;江浙织造开工率为73.03%,较前一周四上升10.1个百分点。

下游补库积极性降温,本周短纤及长丝小幅累库。据数据显示,截止3月10日,涤纶短纤库存天数8.53天,较前一周增加1.23天;江浙织机涤纶长丝DTY27.9天,较前一周增加0.4天;涤纶长丝FDY21.5天,较前一周减少0.3天;涤纶长丝POY20.8天,较前一周增加0.3天。后期来看,终端新订单跟进不积极,需求提振力度有限。

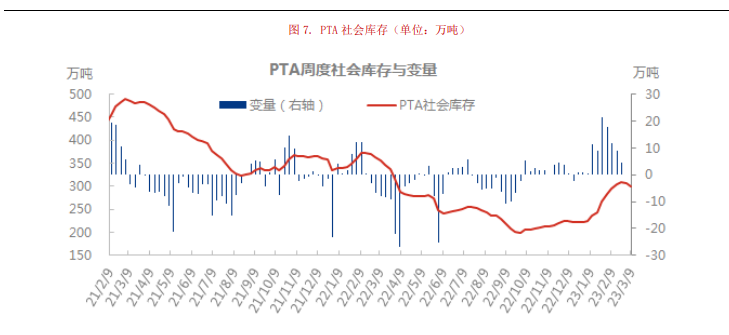

8、PTA社会库存延续去库节奏

本周(3月10日)PTA装置有检修装置,负荷下滑,而聚酯负荷缓慢提升,PTA库存环比延续去库格局。据数据显示,截至2023年3月9日,中国PTA库存量:299.36万吨,环比减少8.08万吨,同比减少120.20万吨(根据2022年12月份进出口数据,PTA库存数据相应调整)。

9.小结

美联储激进加息预期未改,经济衰退担忧挥之不去,打压能源需求,内外盘原油持续调整,考验区间下沿支撑。关注美国2月非农就业数据的表现,是否会影响美联储的加息决策。

下周逸盛大化提负,供应端有增量;而终端新订单跟进不积极,聚酯产销难以持续坚挺,基本面支撑力度减弱,PTA高位调整风险加大。

二、观点与期货建议

1.趋势展望

中期展望:虽然存量装置开工不高,但多套新装置投产预期带来供应增量,而需求或难明显好转,PTA中期进入累库周期。

短期展望:美联储激进加息预期未改,经济衰退担忧挥之不去,打压能源需求,内外盘原油持续调整,考验区间下沿支撑。关注美国2月非农就业数据的表现,是否会影响美联储的加息决策。

下周逸盛大化提负,供应端有增量;而终端新订单跟进不积极,聚酯产销难以持续坚挺,基本面支撑力度减弱;加之成本端原油持续下跌,PTA高位调整风险加大。

2.操作建议

多单离场观望,提防波动加剧风险。