海外银行业危机有所缓释 铜价跌幅收窄

行情复盘

3月16日,铜期货主力合约收跌3.45%至66420元/吨。

主力持仓

3月16日,铜期货主力持仓呈现多减空增局面。

现货市场

3月16日上海升水铜升贴水200元/吨,涨100元/吨;平水铜升贴水175元/吨,涨100元/吨;湿法铜升贴水115元/吨,涨90元/吨。

风险提示

华尔街救助第一共和银行,美联储和财政部称救助显示银行体系韧性,随时准备提供流动性;欧央行继续加息50基点但未提供利率指引,拉加德称金融稳定与物价稳定同等重要;中国2月70城商品住宅销售价格环比总体上涨。

研报正文

【沪铜】

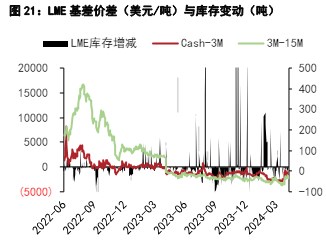

1.核心逻辑:宏观,华尔街救助第一共和银行,美联储和财政部称救助显示银行体系韧性,随时准备提供流动性;欧央行继续加息50基点但未提供利率指引,拉加德称金融稳定与物价稳定同等重要;中国2月70城商品住宅销售价格环比总体上涨。基本面,供给,矿端美洲发运好转,TC触底回升;原料宽松、精铜新产能投放,精铜产量增加,但需注意3——5月冶炼厂检修增多;疫情后回收恢复,铜价高企,废铜出货意愿增强。需求端,下游订单增加,铜杆厂开工率回升、铜杆厂库库存降低,消费回暖;铜管开工率回升,3月有望继续改善;铜价下跌,采购增加,升水偏强运行。库存,3月16日沪铜期货库存115862吨,较前一交易日减3485吨;LME铜库存74975吨,较前一交易日增1575吨。综上,海外银行业危机有所缓释,铜价跌幅收窄。

2.操作建议:观望。

3.风险因素:美联储紧缩不及预期、国内复苏超预期。

4.背景分析:

外盘市场:3月16日LME铜收盘8533美元/吨,较前一交易日跌0.45%。

现货市场:3月16日上海升水铜升贴水200元/吨,涨100元/吨;平水铜升贴水175元/吨,涨100元/吨;湿法铜升贴水115元/吨,涨90元/吨。

【沪铝】

1.核心逻辑:宏观,瑞士信贷的流动性危机得以缓解,欧央行如期加息50bp,空头情绪短暂消退,但多头情绪并未复苏,有色金属价格低位震荡。基本面,供应,四川、广西、贵州的产能仍在爬产,但增幅有限;进口亏损收窄,预计电解铝进口情况将有所好转;需求,由于铝消费偏向于地产后端,地产竣工带动作用明显,铝下游企业订单量表现优于预期,带动库存逐渐向去库转向。库存,3月16日SMM国内电解铝社会库存去库3.5万吨至121.1万吨;SHFE铝仓单去库4577吨至230775吨;LME库存去库1875吨至530550吨。空头情绪再度衰退,沪铝价格在(18000,18200)间震荡。

2.操作建议:日内压力位:18200、18300,日内支撑位:18000、17700,区间择机多空。

3.风险因素:银行流动性危机蔓延、美联储加息超预期。

4.背景分析:

外盘市场:3月16日LME铝开盘2285美元,收盘2280美元,较上个交易日收盘价2281.5美元下跌1.5美元,跌幅0.07%。

现货市场:3月16日上海现货报价18140元/吨,对合约AL2304贴水40元,较上个交易日下跌10元;沪锡(上海-无锡)价差为15元/吨;沪豫(上海-巩义)价差为20/吨。