自身供需格局较好 钢材仍维持上行格局未破

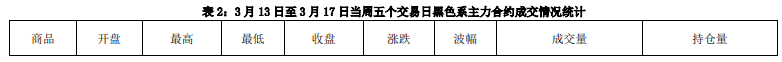

主力持仓

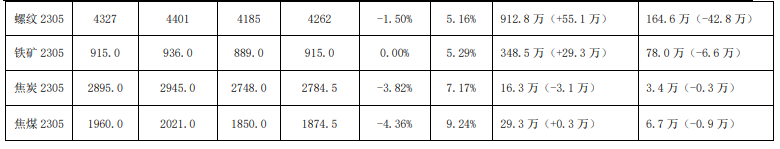

据统计螺纹钢期货主力持仓呈现多空双减局面。

操作建议

螺矿短暂调整后,仍维持上行格局未破。

背景分析

3月17日当周螺纹钢社会库存报于858.51万吨,较上周下降30.02万吨;厂内库存报于281.17万吨,较上周下降16.18万吨;螺纹钢总库存报于1139.68万吨,较上周减少46.20万吨。表观消费量环比上周小幅下降6.72万吨至350.13万吨。

后市展望

。随着1-2月房地产各项数据降幅收窄,商品房销售稍显回暖,以及基建投资增速维持在相对高位的利好下,周五螺纹有所反弹。螺纹中线多头趋势未破,调整空间相对有限。

研报正文

一、基本面分析

1、行业信息综述

(1)2023年1—2月份全国房地产开发投资下降5.7%

1—2月份,全国房地产开发投资13669亿元,同比下降5.7%;其中,住宅投资10273亿元,下降4.6%。

1—2月份,房地产开发企业房屋施工面积750240万平方米,同比下降4.4%。其中,住宅施工面积527695万平方米,下降4.7%。房屋新开工面积13567万平方米,下降9.4%。其中,住宅新开工面积9891万平方米,下降8.7%。房屋竣工面积13178万平方米,增长8.0%。其中,住宅竣工面积9782万平方米,增长9.7%。

1—2月份,商品房销售面积15133万平方米,同比下降3.6%,其中住宅销售面积下降0.6%。商品房销售额15449亿元,下降0.1%,其中住宅销售额增长3.5%。

2月末,商品房待售面积65528万平方米,同比增长14.9%。其中,住宅待售面积增长15.5%。1—2月份,房地产开发企业到位资金21331亿元,同比下降15.2%。其中,国内贷款3489亿元,下降15.0%;利用外资5亿元,下降34.5%;自筹资金6342亿元,下降18.2%;定金及预收款7112亿元,下降11.4%;个人按揭贷款3495亿元,下降15.3%。

(2)2023年1—2月份全国固定资产投资(不含农户)增长5.5%

1-2月份,全国固定资产投资(不含农户)53577亿元,同比增长5.5%。第二产业中,工业投资同比增长10.0%。其中,采矿业投资增长5.6%,制造业投资增长8.1%,电力、热力、燃气及水生产和供应业投资增长25.4%。第三产业中,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长9.0%。

其中,水利管理业投资增长3.0%,公共设施管理业投资增长11.2%,道路运输业投资增长5.9%,铁路运输业投资增长17.8%。

(3)2023年2月70个大中城市商品房销售有所回暖

3月16日,国家统计局发布数据显示,2月份,70个大中城市中,新建商品住宅和二手住宅销售价格环比上涨城市分别有55个和40个,比上月分别增加19个和27个。这也意味着近八成城市新房市场重回上涨区间,过半数城市二手房价格开始上涨。

螺纹钢:

3月17日当周螺纹钢社会库存报于858.51万吨,较上周下降30.02万吨;厂内库存报于281.17万吨,较上周下降16.18万吨;螺纹钢总库存报于1139.68万吨,较上周减少46.20万吨。表观消费量环比上周小幅下降6.72万吨至350.13万吨。

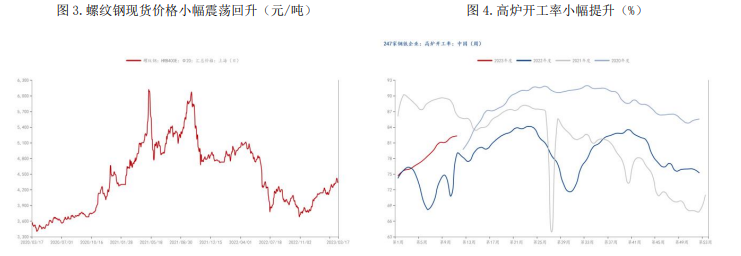

3月17日当周,全国247高炉开工率报于82.29%,环比小增0.29个百分点。螺纹钢产量报于303.93万吨,环比微弱增加0.08万吨。3月17日,上海地区HRB40020mm螺纹钢报于4350元/吨,环比小增10元/吨。

铁矿石:

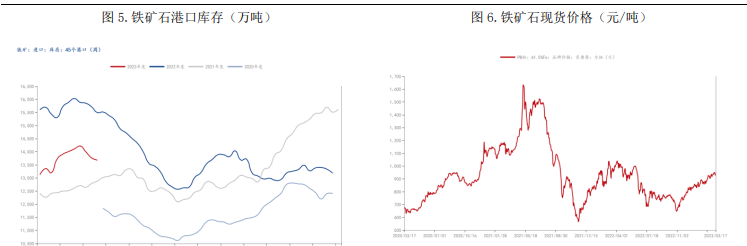

3月17日当周铁矿石港口库存报于13682.88万吨,环比下降87.15万吨;现货价格报于931元/吨,较上周小降6元/吨。

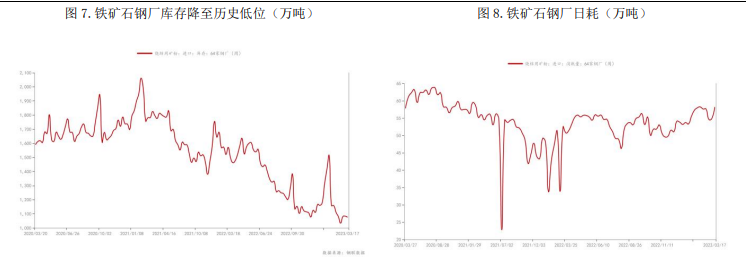

3月17日当周64家钢厂进口烧结矿日均消耗量为58.15万吨,较上周大幅回升3.29万吨,64家钢厂进口烧结矿库存报于1075.93万吨,较上周下降7.69万吨,钢厂铁矿石可用天数仅17天,环比下降2天,为历史极低水平。3月17日当周,日均铁水产量报237.58万吨,环比小幅增加1.11万吨。

2.小结

本周(3月17日)高炉开工率进一步提升,螺纹钢周度产量微弱增加,铁水产量小幅回升,螺纹钢社会库存和厂内库存持续下降,表观消费环比有所回落,现货价格维持高位震荡,相对平稳。整体而言,钢材供需格局尚可。对铁矿而言,铁矿石港口库存下降,钢厂日耗和铁水需求维持上行,钢厂库存再度降至低点,可用天数进一步下降至17天,现货价格报于931元/吨。

二、波动分析

1.市场波动综述

三、观点与期货建议

1、趋势展望

中期展望(月度周期):本周高炉开工率进一步提升,螺纹钢周度产量微弱增加,铁水产量小幅回升,螺纹钢社会库存和厂内库存持续下降,表观消费环比有所回落,现货价格维持高位震荡,相对平稳。整体而言,钢材供需格局尚可。对铁矿而言,铁矿石港口库存下降,钢厂日耗和铁水需求维持上行,钢厂库存再度降至低点,可用天数进一步下降至17天,现货价格报于931元/吨。

短期展望(周度周期):受硅谷银行、瑞士信贷流动性危机的影响,本周市场情绪剧烈震荡,恐慌情绪打压下,黑色系整体出现回落,随着市场情绪缓和以及国家统计局公布的1-2月各项投资数据略有好转,黑色系周五出现反弹。钢、矿相对坚挺,双焦叠加澳煤进口放开的冲击走势偏弱。

螺纹钢:本周螺纹钢产量微弱增加,库存大幅缩减,表需环比小幅回落。现货成交放缓,价格周五报于4350元/吨。螺纹05合约周内一度跌至4200一线,持仓大幅缩减,主力移仓远月10合约。随着1-2月房地产各项数据降幅收窄,商品房销售稍显回暖,以及基建投资增速维持在相对高位的利好下,周五螺纹有所反弹。螺纹中线多头趋势未破,调整空间相对有限。

铁矿石:高炉开工率和铁水产量维持高位,铁矿石表观消费情况良好,港库下降、厂库偏低,但铁水产量上行空间收窄、本周螺纹钢产量增量微弱,钢厂对铁矿补库存预期有所降温。铁矿石现货价格小幅回落至931元/吨,主力05合约周内自930之上一度回落至890一线,但周五快速反抽,形态上看维持高位震荡,下方40和60日线支撑仍有效。

2、操作建议

螺纹、铁矿自身供需格局较好,终端钢材供需也在春节后逐步改善,政策利好在数据上有所体现。当前市场主要扰动在于全球宏观经济,螺矿短暂调整后,仍维持上行格局未破。