铁矿石价格承压运行 螺纹钢受拖累呈震荡走势

行情复盘

5月15日,螺纹钢期货主力合约收涨2%至3667元/吨。

主力持仓

据统计螺纹钢期货主力持仓呈现多减空增局面。

背景分析

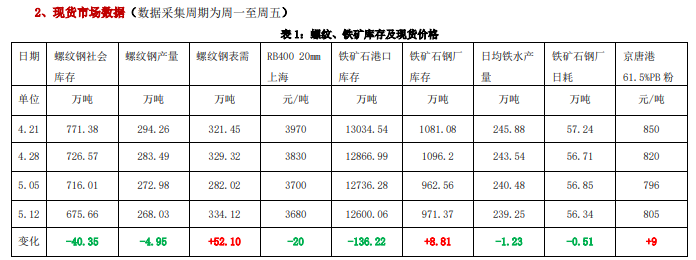

本周螺纹钢产量再度小幅下降4.95万吨至268.03万吨,厂内库存大降25.74万吨至243.73万吨,社会库存显著缩减40.15万吨至675.86万吨,表观需求回升51.90万吨至333.92万吨。

风险提示

但4月中国CPI、PPI和存款、信贷数据均不佳,令市场情绪低迷,螺纹钢现货成交一般,需求端尚未启动。钢厂减产背景下,炉料端双焦、铁矿回落,也拖累螺纹价格跟跌。

研报正文

一、基本面分析

1、行业信息综述

(1)2023年4月工业生产者出厂价格同比下降3.6%,环比下降0.5%

2023年4月份,全国工业生产者出厂价格同比下降3.6%,环比下降0.5%;工业生产者购进价格同比下降3.8%,环比下降0.7%。1—4月平均,工业生产者出厂价格比去年同期下降2.1%,工业生产者购进价格下降1.5%。

从同比来看,工业生产者购进价格中,化工原料类价格下降9.2%,黑色金属材料类价格下降9.0%,燃料动力类价格下降5.3%,有色金属材料及电线类价格下降4.5%,建筑材料及非金属类价格下降4.4%;农副产品类价格上涨1.2%。

从环比来看,工业生产者购进价格中,燃料动力类价格下降2.0%,化工原料类和农副产品类价格均下降1.1%,黑色金属材料类价格下降0.4%;建筑材料及非金属类价格上涨0.3%,有色金属材料及电线类价格上涨0.2%。

(2)2023年4月份居民消费价格同比上涨0.1%环比下降0.1%

2023年4月份,全国居民消费价格同比上涨0.1%。其中,城市上涨0.2%,农村上涨0.1%;食品价格上涨0.4%,非食品价格上涨0.1%;消费品价格下降0.4%,服务价格上涨1.0%。1—4月平均,全国居民消费价格比上年同期上涨1.0%。

4月份,全国居民消费价格环比下降0.1%。其中,城市下降0.1%,农村下降0.2%;食品价格下降1.0%,非食品价格上涨0.1%;消费品价格下降0.5%,服务价格上涨0.3%。

(3)2023年4月制造业采购经理指数(PMI)为49.2%

4月份,制造业采购经理指数(PMI)为49.2%,比上月下降2.7个百分点,低于临界点,制造业景气水平回落。

从企业规模看,大、中、小型企业PMI分别为49.3%、49.2%和49.0%,低于上月4.3、1.1和1.4个百分点,均低于临界点。从分类指数看,在构成制造业PMI的5个分类指数中,生产指数和供应商配送时间指数高于临界点,新订单指数、原材料库存指数和从业人员指数均低于临界点。生产指数为50.2%,比上月下降4.4个百分点,继续位于临界点以上,表明制造业生产保持扩张。

新订单指数为48.8%,比上月下降4.8个百分点,表明制造业市场需求回落。原材料库存指数为47.9%,比上月下降0.4个百分点,表明制造业主要原材料库存量继续减少。从业人员指数为48.8%,比上月下降0.9个百分点,表明制造业企业用工景气度下降。

供应商配送时间指数为50.3%,比上月下降0.5个百分点,仍高于临界点,表明制造业原材料供应商交货时间持续加快。

螺纹钢:

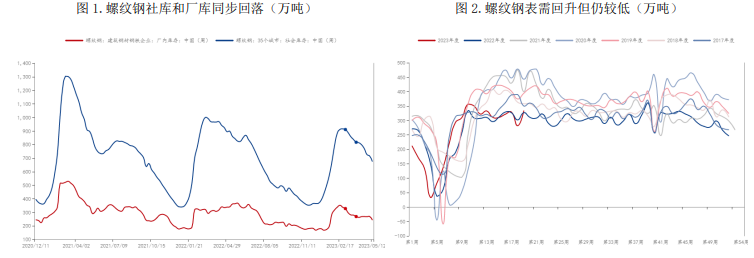

5月12日当周螺纹钢社会库存报于675.66万吨,较上周减少40.35万吨;厂内库存报于243.73万吨,较上周大幅下降25.74万吨;螺纹钢总库存报于919.59万吨,较上周显著收缩65.89万吨。表观消费量报于333.92万吨,较上周显著回升51.90万吨。

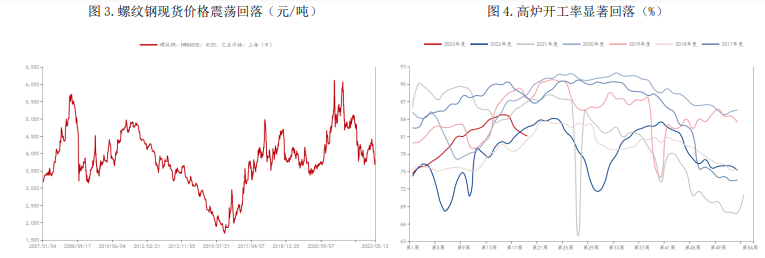

5月12日当周,全国247高炉开工率报于84.74%,环比小增0.34个百分点。螺纹钢产量报于268.03万吨,环比下降4.95万吨。5月12日,上海地区HRB40020mm螺纹钢报于3680元/吨,较上周下降20元/吨。

铁矿石:

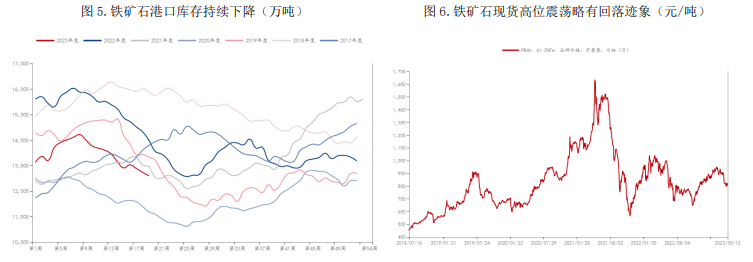

5月12日当周铁矿石港口库存报于12600.06万吨,环比大幅下降136.22万吨;现货价格报于805元/吨,与上周小幅增加9元/吨。

5月12日当周,64家钢厂进口烧结矿日均消耗量为56.34万吨,较上周回落0.51万吨,64家钢厂进口烧结矿库存报于971.37万吨,较上周略有8.81万吨回升,钢厂铁矿石可用天数报于16天,与上周持平,处于历史极低水平。5月12日当周,日均铁水产量报239.25万吨,环比小幅减少1.23万吨。

2.小结

本周钢厂维持减产,高炉开工率持续回落,铁水产量小幅回落至240万吨之下,螺纹钢周度产量小幅下降,社会库存和厂内库存大幅下降,表观消费量环比显著回升,但维持于五年同期低位,现货价格回落至3680。

螺纹钢供需格局较前期明显转弱,现货成交也较为清淡。对铁矿而言,铁矿石港口库存持续下降,钢厂开工率和铁水产量自高位开始下降,钢厂库存和可用天数不断刷新历史低位,钢厂铁矿石日耗回落,现货价格降至800关口。

二、波动分析

三、观点与期货建议

1、趋势展望

中期展望(月度周期):近期黑色系负反馈逻辑仍为主导,终端需求未见起色,钢厂减产降亏,供需双弱为主线。高炉开工率下降,炉料端显著承压。

钢厂对于铁矿石补库始终未能照进现实,目前高炉开工率和铁水产量均自高位回落,铁矿石钢厂库存和可用天数则不断刷新历史低位。

双焦供应趋于宽松,盘面和现货同步单边下跌超两个月,形态上未见明显转势。整体市场氛围不佳,经济下行压力较大,总需求不乐观。

短期展望(周度周期):

本周(5月12日)黑色系整体冲高回落,反弹仅周一“昙花一现”,宏观经济数据不佳,市场氛围偏悲观。钢材终端需求和现货成交未见明显好转,钢厂限产制约炉料价格。黑色系维持低位震荡,暂不宜抄底,警惕再度下探的风险。分品种来看:

螺纹钢:

本周螺纹钢产量再度小幅下降4.95万吨至268.03万吨,厂内库存大降25.74万吨至243.73万吨,社会库存显著缩减40.15万吨至675.86万吨,表观需求回升51.90万吨至333.92万吨。

但4月中国CPI、PPI和存款、信贷数据均不佳,令市场情绪低迷,螺纹钢现货成交一般,需求端尚未启动。钢厂减产背景下,炉料端双焦、铁矿回落,也拖累螺纹价格跟跌。

螺纹10合约失守短期均线,本周冲高回落失守3600点,波段维持偏空。

铁矿石:

钢材终端需求尚未有明显起色,钢厂停限产保利润和粗钢压减产量政策下,高炉开工率和铁水产量自高位不断回落,钢材周度产量维持缩减之势,铁矿石钢厂库存和可用天数则不断刷新历史低位,需求显著受限,铁矿石价格承压,本周小幅反弹后再度失守5日和10日线,重回700一线之下,维持谨慎偏空。

双焦:

焦煤连续两个月单边下挫,累计最大跌幅已近50%,近期小幅反弹后重回下行之势,主要因终端需求不佳,以及自己供给端消息扰动消散,建议维持谨慎偏空。焦炭现货开启第七轮提降,钢材产量再度回落,拖累盘面再度下挫。双焦维持低位震荡反复,或再度寻低,暂时缺乏反弹动能。

2、操作建议

黑色系整体维持低位震荡反复,缺乏反弹动能,暂不宜抄底,谨慎短空为主,警惕再度下探的风险。