沪铝成本持续下移 预计短期铜价或底部震荡回弹

行情复盘

5月15日,铜期货主力合约收涨0.93%至64980元/吨。

操作建议

观望。

背景分析

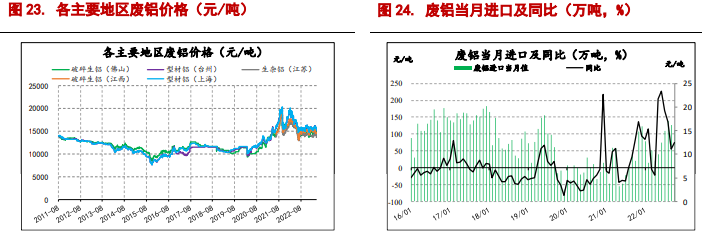

加工费持续升至88.8美元/干吨,4月份冶炼厂开工率91.55%,环比上涨1.93个百分点,同比上涨6.73个百分点。精铜消费有所好转,市场废铜备货难度增大:精废铜价差回落至329.5元/吨,倒挂现象严重,表明废铜持货商挺价惜售,下游厂商转向精铜消费,精铜消费有所好转,原生铜杆开工率从65.61%上涨至75.66%。

风险提示

美国财长警告称,除非美国国会提高或暂停联邦债务限额,否则美国财政部最早可能会在6月1日前用完现金,随后拜登和麦卡锡定于周二下午3点(北京时间周三凌晨3点)举行债务上限会议,受到市场广泛关注。债务上限问题若得不到妥善解决,可能引发更大的危机。

研报正文

【相关资讯】

1.据消息:美联储6月维持利率不变的概率为75.8%,加息25个基点的概率为24.2%;到7月维持利率在当前水平的概率为58.5%,累计降息25个基点的概率为25.4%,累计加息25个基点的概率为16.1%。

2.据当地时间5月15日消息,美国财政部长珍妮特·耶伦再次警告称,除非美国国会提高或暂停联邦债务限额,否则美国财政部最早可能会在6月1日前用完现金。美国国会众议院议长凯文·麦卡锡15日表示,目前关于避免美国历史性违约的谈判进展甚微。

3.据调研全国83家铝杆样本企业,总涉及产能702万吨,4月国内铝杆产量33.18万吨,环比增长11.38%。4月铝杆样本企业开工率为56.7%,整体开工率较上月涨幅明显,环比上涨6.8个百分点。

4.美国高级官员:拜登和麦卡锡定于周二下午3点(北京时间周三凌晨3点)举行债务上限会议。

铜:

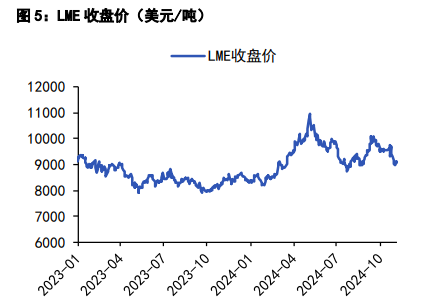

核心逻辑:上周回吐了乐观预期的涨幅,预计本周铜价底部震荡,略有回弹。

盘面情况:

本周铜价处于底部区间震荡回弹的状态。

前期美联储报告显示,美国700多家银行由于资产负债表上存在大量浮亏,正面临“重大的安全和偿付能力”风险,而这些银行报告的损失超过了其资本的50%,前期市场担忧的债务违约风险仍存。

同时,美国财长警告称,除非美国国会提高或暂停联邦债务限额,否则美国财政部最早可能会在6月1日前用完现金,随后拜登和麦卡锡定于周二下午3点(北京时间周三凌晨3点)举行债务上限会议,受到市场广泛关注。

债务上限问题若得不到妥善解决,可能引发更大的危机。

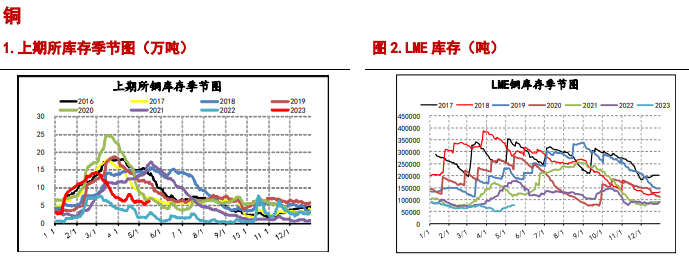

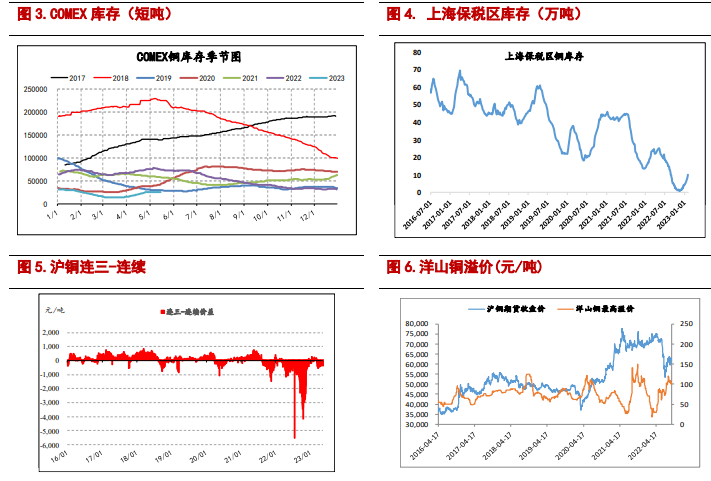

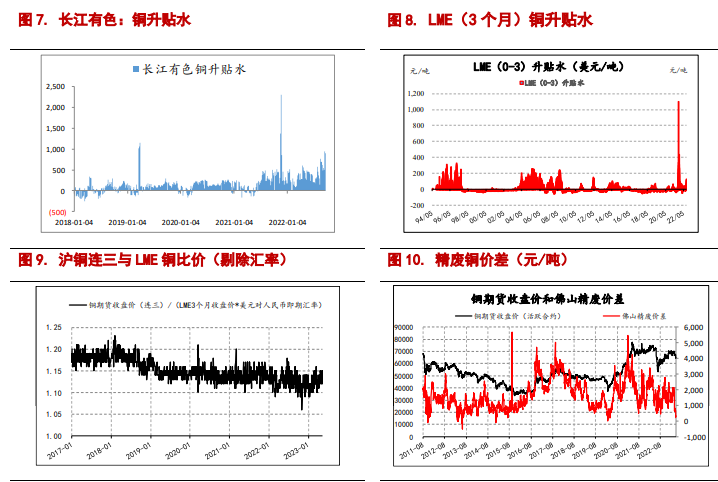

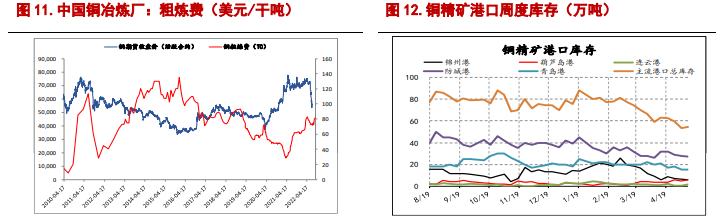

供应稳步投放:

加工费持续升至88.8美元/干吨,4月份冶炼厂开工率91.55%,环比上涨1.93个百分点,同比上涨6.73个百分点。精铜消费有所好转,市场废铜备货难度增大:精废铜价差回落至329.5元/吨,倒挂现象严重,表明废铜持货商挺价惜售,下游厂商转向精铜消费,精铜消费有所好转,原生铜杆开工率从65.61%上涨至75.66%。

策略建议:观望

关注点:消费走出季节性旺季;美国经济

铝:

核心逻辑:

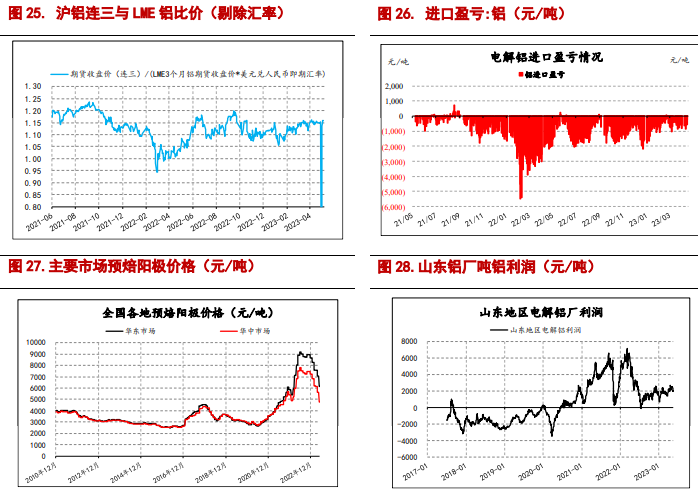

宏观押注美国经济增速放缓+供多需少,预计电解铝震荡偏弱运行,波动加剧。

盘面情况:

铝价破位下跌后,触底反弹,主因是情绪有所缓和。前期美联储报告显示,美国700多家银行由于资产负债表上存在大量浮亏,正面临“重大的安全和偿付能力”风险,而这些银行报告的损失超过了其资本的50%,前期市场担忧的债务违约风险仍存。

同时,美国财长警告称,除非美国国会提高或暂停联邦债务限额,否则美国财政部最早可能会在6月1日前用完现金,随后拜登和麦卡锡定于周二下午3点(北京时间周三凌晨3点)举行债务上限会议,受到市场广泛关注。债务上限问题若得不到妥善解决,可能引发更大的危机。

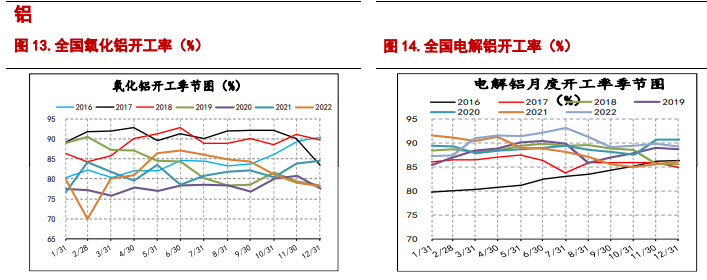

云南地区开始降雨,考虑到铝厂利润可观,水电压力减缓后,云南地区后续存在复产的可能,供应可能转为过剩。消费表现清淡。

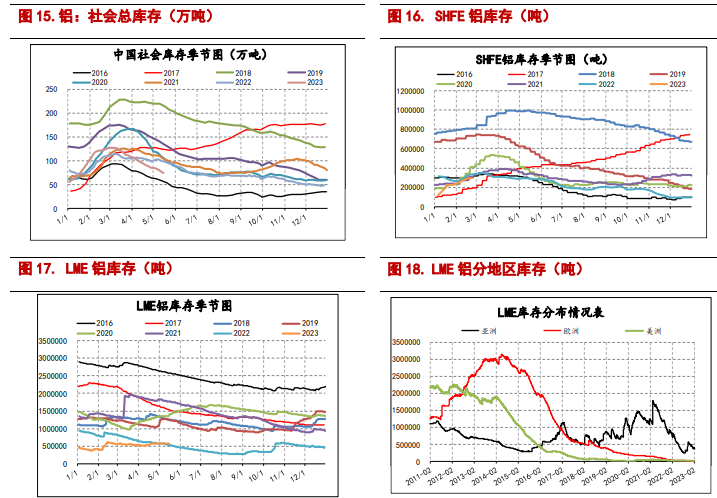

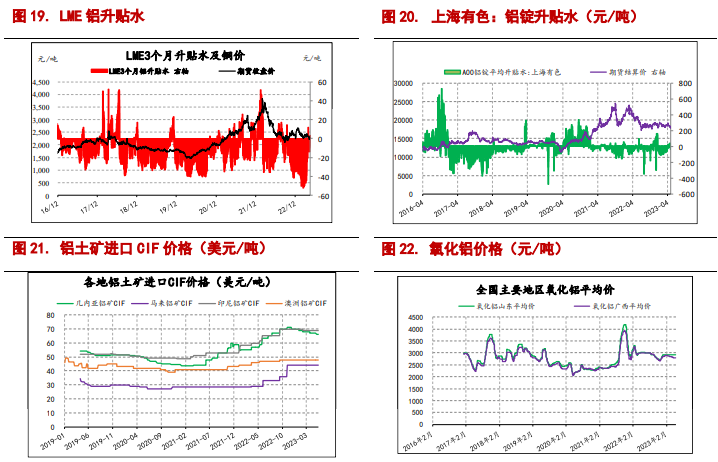

由于当前铝水比例持续上升,铝锭仍能维持去库状态,这与当前消费的实际表现不符,当前用库存验证消费的说服力较差。主要关注下游初级产品的生产情况,就铝材、铝板带等开工情况看,并未出现明显好转。近期预焙阳极、氟化铝、氧化铝价格均有所回落,其中预焙阳极价格大幅下挫,电解铝成本出现持续下移,铝厂利润出现回流。

策略建议:前期空单部分止盈离场;高位空单仍可继续持有

关注点:消费走出季节性旺季;云南枯水期结束;美国经济