纯碱:下跌行情阶段性告一段落 空单可止盈离场

行情复盘

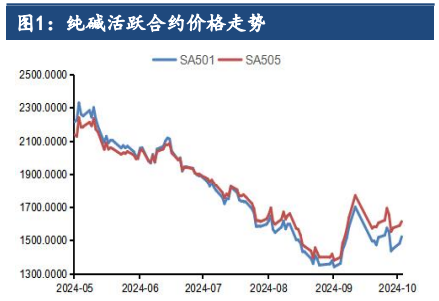

5月26日,纯碱期货主力合约收涨1.64%至1610元/吨。

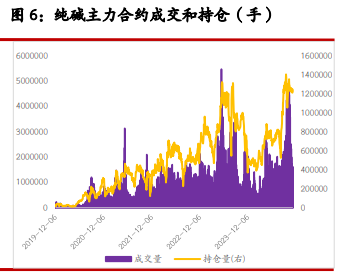

主力持仓

据统计纯碱期货主力持仓呈现多空双增局面。

背景分析

本周周初纯碱继续受空头逻辑主导,后几日空头获利了结较多,盘面企稳,周五受远兴设备故障的消息影响盘面大幅反弹,但消息未证实。

后市展望

即将进入6月纯碱检修季,利多炒作增多,近期市场上充斥着众多多头发布的不实消息,建议投资者注意辨别,短期内空单可止盈离场。

研报正文

一、纯碱行情回顾

本周周初纯碱继续受空头逻辑主导,后几日空头获利了结较多,盘面企稳,周五受远兴设备故障的消息影响盘面大幅反弹,但消息未证实。

二、纯碱基本面

2023年纯碱迎来放量,远兴天然碱预计5-6月陆续开始投产

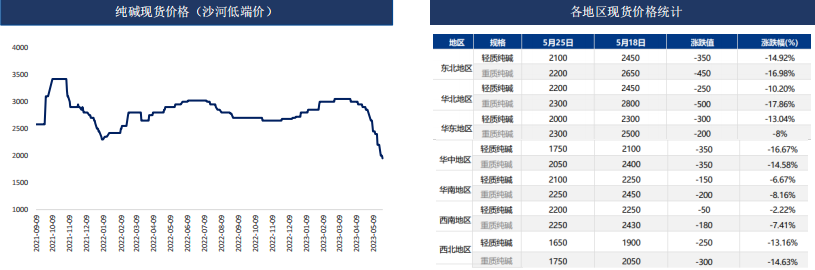

纯碱现货继续加速下跌

纯碱现货继续加速下跌,当前重碱主流最低送到低至1800元/吨

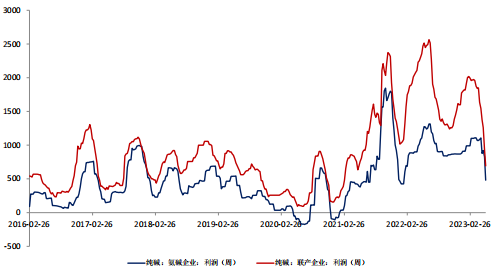

纯碱生产利润回落,但仍有较高利润

截至2023年5月25日,中国联碱法纯碱理论利润(双吨)为 693.10 元/吨,环比-245 元/吨,跌幅26.12%,周内煤炭价格继续下移,但纯碱价格下跌明显,价格偏弱下,致使利润大幅缩减。

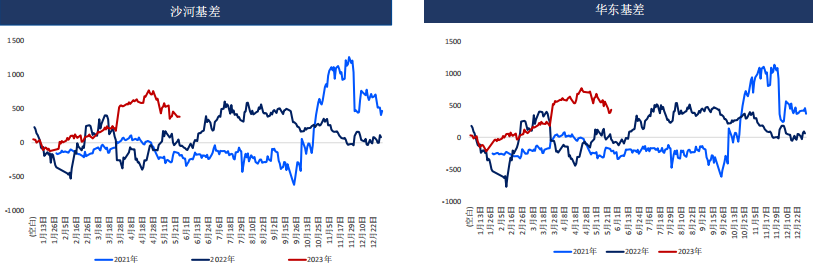

基差得到一定修复

现货加速下跌,基差得到一定修复,但现货依然升水盘面。

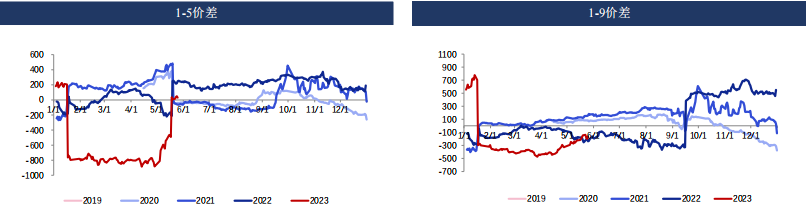

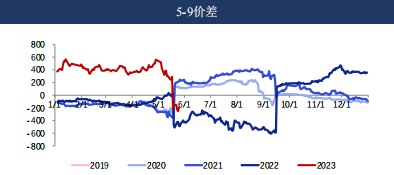

159月间价差

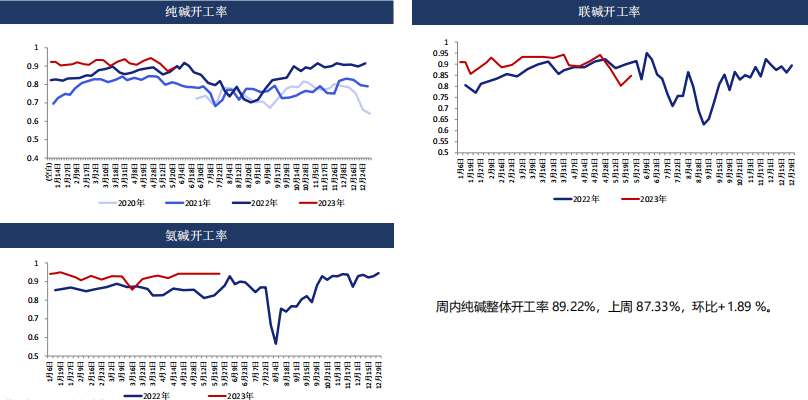

开工率保持高位

部分企业检修,产量折损

周内纯碱产量 59.99 万吨,环比+1.27 万吨,涨幅 2.16%

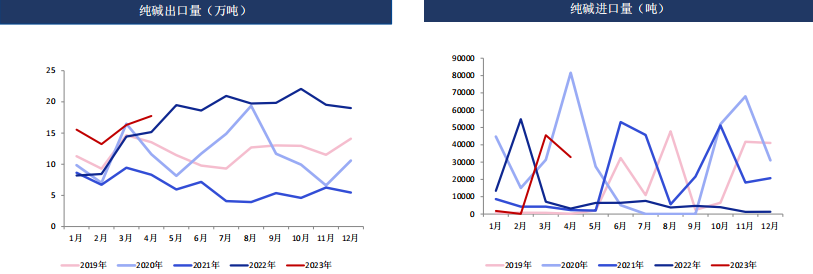

4月纯碱出口超预期,进口较少,5-6月预计增多

4月国内纯碱出口17.74万吨,进口3.29万吨。1-4月累计进口7.82万吨,同比增加0.22万吨,增幅2.76%。

1-4月累计出口62.81万吨,同比增加16.59万吨,增幅35.89%。

4月份国内纯碱进口均价305美元/吨,出口均价367美元/吨。

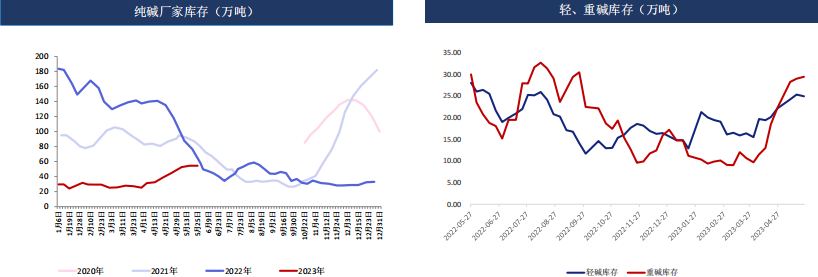

库存 —— 中下游拿货意愿低,依然未见库存拐点

本周国内纯碱厂家总库存 54.44 万吨,环比+0.02 万吨,涨幅 0.04%。其中,轻质纯碱 24.96 万吨,环比-0.41 万吨,重碱 29.48 万吨,环比+0.43 万吨。

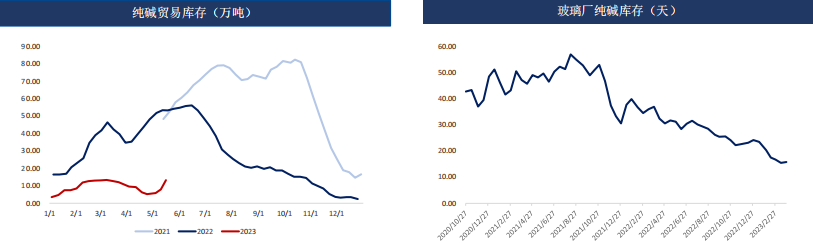

库存 ——贸易商库低位,下游玻璃厂不断压缩原料库存

交割库库存小幅累库,交割库12.66wt,环比-0.6wt;

玻璃厂原料库存维持在14天附近波动。

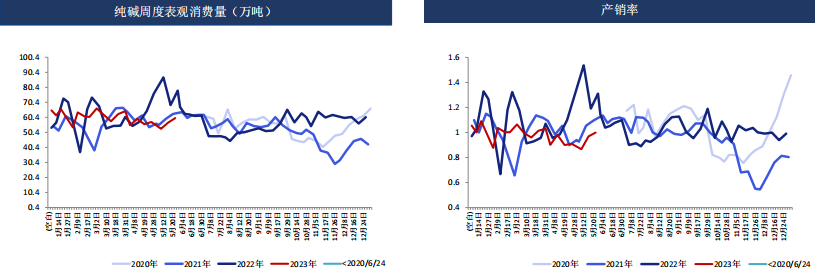

产销率100%以下

截至 2023 年 5 月 25 日,中国纯碱企业出货量为 58.99 万吨,环比上周+1.27 万吨;纯碱整体出货率为98.33%,环比上周+0.04 %

注:产销率暂时没有加入社会库存

三、光伏玻璃基本面

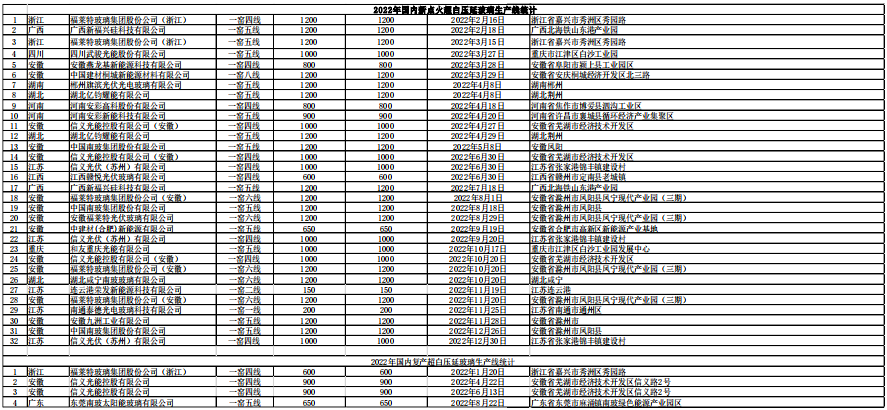

2022新增点火32500吨 & 复产产线3050吨

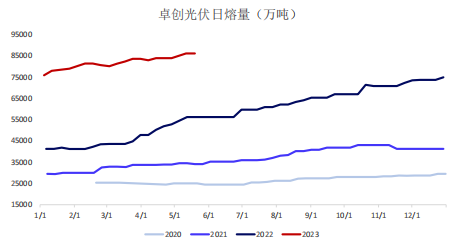

供给 – 光伏日熔环比缓慢增长

截至本周四,全国光伏玻璃在产生产线共计435条,日熔量合计86880吨/日,环比持平,较上周暂无变动,同比增加54.56%,较上周暂无变动。

价格&利润 - 光伏玻璃市场利润处于底部区间

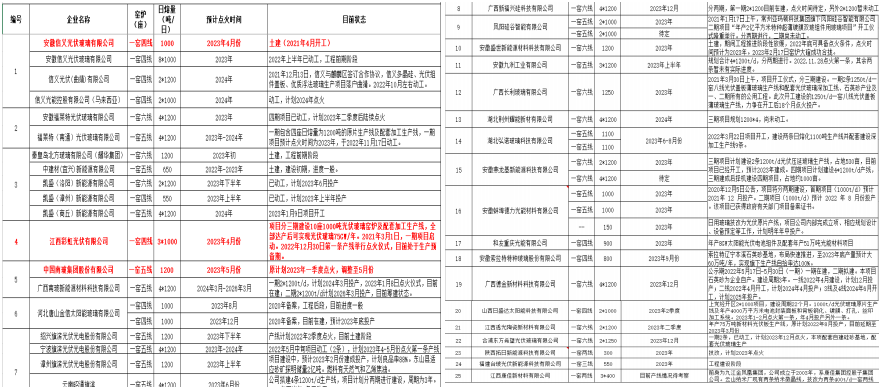

2023潜在投产 - 国内在建超白压延玻璃生产线统计

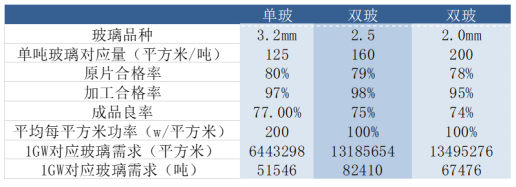

光伏玻璃产能预计增长30-35%,继续拉动纯碱需求

基于2023年全球光伏装机量新增350GW,粗略估算所需的光伏玻璃增量为2275万吨左右。光伏原片成品率80-85%,我国的光伏玻璃产能占比90%,计算可得,即便明年全球光伏装机新增达到350GW,当前的光伏玻璃产能也可满足需求。

根据资讯公司和各省听证会公布的产线情况,2023年计划投产的光伏产线依然较多,有8-9万吨左右,结合2021年和2022年的兑现率来看,我们将明年的兑现率客观估计在30%-40%,那么明年新增的光伏玻璃产能大概在2.5万吨-3万吨/天左右,产能净增长30-35%。

库存 – 光伏玻璃库存持续去库

纯碱主要观点:

纯碱的下跌行情暂时告一段落,盘面逐步止跌形成支撑。从成本端来看,主力价格逐渐接近氨碱法成本价,距离联碱法成本线还有一定空间,不过预计短期急跌之下盘面将逐渐企稳,上周远月2405合约大幅增仓但价格未形成进一步突破,意味着下跌行情阶段性告一段落。即将进入6月纯碱检修季,利多炒作增多,近期市场上充斥着众多多头发布的不实消息,建议投资者注意辨别,短期内空单可止盈离场。