美国债务上限谈判达成协议 避险情绪消退贵金属持续承压

行情复盘

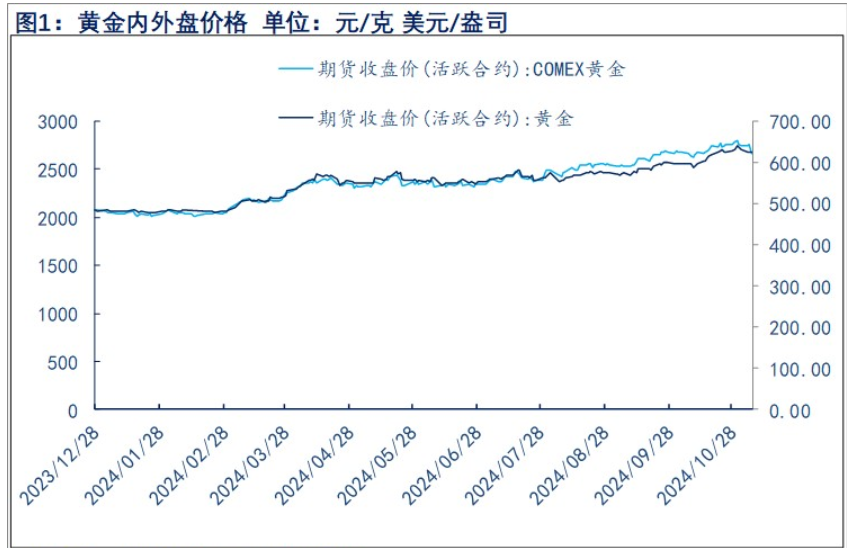

5月29日,黄金期货主力合约收跌0.04%至445.66元/克。

操作建议

COMEX黄金回调短周期均线转头向下,黄金短期承压可逢高轻仓做空。

后市展望

近期美国多项经济数据公布反映美国经济仍有韧性且相对欧洲更强,而美联储官员态度存在分歧不排除6月仍有加息可能,短期看美国债务上限或迎来解决使避险情绪减弱,在美债收益率和美元指数同步回升的情况下贵金属承压并延续回调态势,在6月初将迎来密集的数据公布的情况下,金价将测试1900美元关口。

风险提示

美联储近期官员的发言来看内部对6月是否加息存在分歧,总体上需求根据经济通胀情况来决定,但大部分官员对于年内不会降息表态较为一致。市场对于货币政策预期出现修正,6月加息概率回升并接近50%。

研报正文

【黄金主要观点】

【后市展望】近期美国多项经济数据公布反映美国经济仍有韧性且相对欧洲更强,而美联储官员态度存在分歧不排除6月仍有加息可能,短期看美国债务上限或迎来解决使避险情绪减弱,在美债收益率和美元指数同步回升的情况下贵金属承压并延续回调态势,在6月初将迎来密集的数据公布的情况下,金价将测试1900美元关口。

【宏观经济面】4月美国生产和商业活动景气度均有改善,银行业风波尽管使信贷收紧但对实体经济影响总体有限,非农数据超预期失业率走低反映劳动力市场存在弹性,通胀下行斜率在消费和薪资增长平稳的情况下有所放缓且核心通胀粘性仍存。中期看随着美联储加息持续对企业的经营压力仍较大,下半年或将加速传导至就业和居民消费端。

【美联储货币政策】美联储近期官员的发言来看内部对6月是否加息存在分歧,总体上需求根据经济通胀情况来决定,但大部分官员对于年内不会降息表态较为一致。市场对于货币政策预期出现修正,6月加息概率回升并接近50%。

【技术面】COMEX黄金回调短周期均线转头向下,目前价格支撑在120日均线1920美元附近,MACD绿柱反映空头力量占优。

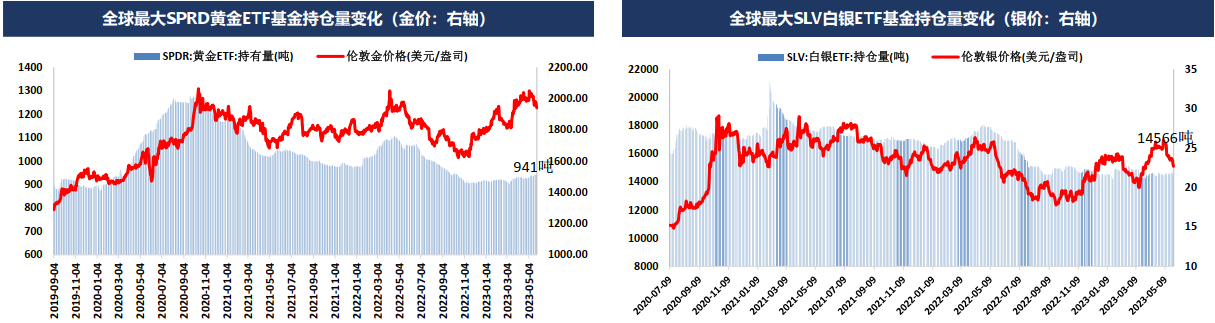

【资金面】黄金高位回调对ETF持仓仍有提振,总体上散户投资者和长期资金暂未入场,在去美元化的趋势下未来持仓有望继续增长。

【本周策略】黄金短期承压可逢高轻仓做空。

【白银主要观点】

【后市展望】金融市场避险情绪持续,然而近期白银再次受到工业需求承压有色金属和原油走弱的拖累跌破前期支撑,银价短期仍有回调风险建议逢高做空,但后期在工业需求阶段反弹和避险情绪重燃的情况下仍有可能反弹,当前价格22.5-24美元/盎司(国内5200-5500元/千克)波动。

【宏观金融属性】影响偏空,美联储表态加息周期尚未结束,且美国经济相对欧洲有较强韧性支撑美元指数,叠加实际利率反弹的情况下,白银价格上行空间有限。

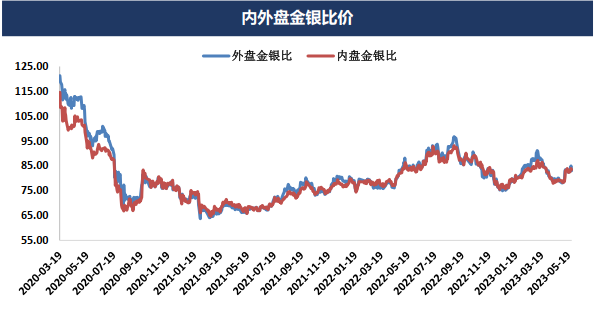

【金银比】影响相对偏空,在全球经济承压中国经济复苏步伐缓慢情况下,工业品价格疲软对白银形成拖累,黄金则受到避险属性和央行购金的支撑相对抗跌,金银比维持震荡上行。

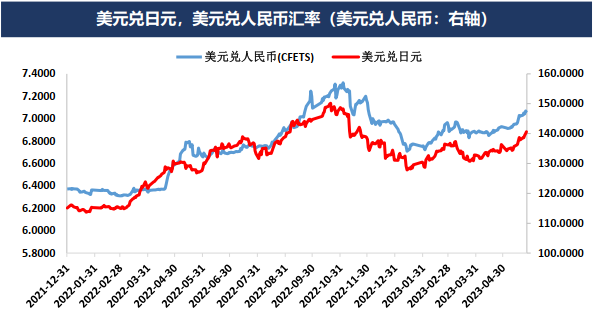

【白银供需】影响中性,今年以来国内白银产量稳步回升,4月国内珠宝消费和光伏生产维持高增,在全球经济承压的背景下,银价上涨叠加国内经济复苏疲软仍打压光伏等白银工业需求,而人民币贬值使白银出口窗口打开,使银锭出口量持续上升。

【技术面】影响中性,COMEX白银跌破120日均线短期仍有下行可能,下方支撑在22美元附近。

【本周策略】价格在22.5-24美元/盎司(国内5300-5500元/千克)区间短期维持高抛低吸操作。

【本周行情回顾】

贵金属行情回顾

本周,美国债务上限问题扰动市场情绪,美联储6月加息预期仍较反复,随着欧美公布的经济领先数据反映美国经济仍相对更强且谈判达成协议,避险情绪消退使美国股汇同步走强,贵金属在美债收益率反弹的情况下仍承压下跌。COMEX黄金期货当周震荡回落并跌至2个月低位,当周收盘报1946.1美元/盎司,累计下跌1.71%,国内金价在人民币贬值的支撑下跌幅相对更小;COMEX白银期货受到金融和工业属性的双重打压而跌幅相对更大并一度跌至23美元下方,周五在美国耐用品订单公布显示制造业改善后价格大幅反弹2.34%,收盘报23.445美元/盎司,当周累计下跌2.39%。

贵金属行情回顾——美国债务上限谈判达成协议避险情绪消退贵金属持续承压

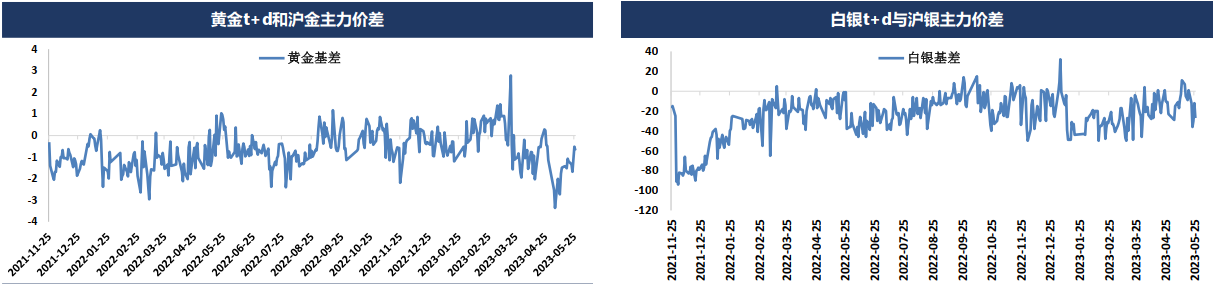

贵金属期现价差与比价——本周黄金继续走强人民币贬值提振现货价格,工业属性支撑银价使金银比周五大幅回落

【资金面与持仓分析】

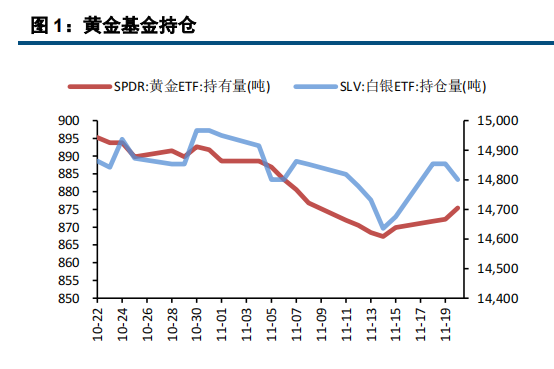

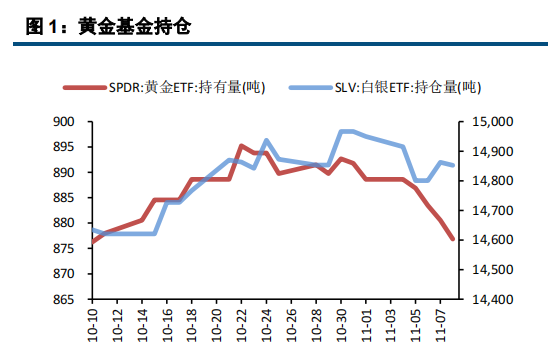

资金面变化——贵金属价格持续回调投资者买入金银ETF的需求未有同步大幅回落,价格走低或刺激抄底需求

截至5月26日,全球最大SPRD黄金ETF基金持仓量约为941.29吨,较上周降低1.5吨结束连续两周的上升;全球最大SLV白银ETF基金持仓量约为14565.7吨,持仓较上周减少7.1吨。贵金属价格持续回调投资者买入金银ETF的需求未有同步大幅回落,价格走低或刺激抄底需求。总体上散户投资者和长期资金暂未入场,居民可支配收入和存款减少或压抑了金融投资需求,在去美元化的趋势下未来持仓有望继续增长。

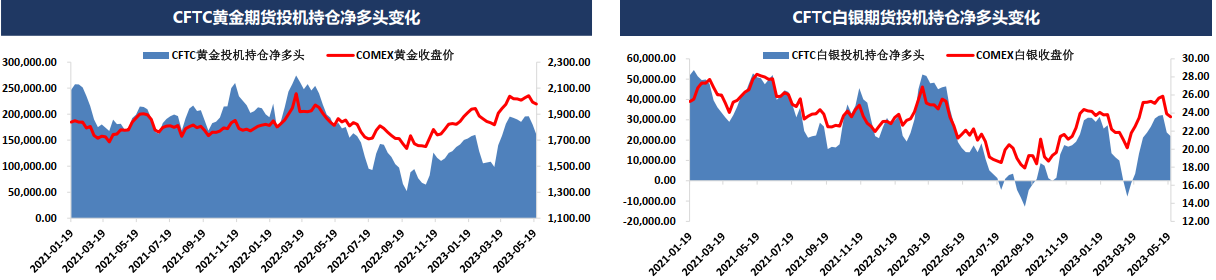

贵金属持仓与库存变化——避险情绪降温金银价格承压回调,投机多头仍持续离场,价格短期维持偏弱态势

截至5月23日,CFTC黄金期货投机持仓净多头为160732手,持仓环比下降19082手;白银期货投机持仓净多头为21958手,环比减少1857手。近期贵金属因避险情绪降温,市场重新修正美联储货币政策预期而承压回调,金银投机多头仍持续离场,价格短期维持偏弱态势。

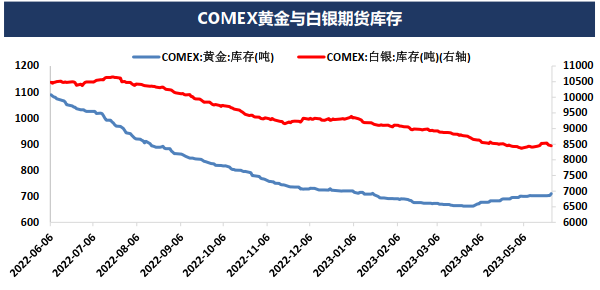

COMEX黄金库存持续回升,白银库存则拐头回落,若库存再创新低或提振银价。

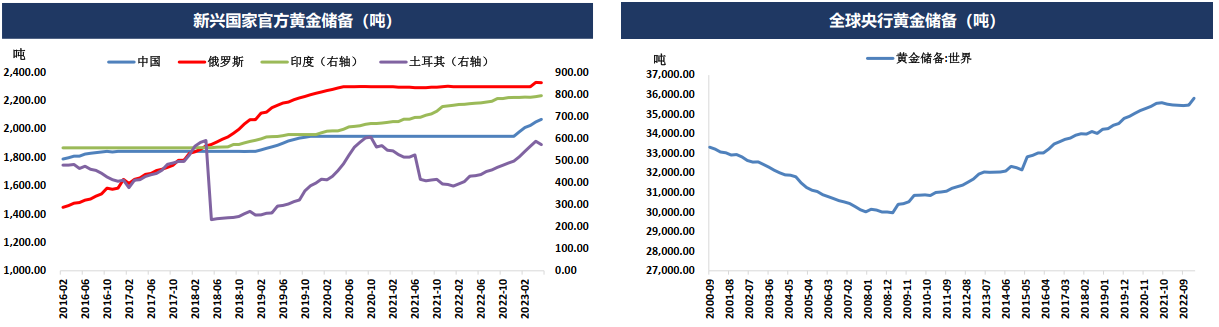

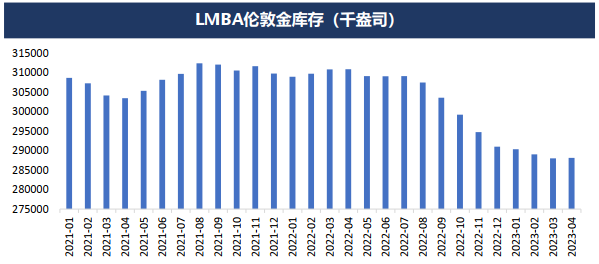

央行购金——4月中国黄金储备连续第6个月上升,伦敦金库存结束8个月的下降而小幅回升,央行购金需求或有放缓

各国央行大规模持续购入黄金是推动金价上涨的重要因素之一。世界黄金协会数据显示,截至2023年一季度全球央行黄金储备总量为35815.8吨,当季央行购金增加228.4吨,同比增幅176%,其中新加坡、中国增持较多。

4月中国黄金储备增加7.76吨达到2076.16吨,截至2月俄罗斯黄金储备为2330吨。

LMBA伦敦金4月库存结束8个月的下降而小幅回升,央行购金需求或有所放缓。

【宏观基本面分析】

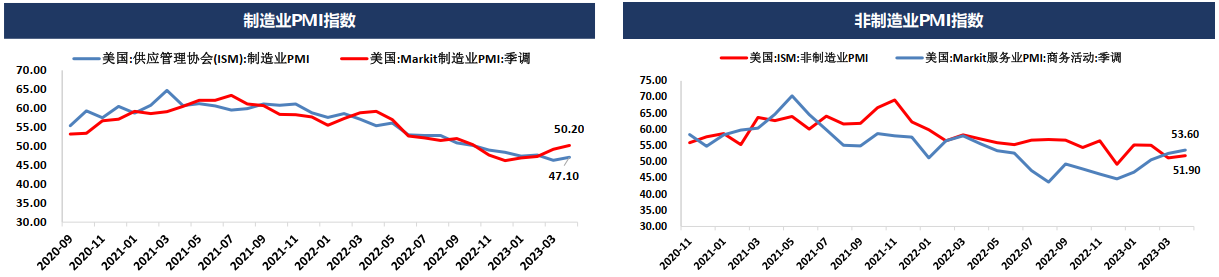

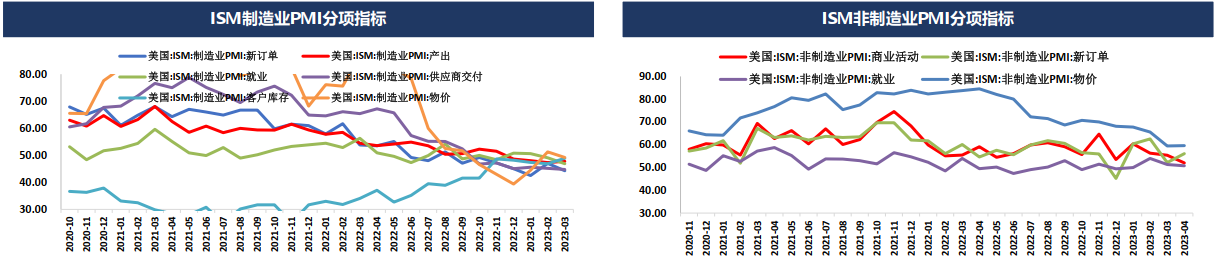

美国经济景气度(PMI)——4月美国生产和商业活动景气度均有改善,银行业风波影响暂未完全显现

4月美国ISM制造业PMI较3月回升至47.1略高于市场预期,和4月Markit制造业PMI初值的改善一致,生产、订单和就业指标均有小幅改善,物价指标回升反映价格仍有支撑;4月服务业PMI亦有小幅改善,总体上二季度美国生产和商业活动将保持韧性,银行业风波影响暂未完全显现。

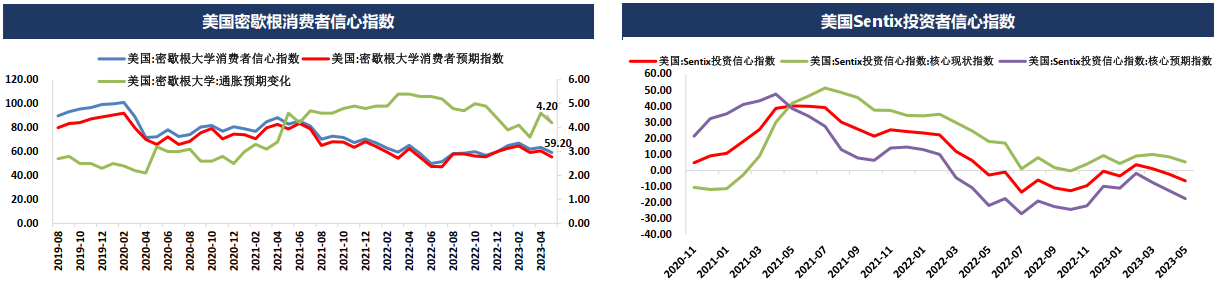

美国经济景气度——5月美国消费者信心指数和通胀预期重新回落,投资信心指数回落至半年新低

5月美国密歇根消费者信心指数再度走低至59.2,通胀预期则回落至4.2%,总体上在薪资维持增长消费保持韧性的情况下二季度经济较为乐观,5月美国Sentix投资信心指数继续回落创半年新低反映美联储加息和银行业危机对投资前景信心的影响。

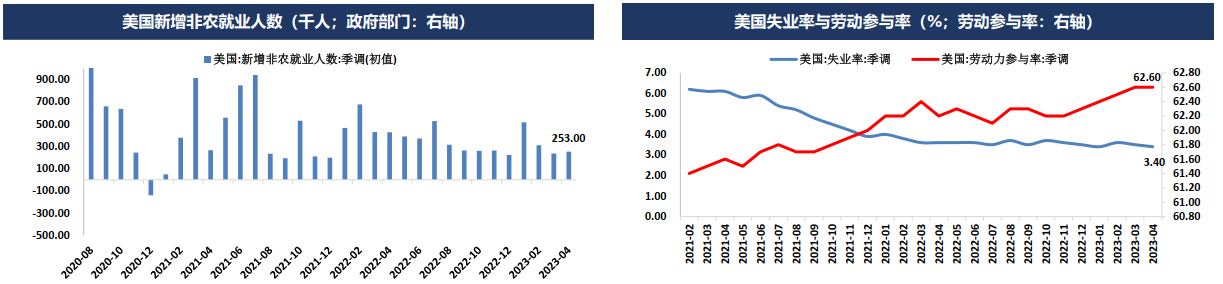

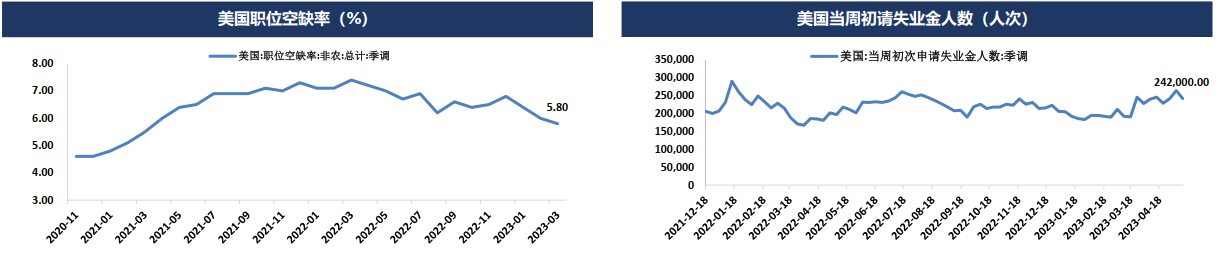

美国就业数据——4月非农数据超预期失业率走低反映劳动力市场存在弹性,职位空缺降至两年低位供需缺口正加快收敛

美国4月非农新增人口为25.3万人,高于预期的18.5万人,失业率降至3.4%创1月以来的新低,低于预期的3.6%,强劲数据反映劳动力市场存在弹性,尽管有更多企业开始裁员使职位空缺降至两年低位就业数据尚未反映银行危机的影响,但总体上劳动力供需缺口正加快收敛。

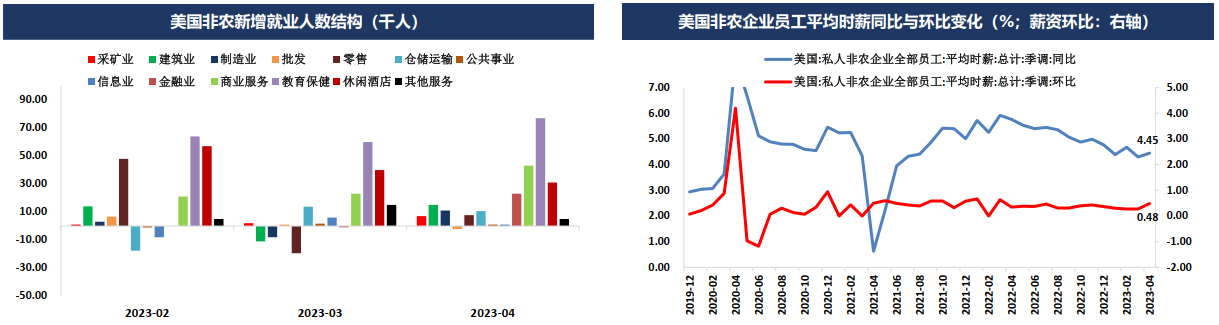

美国就业结构及薪资增长——服务行业劳动力需求仍存较大弹性,薪资超预期反弹表明结构性紧缺持续

从结构上看,4月教育保健行业对非农就业人口增长贡献最多,商业服务行业次之,表明服务行业劳动力需求仍存较大弹性,经济下行背景下企业经营的压力并未继续反映到就业市场上。

4月非农薪资增速同比小幅反弹至4.6%高于预期4.2%,环比增0.5%高于预期0.3%,薪资超预期反弹表明结构性紧缺使一些企业要通过提高薪酬来补偿缺口。

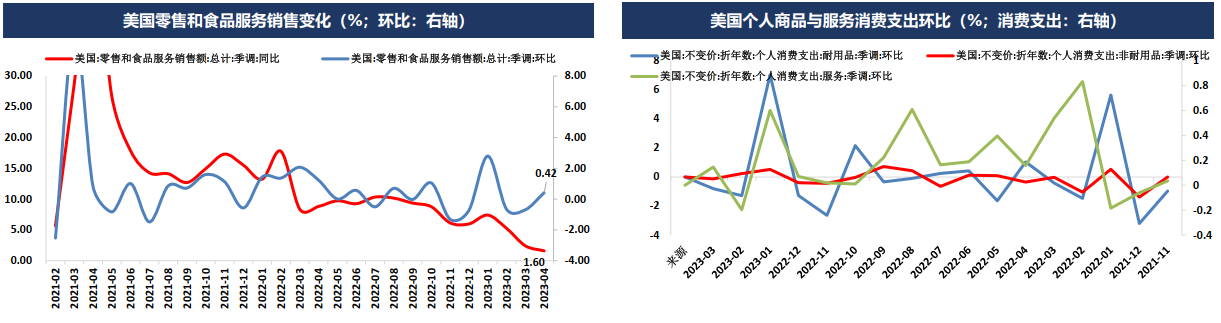

美国消费数据——4月零售销售环比转正但弱于预期,总体上消费仍有支撑在回落趋势下并未失速,下半年或加速回落

美国4月零售销售环比转正增0.4%但不及预期的0.8%,同比增幅继续回落至1.6%,仍为2020年6月以来新低。分项看,汽油和个别运动文具消费负增加剧拖累,但其他日杂百货消费保持韧性,总体上消费回落放缓但并未失速。目前美国居民消费支出仍受到薪资增长和超额储蓄的支撑,但随着持续货政紧缩和信贷收紧同步打压需求,下半年消费或加速回落。

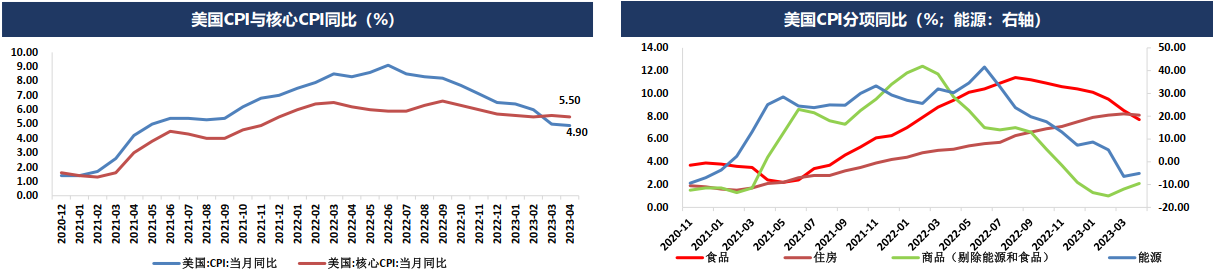

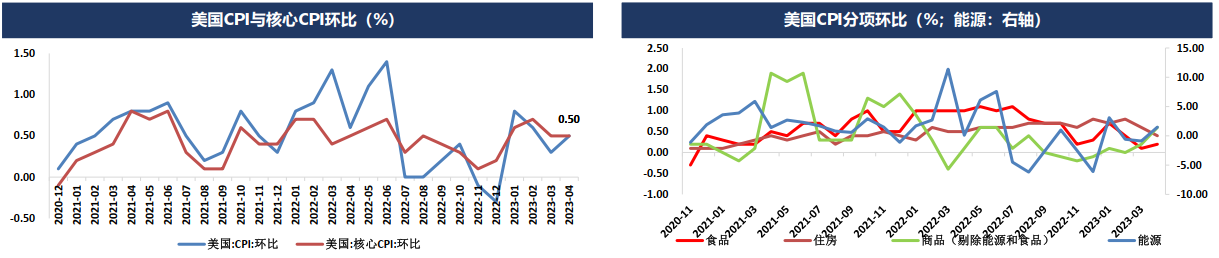

美国CPI通胀数据——4月CPI和核心CPI同比均如期小幅回落但下行趋势放缓,住房CPI同比见顶但核心通胀仍有粘性

美国4月CPI同比上升4.9%,环比上升0.4%;核心CPI同比上升5.5%,环比上升0.4%,均符合市场预期。通胀水平连续下行,但斜率放缓,商品和能源价格有所反弹,住房CPI同比有见顶回落迹象,核心通胀黏性仍存使整体通胀下行的进程不确定性较大。

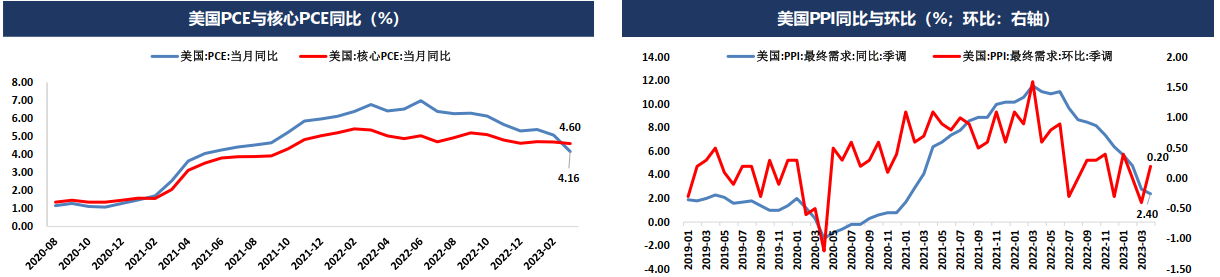

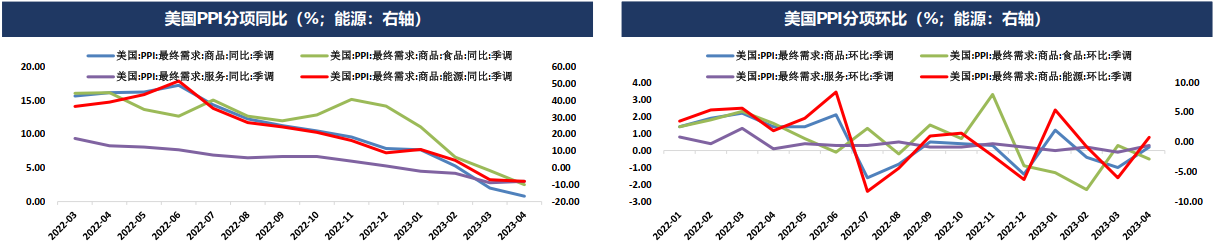

美国其他通胀数据——4月PPI同比超预期回落至2.4%续创2年多新低,生产者价格回调回落反映通胀将不断降温

美国3月核心PCE同比上涨4.6%,较2月下降0.1个百分点,高于预期值为4.5%,指标仍远高于美联储2%政策目标,环比上涨0.3%与2月持平;美国4月PPI同比超预期回落至2.4%续创2年多新低,但环比由负转正增长0.4%,食品价格仍有韧性,生产者价格持续回落反映通胀将不断降温。

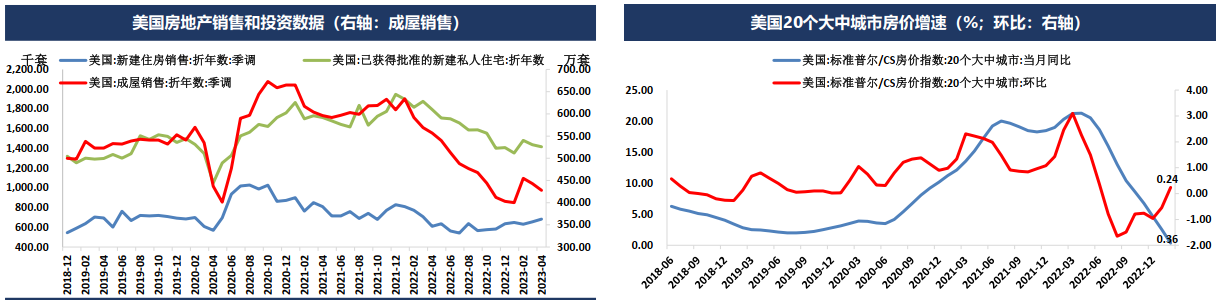

美国房地产销售与价格——4月成屋销售和新建住房开工数量持续回落,成屋库存出现回升但售价的中位数环比回升

4月美国成屋销售和新建住房开工数量持续回落不及预期,成屋库存出现回升但售价的中位数环比仍持续回升而同比维持负增,区域银行的危机对房地产影响有所体现。

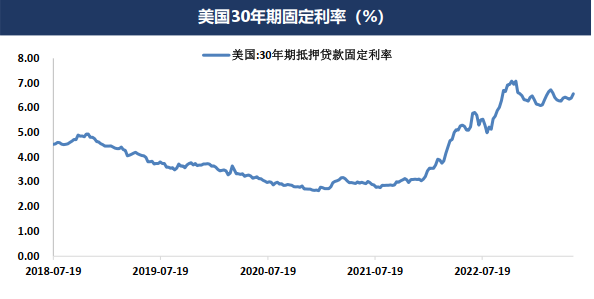

今年2月美国20个大中城市房价同比继续降至0.4%创2012年5月以来新低,然而环比转正增长0.2%。美国30年期固定利率在3月中走低后目前走平,随着信贷收紧后期或对房地产市场造成更大打压。

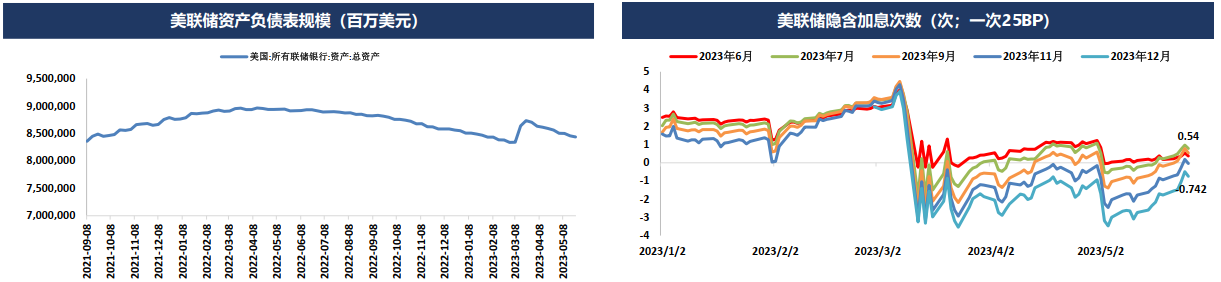

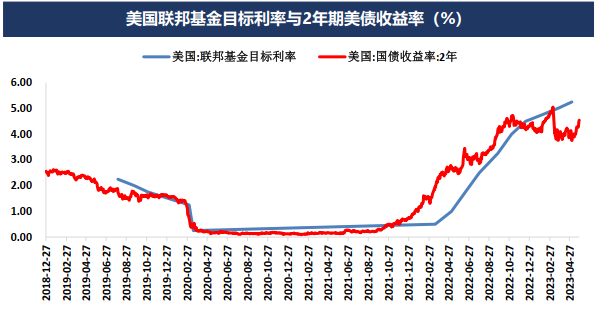

美联储货币政策——美联储官员对6月加息存在分歧市场预测概率约为50%,另外预期最快在12月开始降息

美联储5月议息会议暗示将停止加息,然而从近期官员的发言来看内部对6月是否加息存在分歧,总体上需求根据经济通胀情况来决定,但大部分官员对于年内不会降息表态较为一致。市场对于货币政策预期出现修正,6月加息概率和美债收益率均有回升。

美国区域性银行风险基本消退,美联储持续缩表,目前市场预期最快将在12月开始降息。

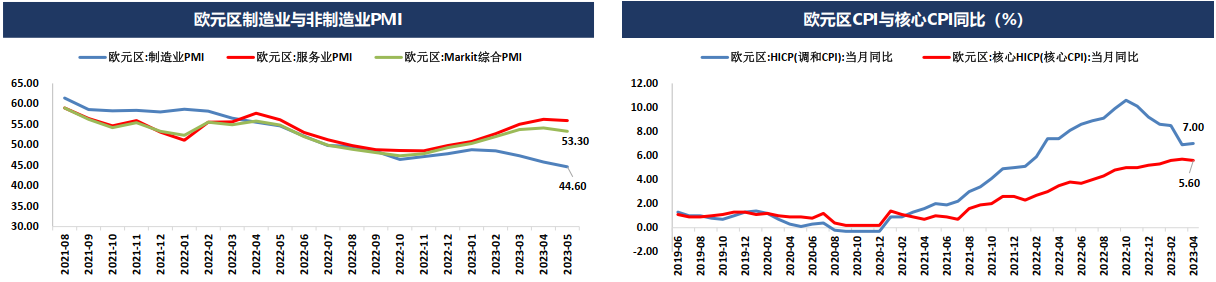

欧元区经济——5月制造业PMI不及预期回落至3年新低,欧洲经济下行压力加剧制造业疲弱或逐步向服务业传导

5月欧元区制造业PMI初值为44.6低于预期的46创3年新低,服务业则降至55.9但好于预期,欧洲经济下行压力加剧制造业疲弱或逐步向服务业传导。

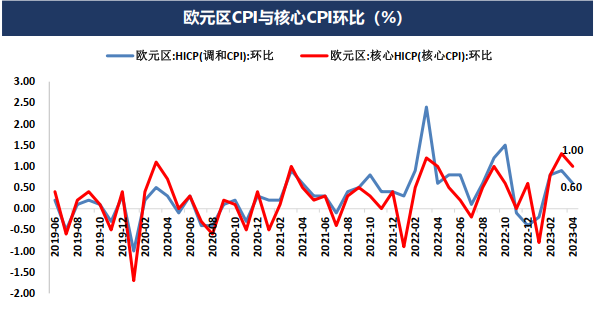

4月欧元区调和CPI同比初值为7%,持平预期,略高于3月的6.9%,环比初值为0.7%,略低于预期的0.8%,前值0.9%。4月核心调和CPI同比初值为5.6%,低于预期和前值的5.7%;环比初值为1.0%;从通胀的主要构成来看,食品和烟酒4月份同比涨幅最高,为13.6%,但低于3月份的15.5%;未来随着食品价格回落,通胀将继续下行但在罢工等因素下核心通胀因工资增长具有粘性。

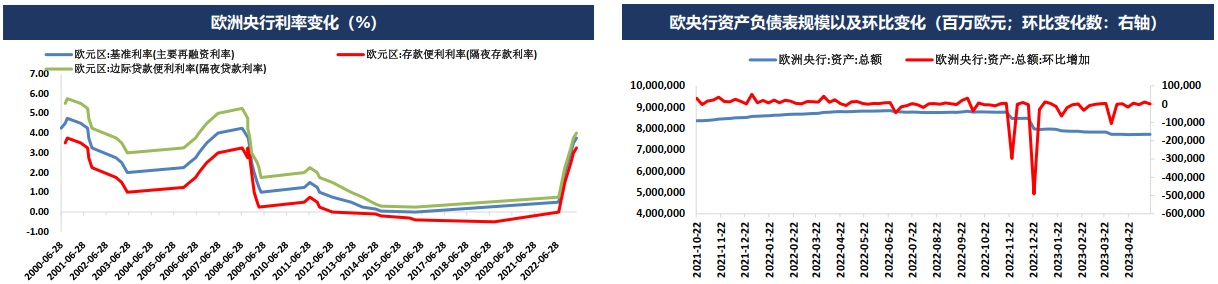

欧洲央行货币政策——欧洲央行官员表示加息方面已经接近终点,若停止加息欧元的走势或趋于缓和

经济下行风险加剧的情况下,欧洲央行5月如期放缓加息25BP,但表示在通胀压力下加息和缩表操作将持续但亦有官员表示加息方面已经接近终点,未来更多将依赖经济数据表现进行决策,若停止加息欧元的走势或趋于缓和。

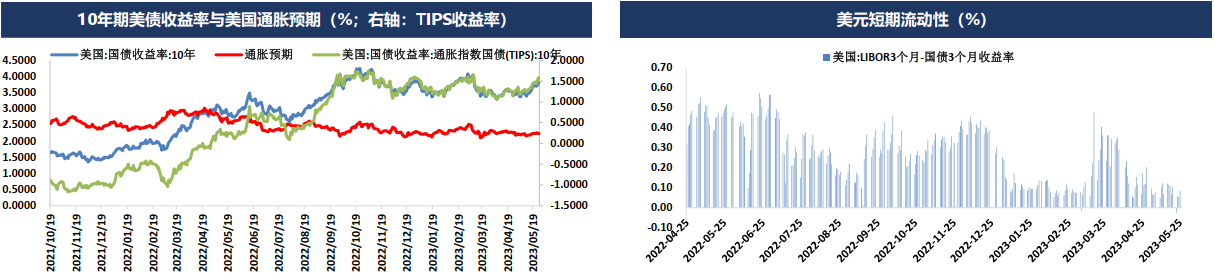

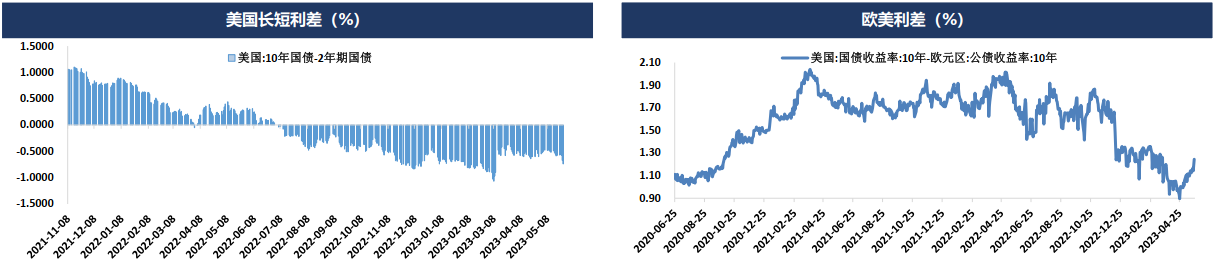

利率数据——6月美联储加息概率上升提振美债收益率反弹,长短利差倒挂持续加剧,欧美利差延续反弹趋势

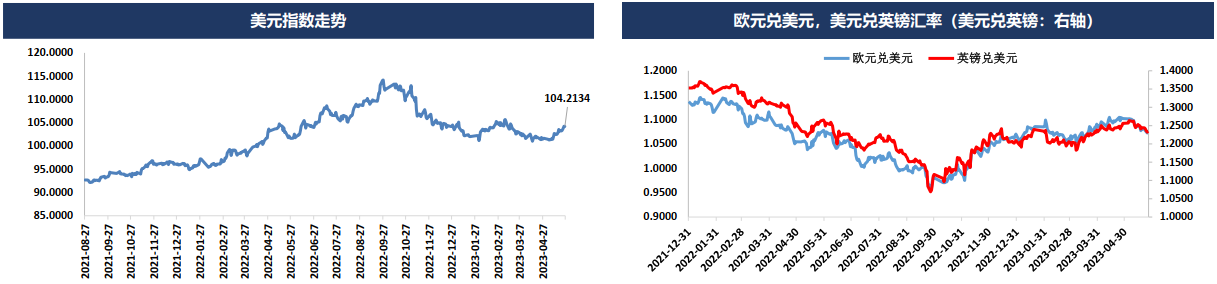

汇率数据——美国经济数据呈现反弹且相对欧洲更强,叠加债务上限谈判达成协议均提振美元指数走强

美国银行业风波短期影响消退,美联储暗示停止加息但6月加息预期反复,美国经济总体存在韧性且相对欧洲经济更强,债务上限谈判达成协议,使美元指数持续反弹,经济复苏不及预期使非美货币汇率则同步贬值。

【白银产业基本面分析】

白银国内供应生产情况——今年以来国内产量稳步回升,二季度国内复苏疲软影响工业需求,但人民币贬值刺激银锭出口

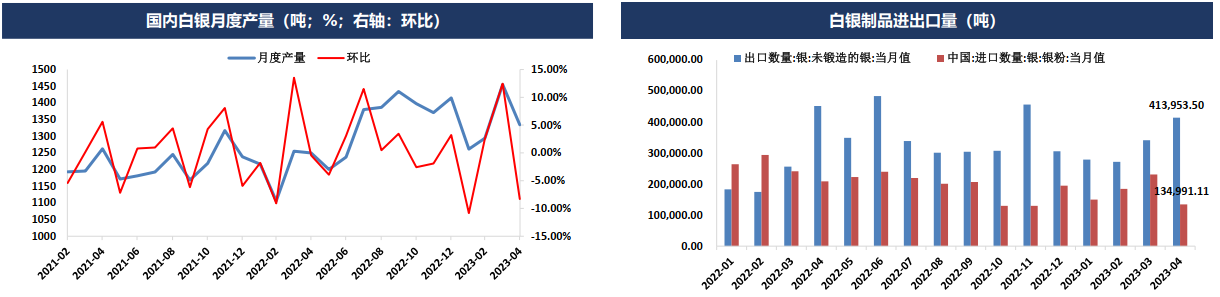

4月国内1#白银产量为1334.3吨环比降8.3%,同比上升6.7%,一季度以来企业产量持续回升,4月受到企业检修影响产量回落,供应上整体稳定。今年4月我国银粉进口量为231吨,同比下降35%,环比下降42%,未锻造白银出口量413.9吨同比下降8%但环比增长21%,在全球经济承压的背景下,银价上涨叠加国内经济复苏疲软仍打压光伏等白银工业需求,而人民币贬值使白银出口窗口打开,使银锭出口量持续上升。

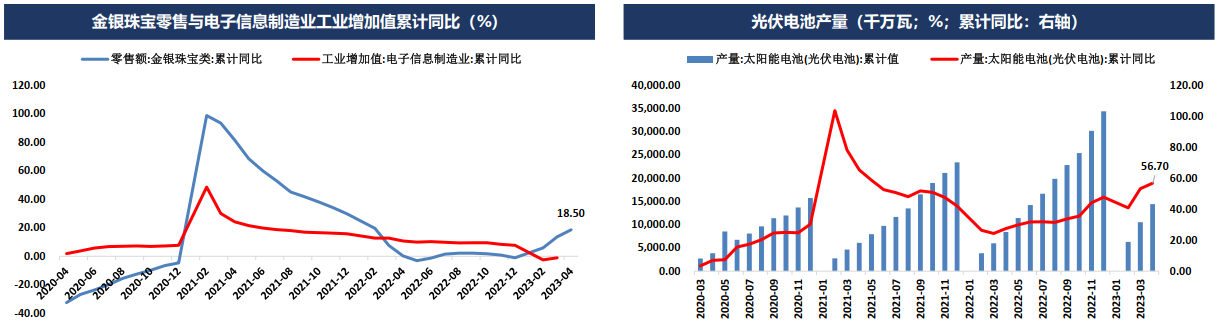

白银国内消费情况——4月国内珠宝消费和光伏生产维持高增,消费电子需求承压,白银需求增长总体乐观

4月国内珠宝消费累计同比大幅增长18.5%创1年多新高,珠宝消费随着国内经济的持续复苏快速回温,后期首饰实物需求仍将维持较快增长;3月电子制造业生产更同比仍负增1.1%,消费电子需求有所改善但总体偏慢;4月太阳能电池产量同比增幅升至56.7%创2年最大升幅,在政策利好和出口韧性等多重因素支持下,光伏生产持续高位运行。在全球电子电气行业景气度下降情况下,部分白银工业领域需求或呈现偏弱态势但有望被首饰和光伏等需求抵消。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。