需求端暂无明显起色 短期内预计纸浆震荡偏强

行情复盘

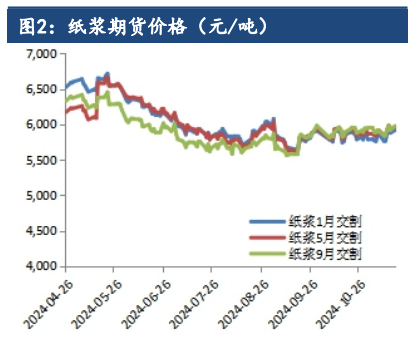

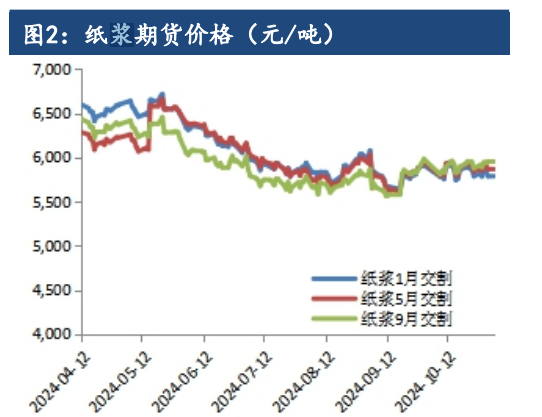

7月28日收盘,纸浆期货主力合约收涨0.69%至5544.0元。

持仓量变化

7月28日收盘,纸浆期货资金整体流入1.41亿元。

背景分析

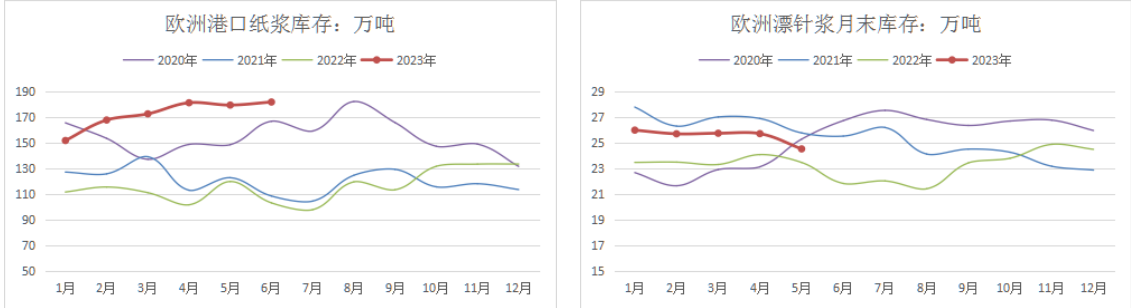

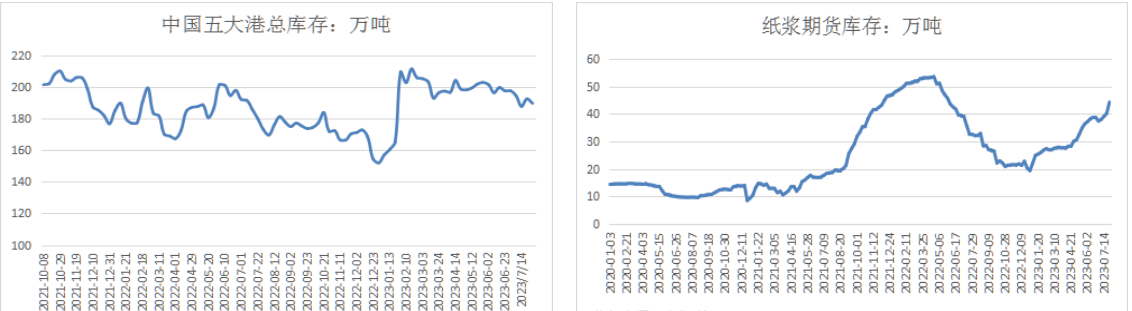

6月欧洲库存181.42万吨,环比1.33%;本周国内五大港口总库存约189.9万吨,较上周去库2.8万吨,环比-1.45%。

现货市场

SP09合约基差呈收敛趋势。ARAUCO公布8月报价:银星$670(660),金星$630(630),明星$525(515)。针阔价差约900元/吨。

研报正文

【观点】

供应端针紧阔松,加拿大Celgar浆厂(年产能52万吨)因铁路运输问题预计于7.29至8.28日减产,供应出现扰动,国内纸浆进口量同比高位;欧洲港口库存无明显去库趋势;国内下游成品纸整体依然较弱,需求端对浆价支撑作用较小。短期内预计纸浆震荡偏强。

【基本面】

供需:

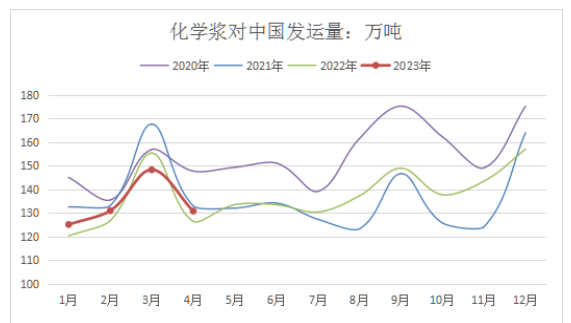

4月份PPPC统计的化学浆至中国发运量130.7万吨,同比3.4%;6月纸浆进口总量302.2万吨,环比-4.2%,同比+28.5%。欧洲需求维持弱势,但根据PPPCW20主要产浆国化学商品浆快讯,W20发运至中国的针叶浆占比已达到高位,未来国内针叶浆发运量增量或将有限。近期加拿大港口罢工问题反复,铁路运输受阻,Mercer宣布Celgar浆厂减产一个月,增加了供应不确定性。但2023年下半年,针叶浆有新增投产预期(METSA两套装置约140万吨),后续关注投产落地情况。上半年,阔叶浆ARAUCO(156万吨)和UPM(210万吨)两套装置均已投产,对阔叶浆的供应造成显著压力。

下游部分纸企生产毛利继续回落,仍处于行业阶段性淡季,需求端暂无明显起色。

库存:

6月欧洲库存181.42万吨,环比1.33%;本周国内五大港口总库存约189.9万吨,较上周去库2.8万吨,环比-1.45%。

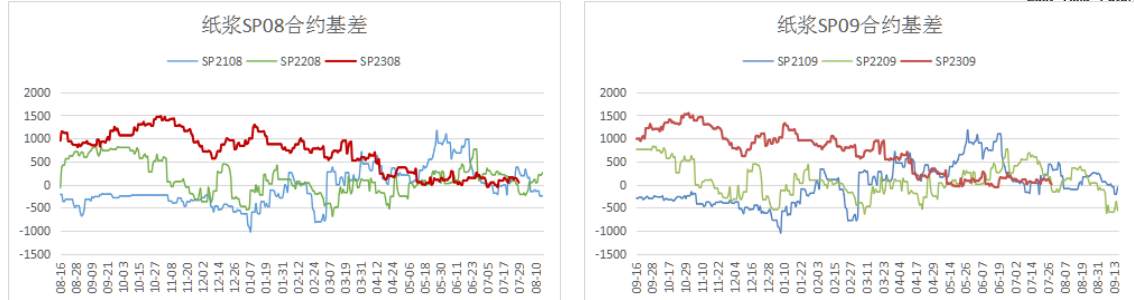

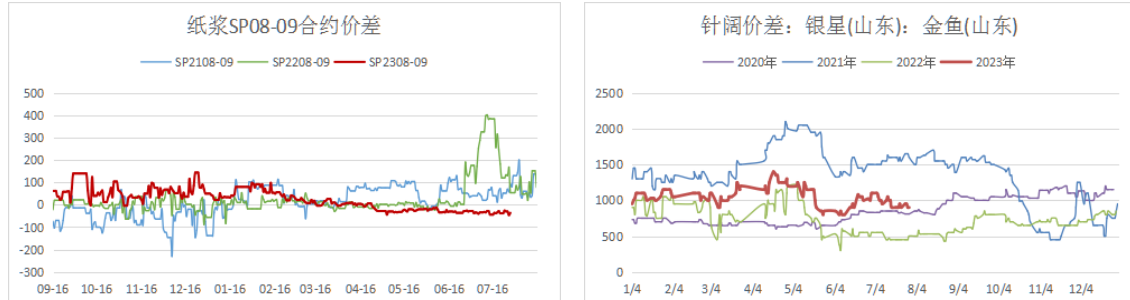

价差:

SP09合约基差呈收敛趋势。ARAUCO公布8月报价:银星$670(660),金星$630(630),明星$525(515)。针阔价差约900元/吨。

【供应】

海外供应量:

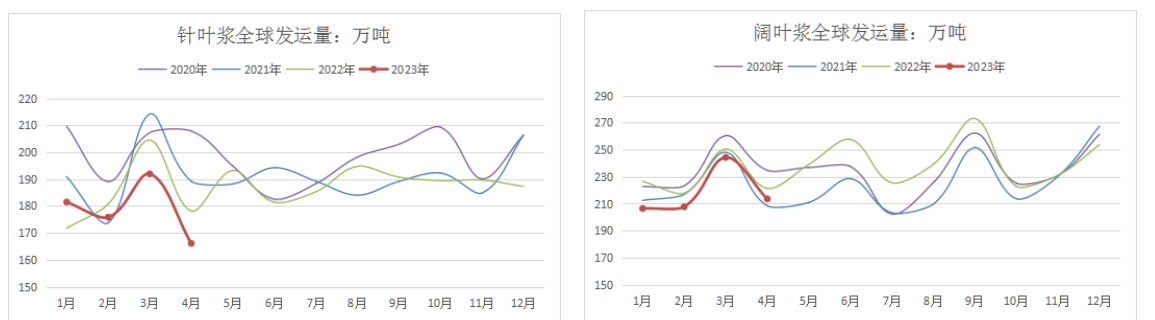

4月全球针叶浆累计发运量共约166.1万吨,同比-6.8%;4月全球阔叶浆累计发运量共约213.5万吨,同比-3.5%;4月发运至中国的化学浆共约130.7万吨,同比3.4%。阔叶浆Arauco和UPM两套装置均已投产,对阔叶浆的供应造成显著压力。

国内供应量:

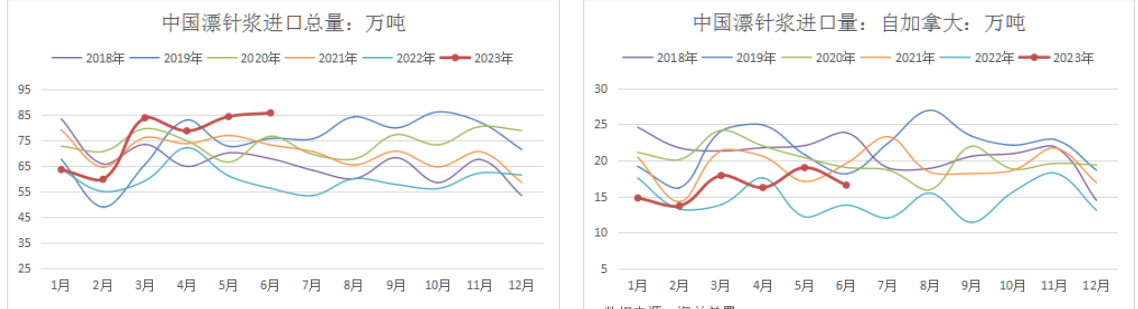

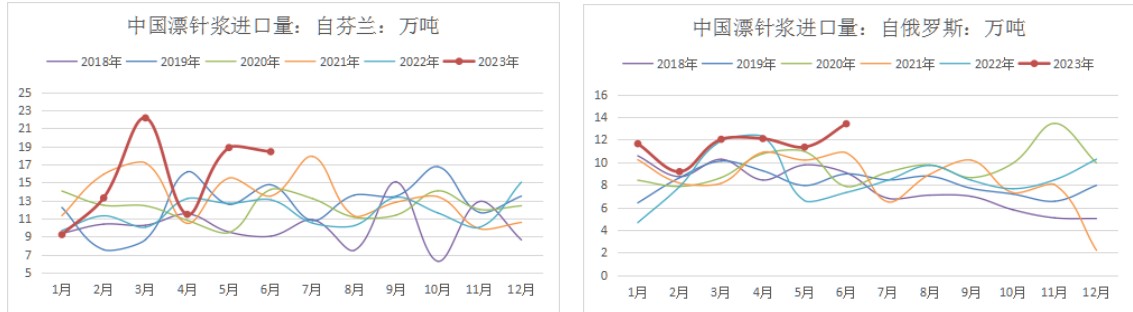

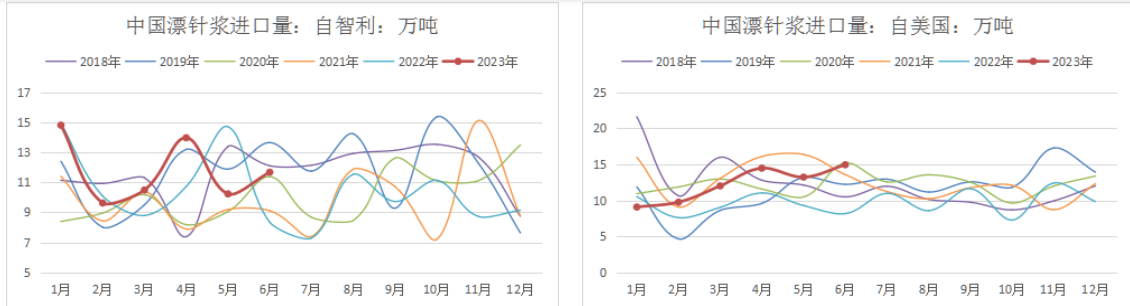

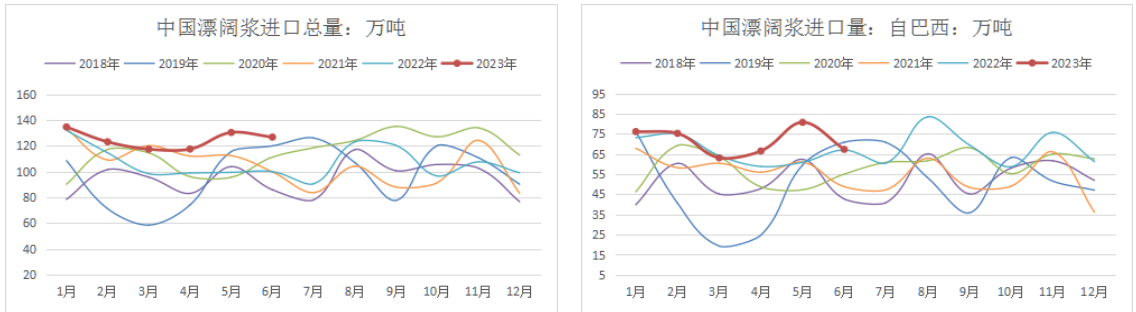

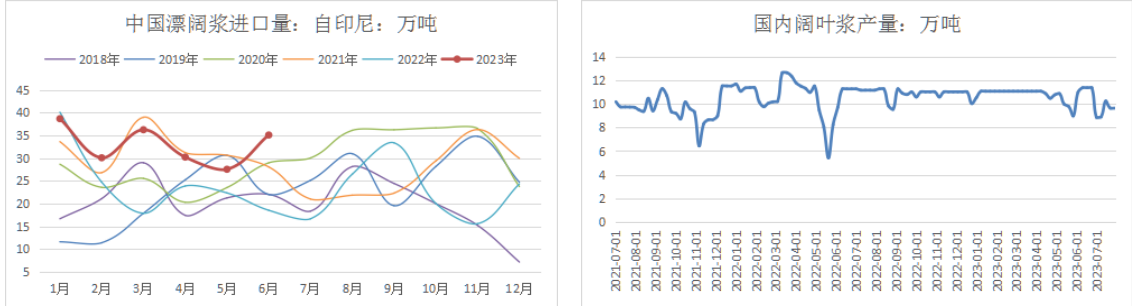

从国内进口量看,海关数据显示6月纸浆进口总量302.2万吨,环比-4.2%,同比+28.5%。6月国内漂针浆进口总量约85.57万吨,同比增长52.47%,增量主要为自俄罗斯和芬兰的漂针浆进口量,分别较22年6月增加约6.07万吨/5.34万吨;6月国内漂阔浆进口总量约126.66万吨,同比增长26.88%。

从国内产量看,国内纸浆产能主要为阔叶浆产能,7月28日当周国内阔叶浆产量约9.66万吨,环比持平。

【需求】

成品纸产量

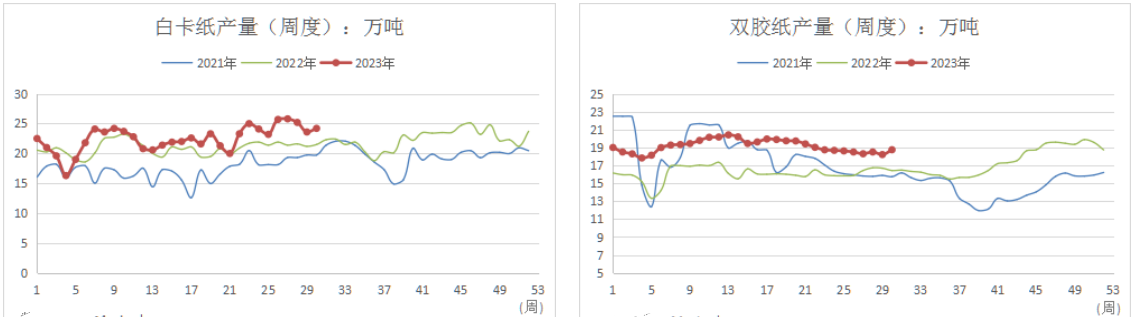

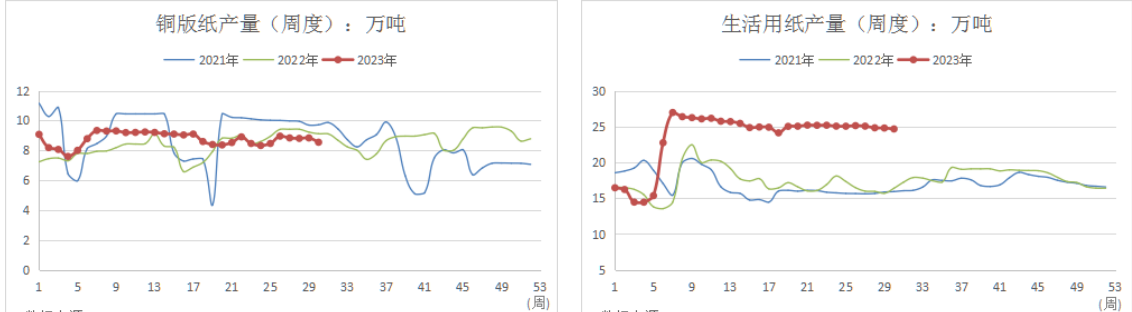

分纸种来看,截至2023年7月28日,白卡纸周产量24.20万吨(环比2.54%);双胶纸周产量18.75万吨(环比2.97%),铜版纸周产量8.55万吨(环比-3.28%);生活用纸周产量24.67万吨(环比基本持平)。总体看成品纸产量较2022年仍居高位。

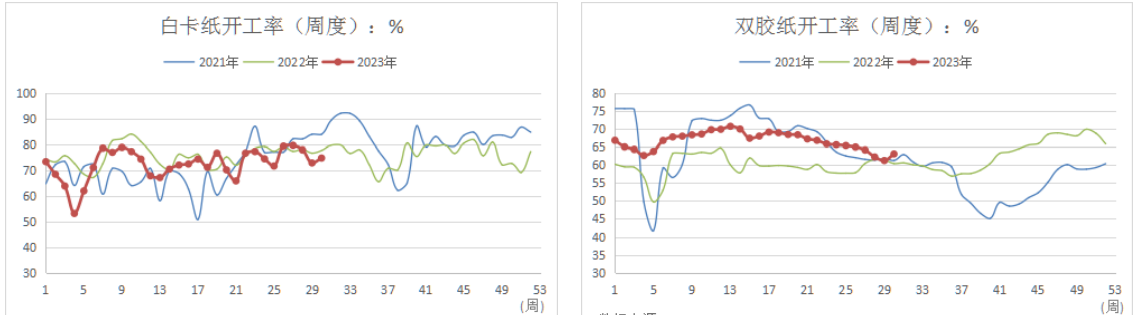

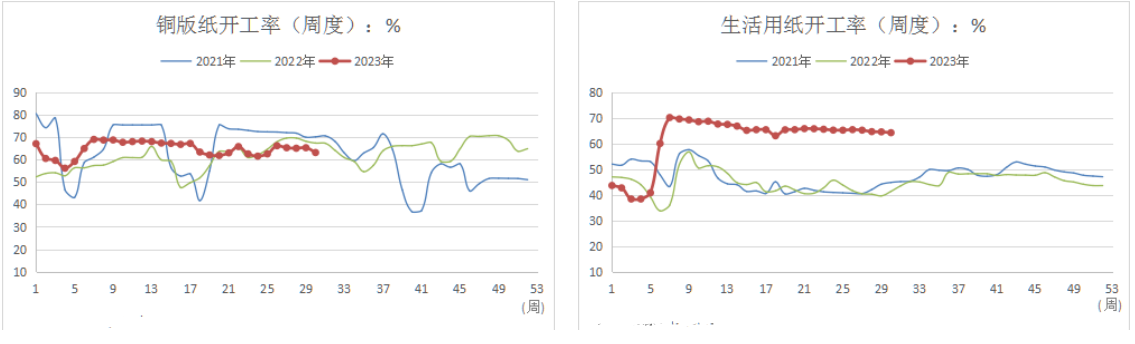

成品纸开工率

截至2023年7月28日,白卡纸周开工率74.70%(环比2.61%),双胶纸周开工率63.07%(环比3.01%),铜版纸周开工率63.12%(环比-3.28%),生活纸周开工率64.22%(环比基本持平)。总体看下游纸品开工率略有下滑,双胶纸和生活用纸开工仍维持在高位。

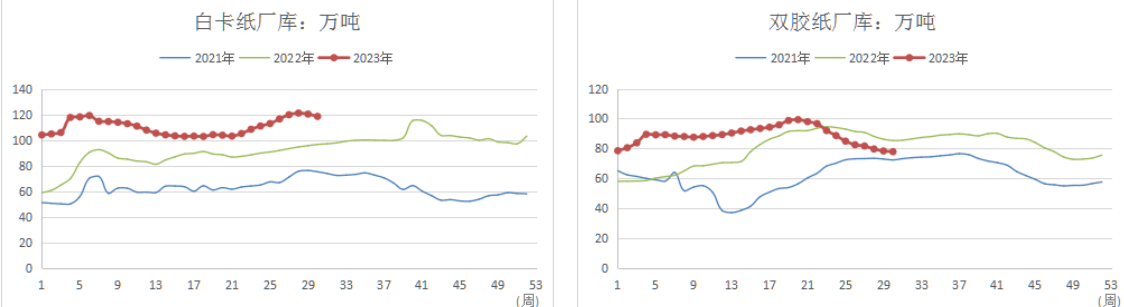

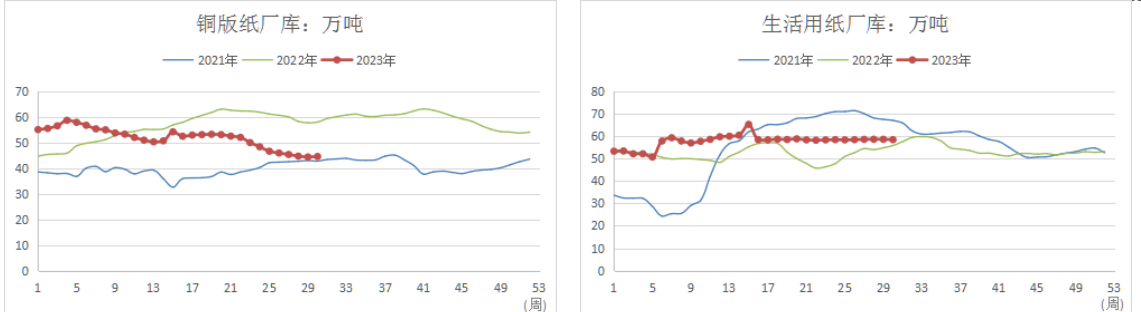

成品纸厂库

截至2023年7月28日,白卡纸库存118.40万吨(去库1.8万吨,环比-1.50%),双胶纸库存77.84万吨(去库0.49万吨,环比基本持平),铜版纸库存44.50万吨(去库0.18万吨,环比基本持平),生活纸库存58.35万吨(去库0.16万吨,环比基本持平)。双胶纸和铜版纸库存开始有缓慢去库趋势,整体成品库存仍有压力。

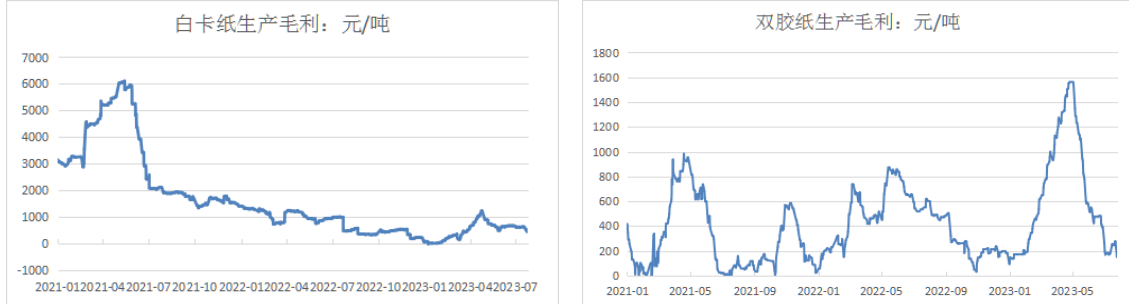

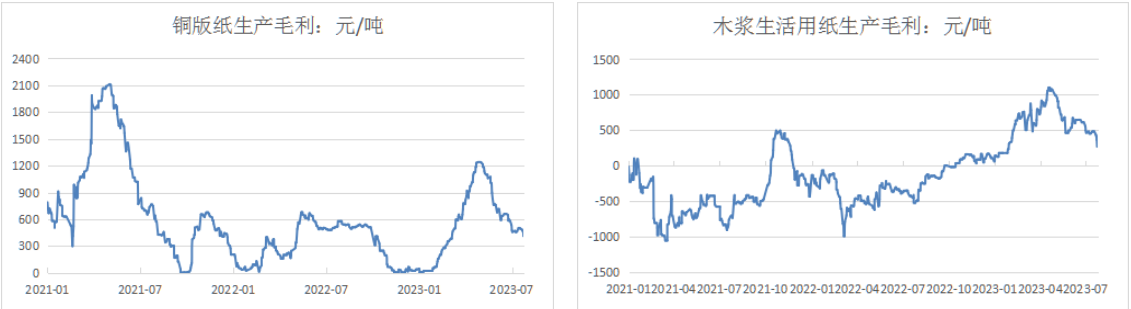

成品纸利润

7月28日当周,成品纸价格低位弱势运行,白卡纸、双胶纸、铜板纸和木浆生活用纸的生产毛利继续回落。

库存

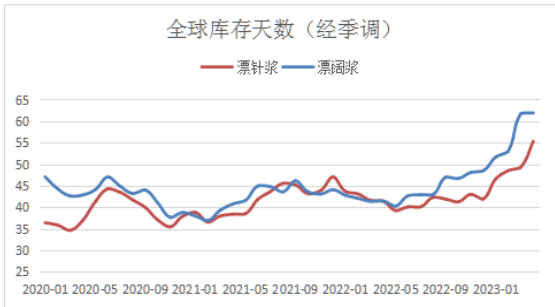

4月全球漂针浆库存天数(经季调)约55.3天,漂阔浆库存天数(经季调)约61.9天,高于近3年正常区间。

6月欧洲纸浆库存181.42万吨,较5月累库2.3万吨,环比1.33%,同比76.4%。截至7月28日,国内五大港口总库存量约189.9万吨,较上周去库2.8万吨,环比-1.45%。

价格

Arauco公布8月报价:银星$670(660),金星$630(630),明星$525(515)。

截至7月28日,山东地区银星现货报价5550元/吨,较上周上涨200元/吨;金鱼现货报价4650元/吨,较上周上涨150元/吨。SP09合约(主力)基差呈现收敛趋势;当周国内针阔价差约900元/吨,较上周收窄50元/吨。

宏观

欧美通胀问题仍然严峻,维持衰退预期。6月国内制造业PMI值为49.0,稍有回升,整体宏观环境好于国外。