硅:预计8月为全年成本低点 逢低可择机布局多单

资金流向

8月21日收盘,工业硅期货资金整体流出401.63万元。

行情复盘

8月21日收盘,工业硅期货主力合约收涨0.55%至13625.0元。

后市展望

随着期货价格上涨后,期现套利空间打开,后期关注市场对于价格的接受程度以及下游需求的恢复程度。

背景分析

8月份随着新疆地区产能释放和企业复产,四川地区大运会结束企业陆续复产,叠加新产能释放,预计8月产量将有所增长。

研报正文

【周度观点】

主要观点:

供应方面,8月份随着新疆地区产能释放和企业复产,四川地区大运会结束企业陆续复产,叠加新产能释放,预计8月产量将有所增长。

从需求的角度来看,目前需求较弱,但仍有恢复预期。

从多晶硅方面来看,光伏产业链景气度持续提升,预计8月也仍将对工业硅需求有正向带动作用。

从有机硅方面来看,随着工业硅价格上涨,成本端对有机硅企业释压,和行业亏损再度走阔,近期企业减停产操作增加,开工走弱,关注后续金九银十能否带动需求复苏。

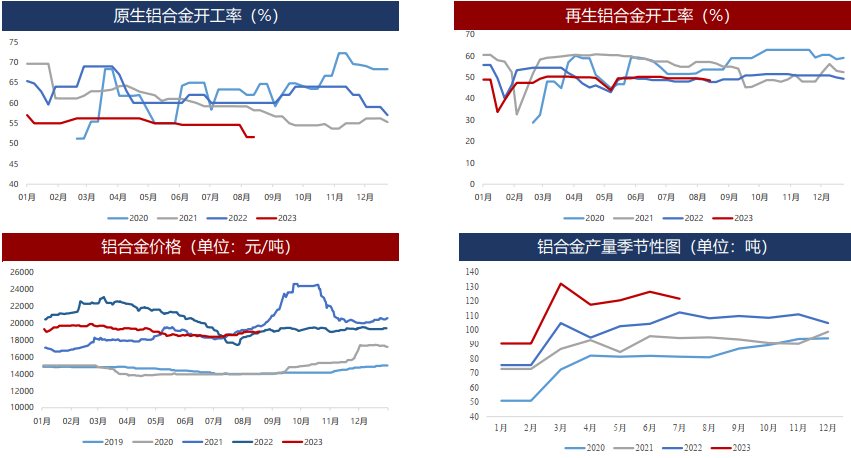

从铝合金和出口角度来看,8月预计两者带来的增量有限,但新能源车依旧对铝合金行业有正向带动,预计四季度环比将逐步恢复。

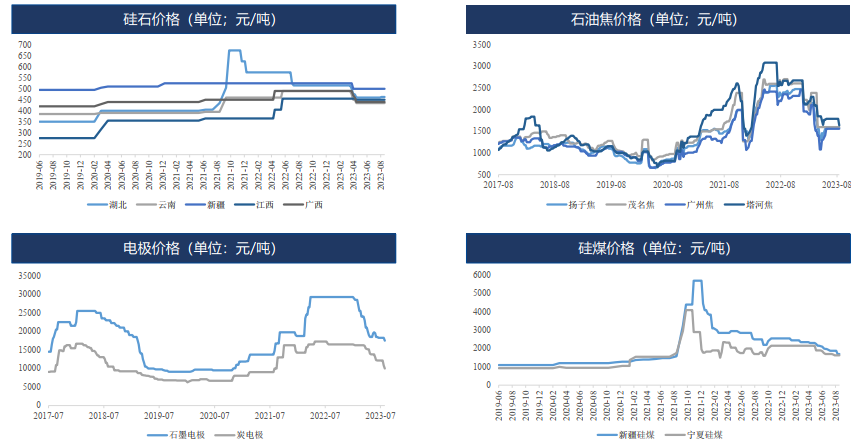

从成本端来看,8月丰水期预计将为全年成本低点,随着后续逐步进入枯水期来临,生产成本重心上涨,支持价格重心上移。

从平衡表的角度来看,8月预计产量环比将有明显增幅。8月产量增加预计主要来自新疆、四川、宁夏地区,一方面是复产带来的产量恢复,一方面是新投产产能带来的产量恢复,产量释放可能较多,8月维持紧平衡预期,但需求未有明显增长,关注后期有机硅需求变化。

随着期货价格上涨后,期现套利空间打开,后期关注市场对于价格的接受程度以及下游需求的恢复程度。8月在供应增加的情况下,工业硅价格或仍将筑底震荡,预计全年成本低点已现,可参考13000元/吨一线逢低布局多单。

本周观点:

震荡筑底,若需求恢复可择机布局多单,参考13000元/吨一线。

上周观点:

震荡筑底,若需求恢复可择机布局多单,参考13000元/吨一线。

【一、观点回顾及价格复盘】

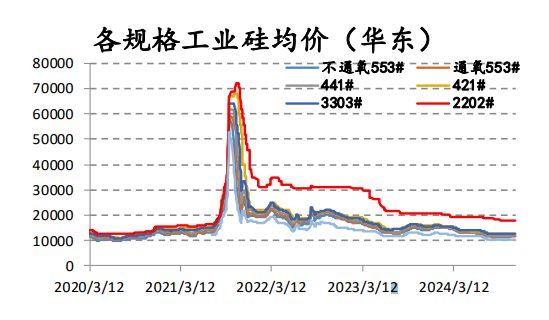

现货价格走势回顾-受北方大厂上调报价影响,现货价格回升

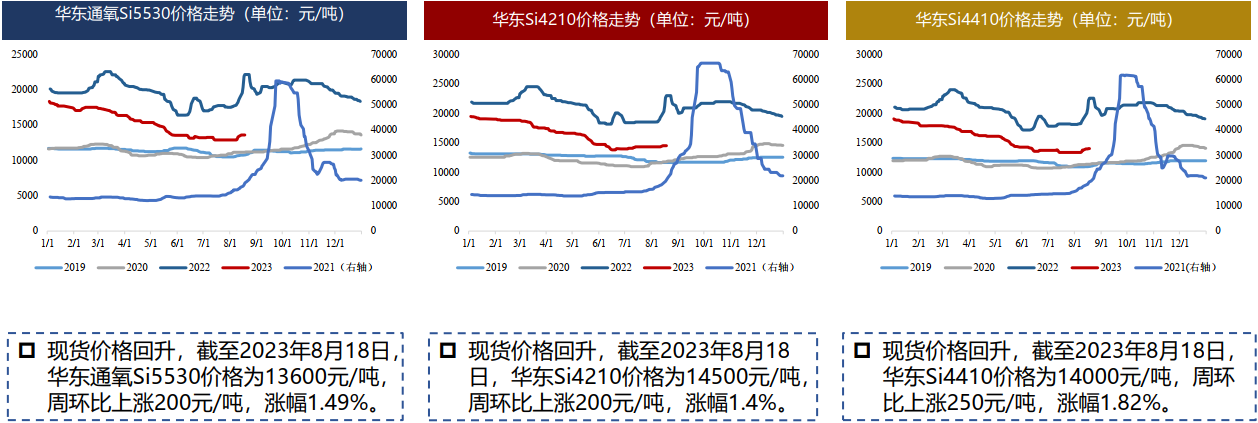

期现货走势分析-工业硅期货先涨后跌,套利空间依旧打开

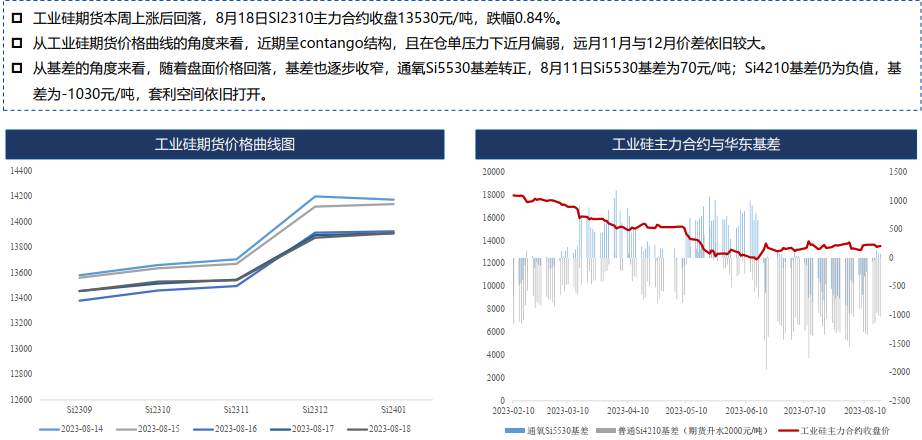

牌号价差走势回顾-昆明Si4210-昆明Si4410价差继续走阔

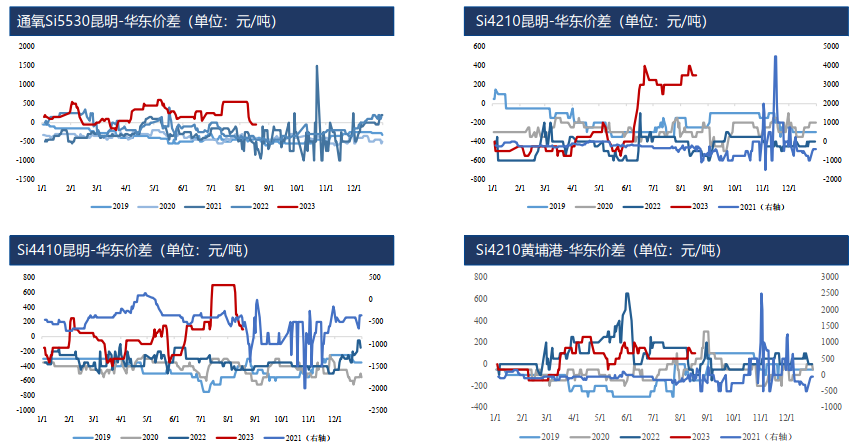

现货价格走势回顾-通氧Si5530昆明-华东、Si4210昆明-华东价差回落

【二、供应情况分析】

供应端-7月开工率回升至61.91%,8月预计开工率继续提升

供应端-随着四川、新疆地区复产以及新投产产能释放,预计8月产量环比增加

供应端-8月预计产量继续增长

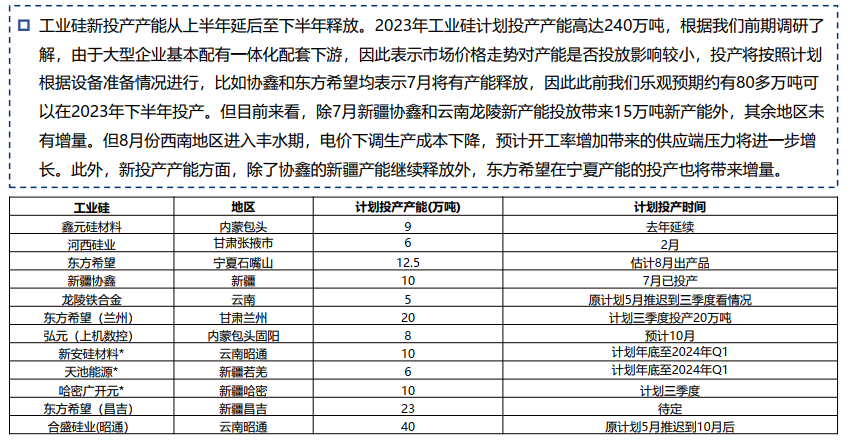

供应端-新疆、宁夏地区8月工业硅新投产增加

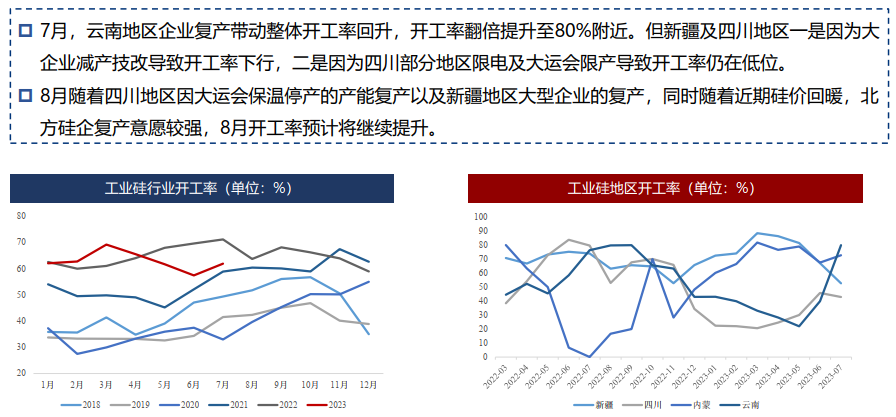

供应端小结-7月产量环比增加同比仍不及往年,预计8月产量继续增长7月,云南地区企业复产带动整体开工率回升,开工率翻倍提升至80%附近。但新疆及四川地区一是因为大企业减产技改导致开工率下行,二是因为四川部分地区限电及大运会限产导致开工率仍在低位。

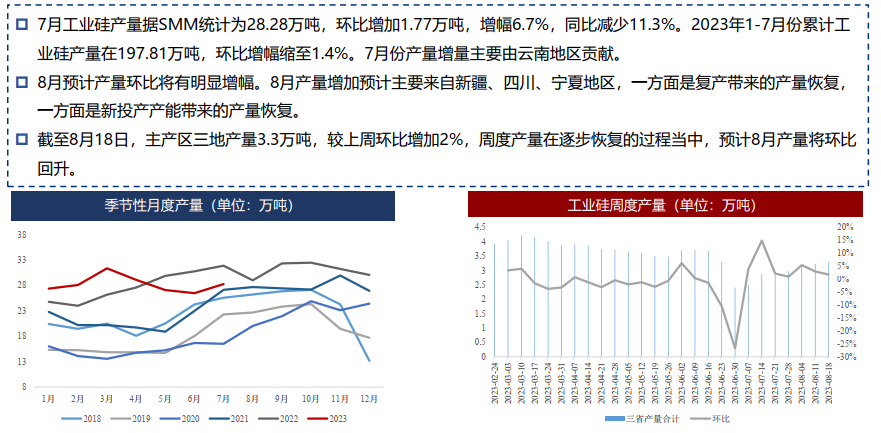

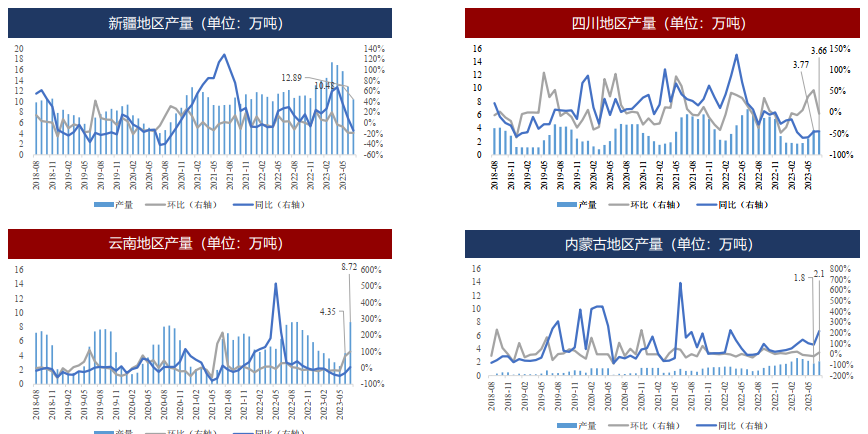

8月随着四川地区因大运会保温停产的产能复产以及新疆地区大型企业的复产,8月开工率预计将继续提升。7月工业硅产量据SMM统计为28.28万吨,环比增加1.77万吨,增幅6.7%,同比减少11.3%。2023年1-7月份累计工业硅产量在197.81万吨,环比增幅缩至1.4%。7月份产量增量主要由云南地区贡献。

8月预计产量环比将有明显增幅。8月产量增加预计主要来自新疆、四川、宁夏地区,一方面是复产带来的产量恢复,一方面是新投产产能带来的产量恢复。8月份西南地区进入丰水期,电价下调生产成本下降,预计开工率增加带来的供应端压力将进一步增长。此外,新投产产能方面,除了协鑫的新疆产能继续释放外,东方希望在宁夏产能的投产也将带来增量。

【三、需求情况分析】

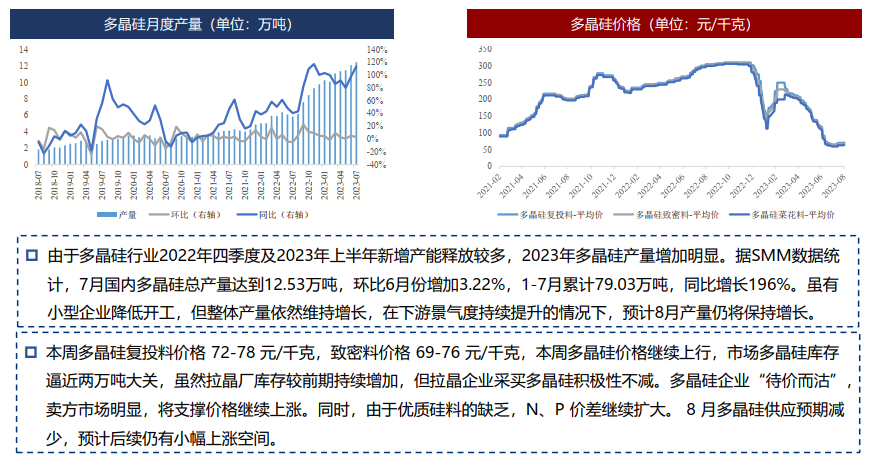

需求端-多晶硅卖方市场明显,多晶硅价格延续上涨

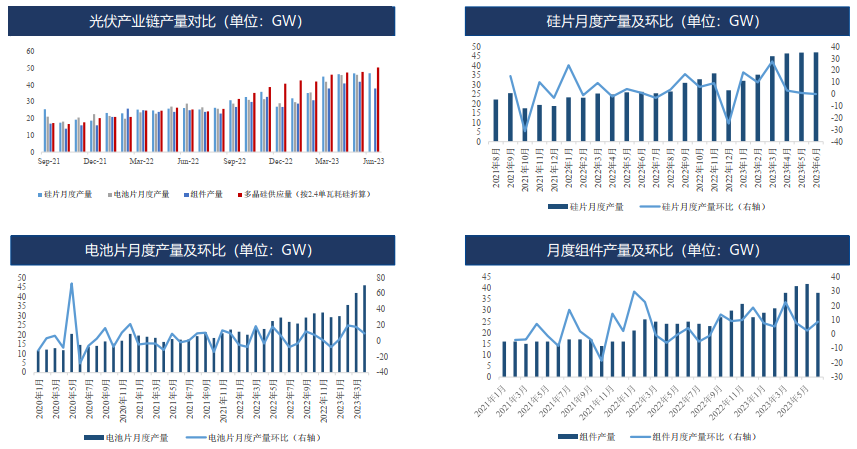

需求端-下游景气度增加,6月组件产量增速快于硅片产量增速

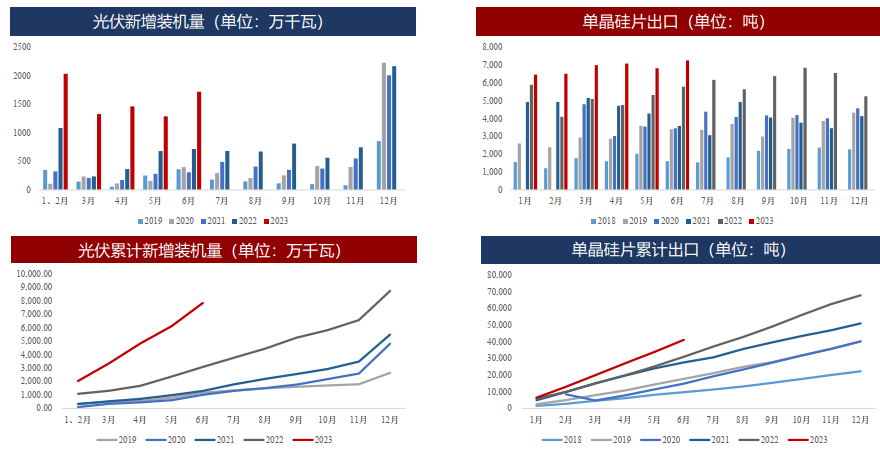

需求端-6月新增光伏装机17.21GW,同比增长140%

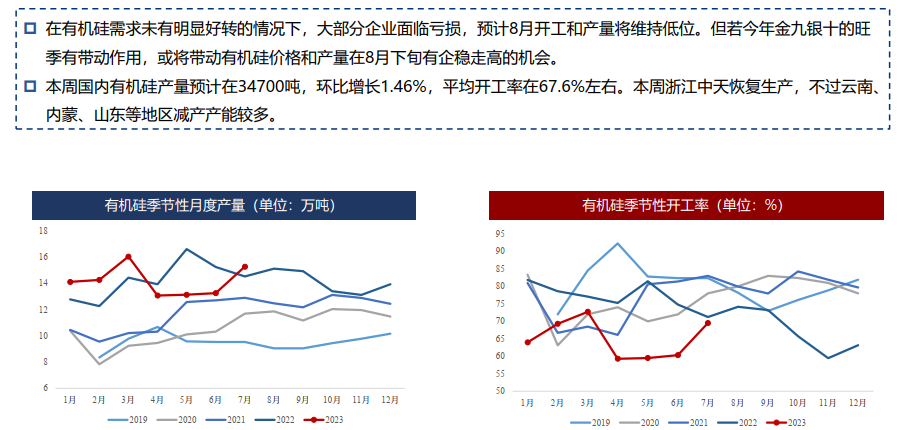

需求端-近期有机硅产能陆续检修,预计8月开工和产量减少

需求端-浙江中天恢复生产,不过云南、内蒙、山东等地区减产产能较多

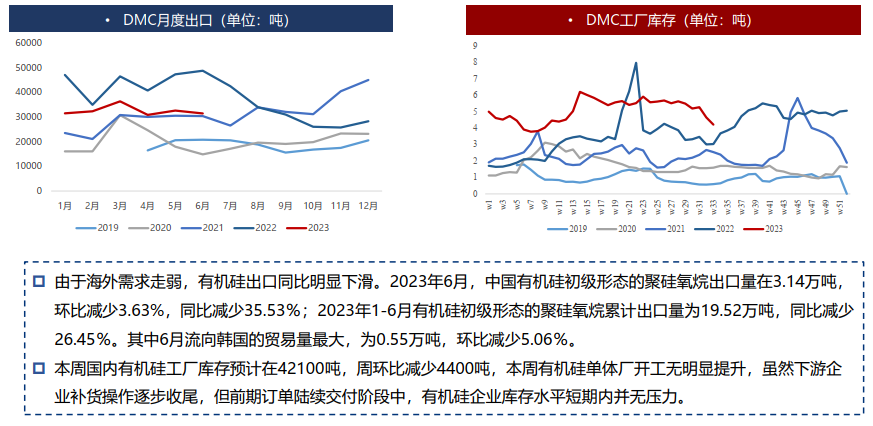

需求端-DMC行业库存维去库顺畅,短期库存压力较小

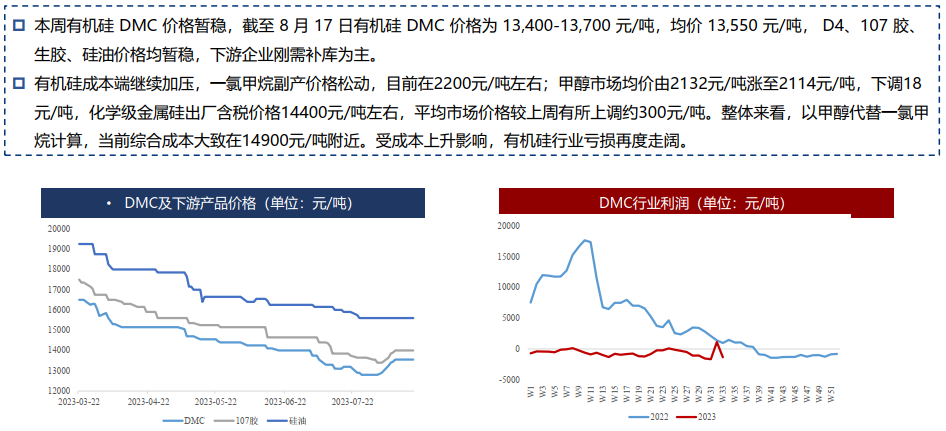

需求端-受近期工业硅价格上升影响,有机硅行业亏损再度走阔

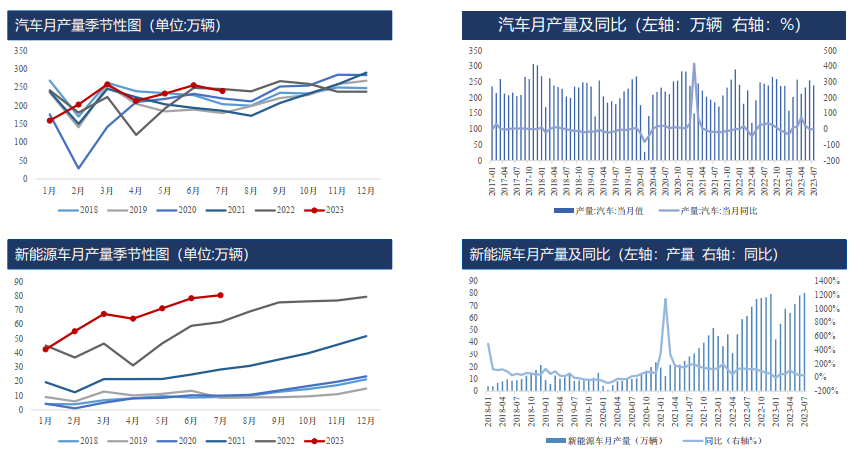

需求端-2023年7月新能源车产量环比增加2.74%,同比增长31%

需求端-铝合金企业开工率平稳,维持低位

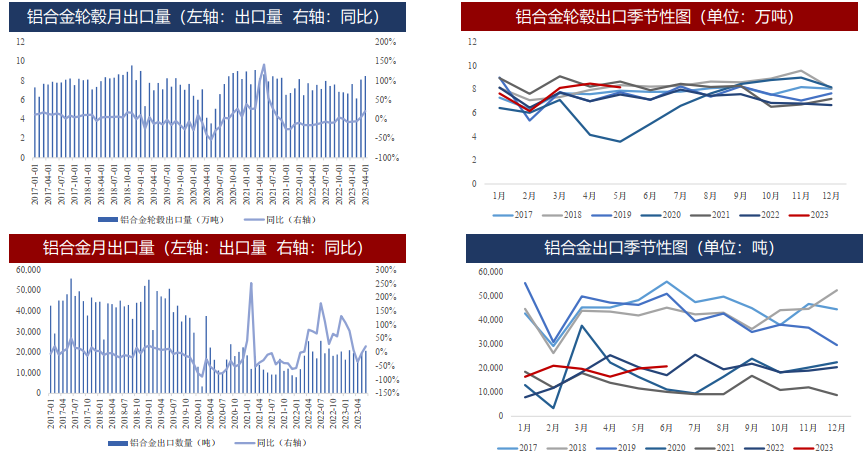

需求端-铝合金6月出口小幅增加,环比增加4.4%,同比增加21.59%

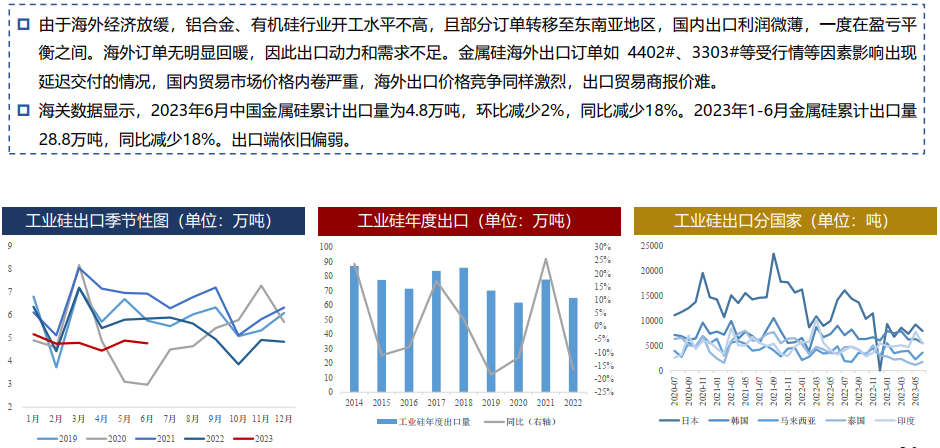

需求端-6月中国工业硅出口4.8万吨,环比减少2%,同比减少18%

需求端小结-有机硅开工继续走弱,厂家减停产增加

从需求的角度来看,传统房地产和汽车消费的疲软,导致有机硅、铝合金和出口需求的下滑,而光伏产业链欣欣向荣,新增装机持续走高支持多晶硅需求增长,因此工业硅的第一大需求变为多晶硅。

从多晶硅方面来看,光伏产业链景气度持续提升,硅料去库顺利,多晶硅价格消防服反弹,在下游装机量依旧向好的情况下,组件价格企稳,采购需求将陆续启动,部分优质多晶硅料价格甚至出现反弹,市场预期价格小幅上升。光伏产业链其余环节均向好,硅片、电池均有价格上涨动向;辅材订单量提升,上游EVA光伏料价格上涨。预计8月也仍将对工业硅需求有正向带动作用。

从有机硅方面来看,在有机硅需求未有明显好转的情况下,大部分企业面临亏损,预计8月开工和产量将维持低位。但若今年金九银十的旺季有带动作用,或将带动有机硅价格和产量在8月下旬有企稳走高的机会。

有机硅成本端继续加压,整体来看,以甲醇代替一氯甲烷计算,当前综合成本大致在14900元/吨附近。受成本上升影响,有机硅行业亏损再度走阔,近期企业减产进一步增加。

从铝合金和出口角度来看,新能源车依旧对铝合金行业有正向带动,7-8月份为铝合金传统淡季,叠加出口尚未有明显好转,8月预计两者带来的增量有限,但预计四季度环比将逐步恢复。

【四、成本利润分析】

原材料价格-电极价格下跌,新疆硅煤价格小幅上调

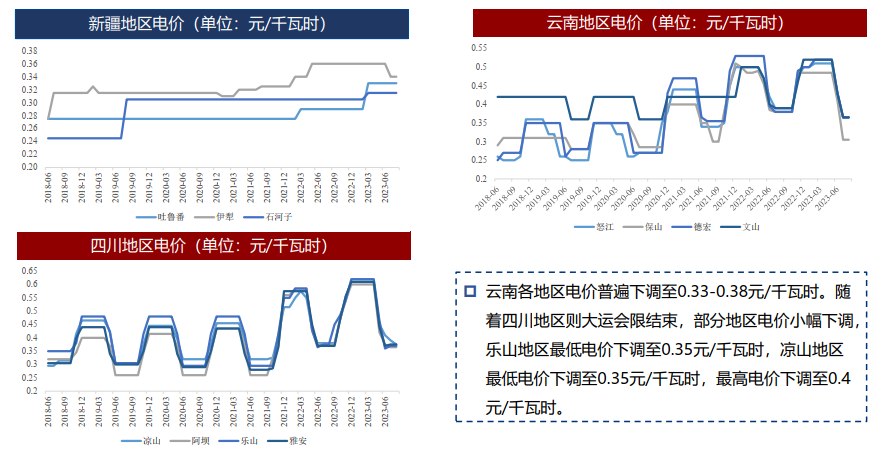

主产区电价-随着四川大运会结束,部分地区电价小幅下调

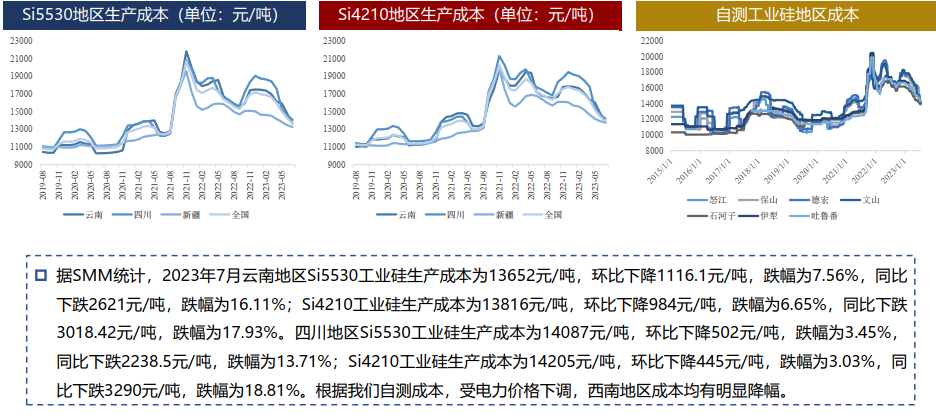

成本-7月西南地区成本下降明显

【五、库存及供需平衡表】

工业硅库存继续由厂库向社库转移,仓单逐步增加

供需平衡表-8-9月工业硅供应恢复,四季度或现小幅短缺