过剩趋势较难逆转 或将限制锌价上方空间

行情复盘

9月28日,沪锌期货主力合约收跌0.09%至21570.0元。

持仓量变化

9月28日收盘,沪锌期货持仓量:-11311手至109836手。

背景分析

10月6日讯,美国9月份非农就业人数意外飙升,创下今年年初以来的最大增幅,表明劳动力市场具有韧性,并成为支持美联储再次加息的理由。

后市展望

总体而言,前期的低位锌价使得一些高成本矿山相继出现减停产,海外经济的韧性及国内的政策预期使得锌过剩预期有所削弱,锌现货阶段性紧缺放大了这种情绪,不过长远来看,需求增速仍是落后于供给的,过剩趋势较难逆转,将明显限制锌价上方空间。节后重点关注旺季消费的实际兑现情况。

研报正文

核心观点

宏观:10月6日讯,美国9月份非农就业人数意外飙升,创下今年年初以来的最大增幅,表明劳动力市场具有韧性,并成为支持美联储再次加息的理由。美国劳工统计局周五公布的报告显示,9月非农就业人数增加33.6万人,此前两个月的数据被大幅向上修正。失业率保持在3.8% ,工资以温和的速度增长。

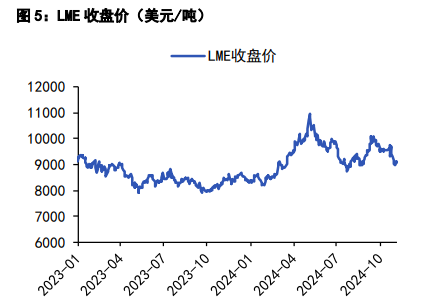

基本面:假期外盘锌价上下波动剧烈,假期第一日单日一度暴涨6%,此后几日,受美元走强、美国债收益率上行的影响,LME锌价又连续出现大幅的回调。

截至10月6日收盘,外盘锌价假期期间仅小幅上行0.04%。总体而言,海外美国经济韧性持续凸显,驱动美元走强,美债收益率不断走高,欧洲、日本、韩国等发达经济韧性略弱,海外受美国消费的支撑,海外消费未出现快速滑坡,表现为温和回落态势;国内弱复苏延续,8、9月经济数据边际回暖,但基础仍不牢靠,尤其地产数据延续下行趋势,基建投资韧性延续,但亦无太大的边际亮点,汽车、家电消费表现较强,整个锌终端的拖累项仍在地产。

近期逆周期调节政策推出较多,尤其地产政策密集推出,不过对于落地后的长期效果市场仍有所疑虑。供给端,据smm统计,8月国内精炼锌产出为52.65万吨,受预期外检修影响,产量不及预期,随着检修结束,预计9月份产量能够重回55万吨以上高位。

总体而言,前期的低位锌价使得一些高成本矿山相继出现减停产,海外经济的韧性及国内的政策预期使得锌过剩预期有所削弱,锌现货阶段性紧缺放大了这种情绪,不过长远来看,需求增速仍是落后于供给的,过剩趋势较难逆转,将明显限制锌价上方空间。节后重点关注旺季消费的实际兑现情况。

产业基本面-供给端

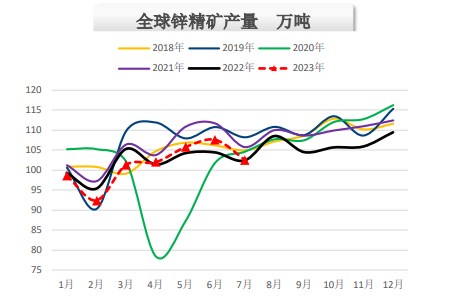

2.1 锌精矿产量

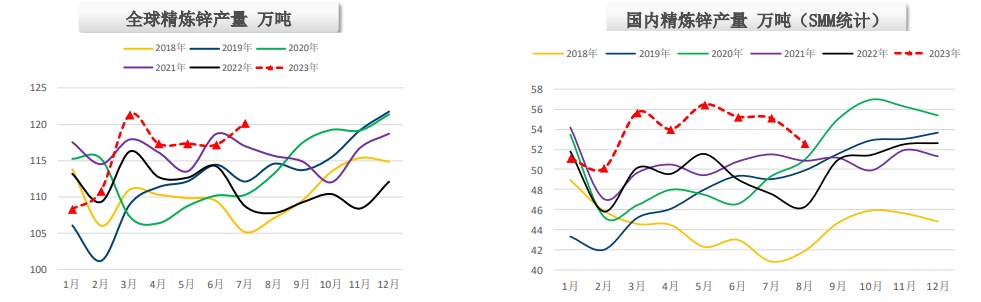

据ILZSG,2023年7月全球锌精矿产量为102.45万吨,同比增加0.06%,2023年前7个月全球锌矿产量温和上升。

2.2 锌精矿进口量及加工费

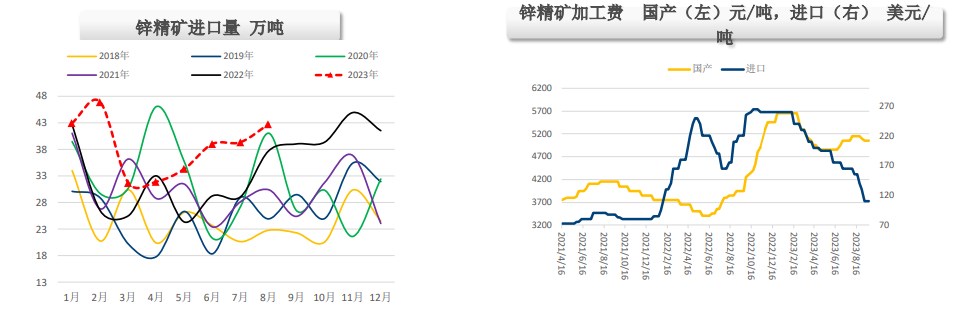

国内1-8月累计进口锌精矿309.4万实物吨,同比增加24.77%。 4月中后,进口矿进口窗口再次打开。

截止9月22日,根据SMM,进口矿加工费报110美元/吨,国产矿加工费报5050元/吨,国内炼厂检修结束,原料需求边际增加

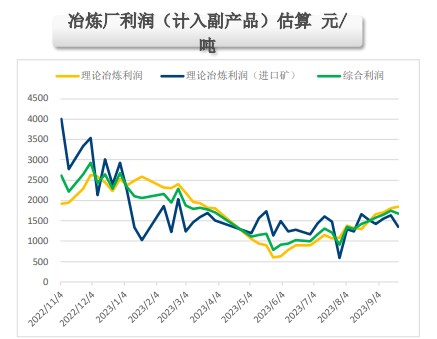

2.4 冶炼厂利润估算

锌价上涨,硫酸价格小幅上涨,炼厂利润尚可。

2.3 精炼锌产量

据ILZSG,2023年7月,全球精炼锌产出120.14万吨,同比增加10.47%.

2023年8月SMM中国精炼锌产量为52.65万吨,受预期外检修影响,产量不及预期,随着检修结束,预计9月份产量能够重回 55万吨以上。

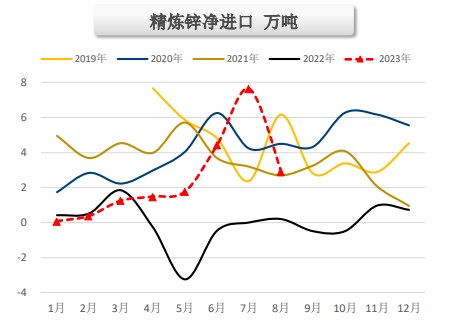

2.5 精炼锌进口利润与进口量

2023年1-8月,中国累计净进口精炼锌19.92万吨,同比大幅增加。

沪伦比走高,进口亏损已明显缩窄,现货市场上出现便宜的进口锌锭。

产业基本面-消费端

3.2 精炼锌初端消费

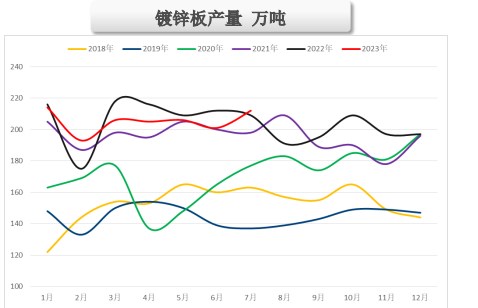

7月国内镀锌板产量为212万吨,同比增加1.44%。

3.3 精炼锌终端消费

2023年1-8月基建投资完成额累计同比增加8.96%,基建维持于高位。8月后专项债发行加快,为后续基建提供支撑。

8月房地产仍未有企稳迹象,前端各指标仍在下行趋势中。

3.3 精炼锌终端消费

2023年8月国内汽车产量257.52万辆,同比增加7.5%。

高竣工增速及低基数之下,家电表现出不错的韧性。

其他指标

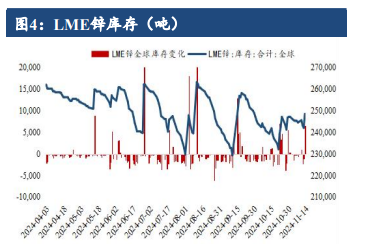

4.1库存

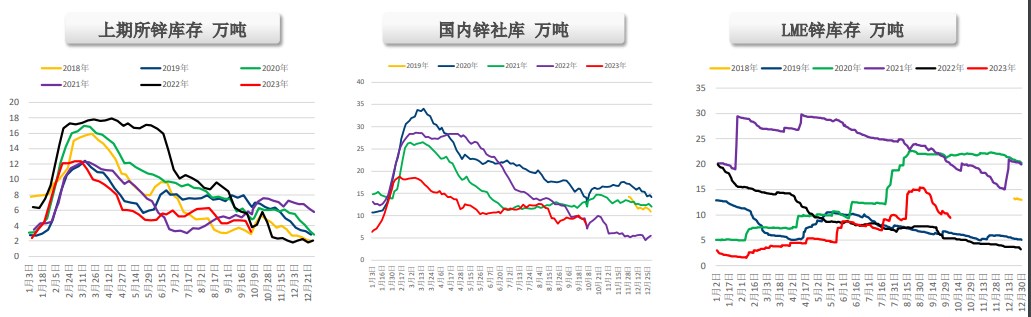

节前备库,国内库存持续走低。

4.2现货升贴水

截止9月28日,上海物贸锌现货升水125元/吨

截止10月6日,锌LME0-3升贴水报贴水27.25美元/吨

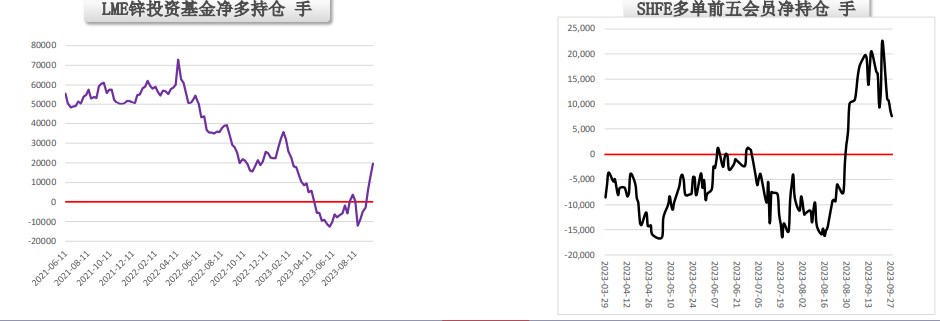

4.3交易所持仓

截止9月29日,LME锌投资基金净持仓为19478手多单。

截止9月28日,SHFE锌多单前五会员共持有净多单7531手。