螺纹钢宏观预期再度转强 铁矿基本面有所转弱

行情复盘

12月26日,螺纹钢期货主力合约收涨0.65%至4023.0元。

持仓量变化

12月26日收盘,螺纹钢期货持仓量:+64656手至1460390手。

现货市场

杭州螺纹钢 HRB400E 20mm 汇总价收于 4040 元/吨(+10),上海热卷 4.75mm 汇总价 4080 元/吨(+0),唐山钢坯 Q235 汇总价 3680 元/吨(+20)。

后市展望

近期银行降息,宏观预期再度转强。产业上,年末钢厂检修逐渐增多,钢材偏向冬储定价,预计震荡走势。

研报正文

内容提要

钢材:现货报价,杭州螺纹钢 HRB400E 20mm 汇总价收于 4040 元/吨(+10),上海热卷 4.75mm 汇总价 4080 元/吨(+0),唐山钢坯 Q235 汇总价 3680 元/吨(+20)。

上周商业银行调降存款利率,宏观预期再度转强。

需求端,本周螺纹表需继续回落,随着天气转冷,建筑材需求会加速下降,而热卷表需仍有韧性地增加;供给端出现一定回升,但年末钢厂检修逐渐增多,铁水产量持续下降。库存端,螺纹库存加速累积,热卷则继续下降,整体热卷基本面明显强于螺纹。

总结来看,近期银行降息,宏观预期再度转强。产业上,年末钢厂检修逐渐增多,钢材偏向冬储定价,预计震荡走势。

铁矿:现货报价,普式 62%价格指数 141.45 美元/ 吨(+1.45),日照港超特粉 915 元/吨(+6),PB 粉 1028 元 /吨(+6)。

年末海外矿山发运冲量,本周铁矿石发运到达年内高峰,据钢联数据,全球铁矿石发运总量 3529.9 万吨,环比增加 234.1 万吨,澳洲巴西铁矿发运总量 2881.2 万吨,环比增加 193.8 万吨。中国 47 港到港总量 2191.7 万吨,环比减少 423.8 万吨;45 港到港总量 2059.8 万吨,环比减少 523.6 万吨。

年末钢厂检修逐渐增多,钢联口径 247 家钢企日均铁水产量 226.64 万吨,环比降 0.22 万吨,进口矿日耗 276.59 万吨,环比降 1.1 万吨。

因北方天气因素,铁矿运输受阻,疏港量下降,库存增加。全国 45 个港口进口铁矿库存为 11886.76 万吨,环比增 301.57 万吨,日均疏港 254.95 万吨,环比降 51.39 万吨。

总结来看,近期铁矿发运大幅增加,而铁水产量进一步下降,铁矿基本面有所转弱,预计螺矿比会有所扩张。

一、市场资讯

1. 据不完全统计,2023 年国内钢铁产能置换涉及新建炼钢产能 3810.7 万吨,新建炼铁产能 3743.38 万吨;涉及淘汰炼钢产能超 5020.14 万吨,淘汰炼铁产能 4979.83 万吨。

2. 据调研,2023 年 50 家江苏省建筑钢材内贸易企业年销售量合计 1388.5 万吨,年钢厂协议量 973.4 万吨。协议量基本与上一年持平,但是销售量较上一年下降 30%左右。对于 2024 年协议量签订,有近 40%的代理商选择增加协议量。而去年的调研显示,对于 2023 年协议量超过 90%的选择维持上一年水平或者减量。因此我们认为大部分贸易商对明年钢材市场仍有一定期望。对于今年的冬储意向,52.3%的贸易商选择进行冬储,市场信心相对乐观。

3. 12 月 26 日,全国主港铁矿石成交 107.00 万吨,环比增 25.9%;237 家主流贸易商建筑钢材成交 14.38 万吨,环比增 5.1%。

4. 本月日照港和青岛港焦炭日均集港量约 1.6 万吨,环比上月减少了 1.1 万吨/天,下游需求表现冷清,贸易投机驱动力不强,贸易集港情绪较为低迷。

5. 京津冀部分地区环保限产,总体看对焊管企业影响相对较大,焊管产量日均减少约 2.4 万吨,镀锌管产量日均减少约 2 万吨,京津冀管厂产能利用率由 72.8%降至 58.24%。

6. 12 月 26 日,Mysteel 统计中国 45 港进口铁矿石库存总量 11894.83 万吨,环比上周一增加 207 万吨,47 港库存总量 12482.83 万吨,环比增加 171 万吨。

7. 金虹钢铁计划于 12 月 25 日-1 月 9 日起全厂检修,为期 16 天,预计影响产量 4 万吨左右。

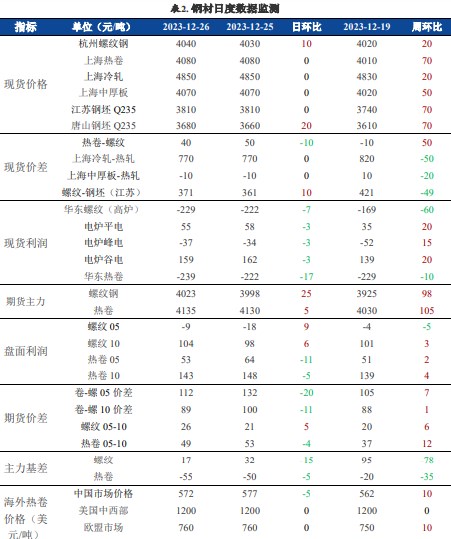

二、铁矿&钢材市场日度监测