铅市原料端持续偏紧 锌价基本面支撑较弱

行情复盘

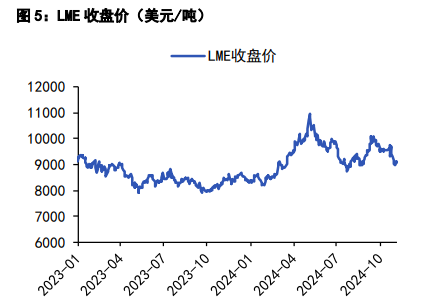

4月9日,沪锌期货主力合约收涨0.69%至21840.0元。

资金流向

4月9日收盘,沪锌期货资金整体流入2865.49万元。

现货市场

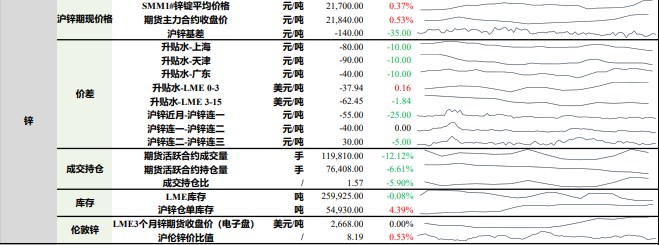

上一交易日SMM1#锌锭平均价较前日上涨0.37%,沪锌主力合约收涨0.53%。上海地区锌锭升水较前日下跌10元/吨至-80元/吨;天津地区锌锭升水较前日下跌10元/吨至-90元/吨;广东地区锌锭升水较前日下跌10元/吨至-40元/吨。

后市展望

在外盘带动下,沪锌节后跳空高开,从当前基本面来看,国内部分炼厂尚存检修,供给端略有收紧,但终端消费表现一般,基本面对锌价支撑较弱,宏观上美联储降息预期减弱亦在上方形成压制,预计锌价补涨后回调概率较大,不建议高位追多。

研报正文

资讯

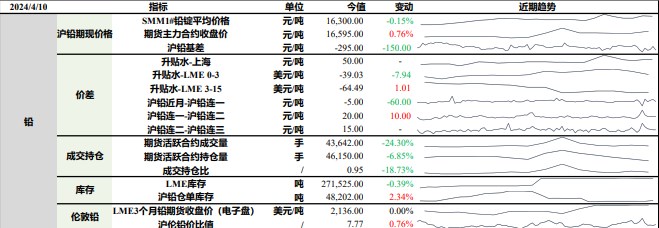

1.4 月9日LME铅库存减少1075吨,全部来自新加坡仓库,截至4月9日,LME铅库存总计271525吨。

2. 一季度,白银有色集团股份有限公司锚定全年生产经营任务目标,铆足干劲跑好开局“第一棒”,铜铅锌产品产量同比增长 10.41%,工业总产值同比增长14.83%,顺利实现首季生产经营“开门红”。

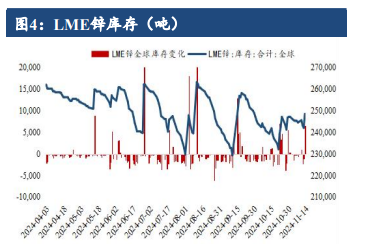

锌

1.4 月9日LME锌库存下降200吨,降幅源自新加坡和巴生两地仓库,其中新加坡仓库去库175吨,巴生仓库去库25吨,截至4月9日, LME锌库存总计259925吨。

投资策略

铅

上一交易日SMM1#铅锭平均价格较前日下跌0.15%,沪铅主力合约较前日上涨0.76%。

近期铅价内强外弱,铅精矿进口盈利小幅扭亏为盈,但盈利较小且进口窗口不稳定,矿端依旧维持偏紧格局;4月原生铅检修与复产并存,主要检修集中在河南地区,且为大型炼厂,粗铅系统检修时间在15-40天不等,电解铅产线影响有限,湖南地区则集中复产,带来超万吨增量,综合来看,预计4月电解铅产量小幅提升;

消费淡季废电瓶回收困难,再生铅利润或将收缩,部分再生铅炼厂因原料等问题预计4月下旬检修,部分炼厂有减产意愿,但3月中旬再生铅炼厂集中复产较多,4月产量正常爬升,增减相抵后,预计再生铅产量提升3.25万吨左右;

下游来看,蓄电池更换市场需求不旺,部分地区经销商表示电池销量变化不大,库存约在一个月左右,清明期间部分蓄电池企业放假2-3天,后续需持续关注下游铅蓄电池企业减停产情况。

整体来看,铅市原料端持续偏紧,随着再生铅原料库存的消耗,后续废电瓶价格或将上调,铅价下方支撑增强,清明假期下游放假多于上游,铅锭库存累积,市场成交不佳,本周为2404合约交割前最后一周,关注交割移仓带来的库存累积,短期来看铅价区间震荡为主。

锌

上一交易日SMM1#锌锭平均价较前日上涨0.37%,沪锌主力合约收涨0.53%。上海地区锌锭升水较前日下跌10元/吨至-80元/吨;天津地区锌锭升水较前日下跌10元/吨至-90元/吨;广东地区锌锭升水较前日下跌10元/吨至-40元/吨。

原料端来看,海外矿山减产,国内锌精矿暂未完全复产,矿端延续偏紧格局,短期难有较大缓解,随着加工费不断压缩,部分炼厂处于利润倒挂状态,4月甘肃、新疆地区炼厂常规检修,加之河南、陕西、云南、内蒙等地区部分炼厂因原料和利润等原因减产带来一定减量,湖南、四川、陕西、安徽等地区炼厂复产弥补部分产量减量,增减相抵后,预计供给有所收缩;

下游消费来看,受黑色价格及终端市场恢复不及预期拖累,镀锌订单不佳,市场“买涨不买跌”情绪较重,影响镀锌企业开工;清明假期期间,部分下游企业放假,对锌锭需求有所减弱。

整体来看,在外盘带动下,沪锌节后跳空高开,从当前基本面来看,国内部分炼厂尚存检修,供给端略有收紧,但终端消费表现一般,基本面对锌价支撑较弱,宏观上美联储降息预期减弱亦在上方形成压制,预计锌价补涨后回调概率较大,不建议高位追多。