贵金属整体短期受降息预期和地缘风险提振 白银预期偏强运行

行情复盘

5月20日,沪银期货主力合约收涨8.00%至8211.0元.

操作建议

建议投资者以逢低偏多思路为主,注意止盈止损。

背景分析

贵金属期价整体短期受降息预期和地缘风险提振,白银受内需偏强预期提振,预期偏强运行。

后市展望

建议投资者以逢低偏多思路为主,注意止盈止损。

研报正文

【贵金属】

一、行情回顾

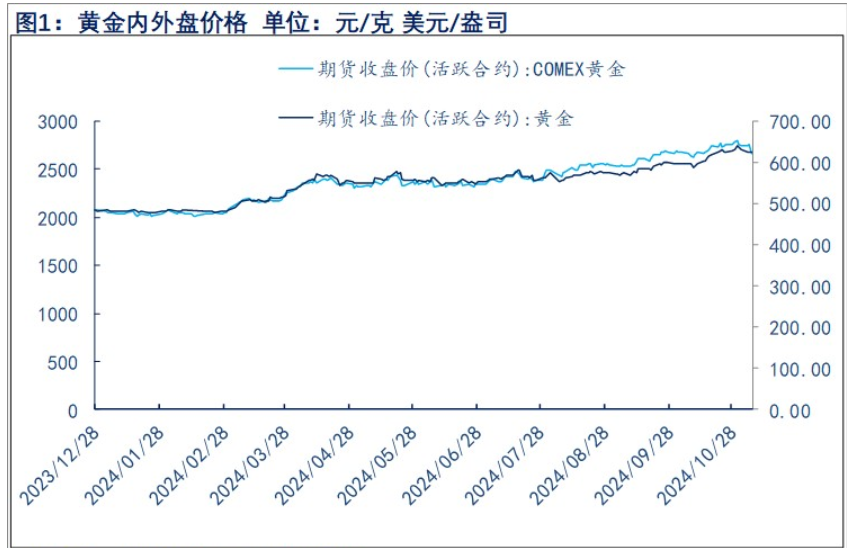

隔夜国际贵金属期货在创历史新高后涨幅稍缓,COMEX黄金期货收涨0.43%,报2430.3美元/盎司;COMEX白银期货收涨0.88%,报32.055美元/盎司。

隔夜上期所沪金主力合约收涨0.8%,报579.12元/克;上期所沪银主力合约收涨7.71%,报8539元/千克。

二、基本面数据

上一交易日上期所黄金库存7332千克,较前一交易日+24千克;上期所白银库存752.9吨,较前一交易日-8.3吨。

上一交易日COMEX黄金库存1749.13万金衡盎司,较前一交易日+3.17万金衡盎司;COMEX白银库存29838.58万金衡盎司,较前一交易日+38.52万金衡盎司。

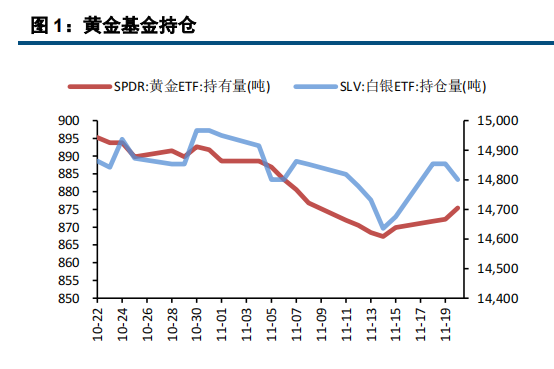

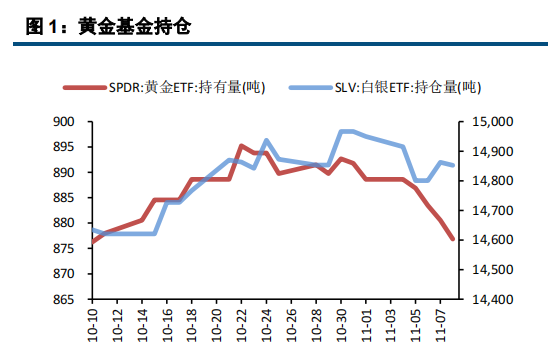

上一交易日SPDR黄金ETF持仓838.5吨,较前一交易日持平;SLV白银ETF持仓13132.8吨,较前一交易日+118吨。

5月14日当周,COMEX黄金非商业净多头持仓为204496张,较此前一周+4929张;COMEX白银非商业净多头持仓为59461张,较此前一周+5809张。

隔夜美债收益率小幅收高、美元指数小幅反弹;美国10年期基准国债收益率涨2.15个基点,报4.4414%;两年期美债收益率涨1.90个基点,报4.8436%。隔夜ICE美元指数涨0.16%,报104.617点。

隔夜美股道指在新高小幅盘整,纳指创历史新高。标普500指数收涨4.86点,涨幅0.09%,报5308.13点,逼平收盘历史最高位;道琼斯工业平均指数收跌196.82点,跌幅0.49%,报39806.77点;纳斯达克综合指数收涨108.91点,涨幅0.65%,报16794.87点,突破5月15日所创收盘历史最高位;纳斯达克科技市值加权指数收涨1.21%,报1576.3177点,再创收盘历史新高。

隔夜标普500恐慌指数VIX收跌1.33%,报12.15。

三、综合分析

隔夜美联储票委和理事继续就货币政策发表观点,总体口径偏谨慎,但均与其个人之前偏鸽派或偏鹰派的一贯论调保持一致。美联储副主席杰斐逊认为当前的货币政策具有限制性,他拒绝透露是否预计今年将开始降息,并称将仔细评估未来出炉的经济数据、前景和风险平衡。美联储监管副主席巴尔强调了美联储的总体信息,即在确定通胀将重回2%的目标之前,将搁置市场高度期待的降息。克利夫兰联储总裁梅斯特表示,她仍认为今年通胀会下降,尽管下降速度比她预期的要慢。但她称,第一季度通胀缺乏进展,加上经济强于预期,这意味着她不再认为今年有可能降息三次。美国亚特兰大联储总裁博斯蒂克表示,美联储还需要一段时间才能确信通胀率正在重返央行2%的目标。

近期白银涨势迅猛,主要一方面受中国内需刺激政策预期影响,市场提前大幅预期白银的工业需求上升,即使目前数据还未反映此项趋势;二是贵金属期价整体在美联储降息预期下的宏观背景。5月以来上期所白银库存快速下行,截至5月20日交易结束月度已累计减少83.54吨;隔夜SLV白银ETF持仓大幅上涨118吨,均反映目前投机资金对白银期价持续上行压注趋势愈演愈烈。贵金属期价或整体一改惯常的由黄金领涨,白银补涨的特性,本轮或由白银领涨,黄金补涨。

基本面方面,4月以来美国制造业经济数据持续降温趋势,非农就业在今年前几个月连续超预期的背景下意外放缓,通胀虽然距美联储2%的政策目标仍有距离但消费者价格指数环比增速首次降温,美联储及鲍威尔持续保持偏鸽派态度,本年度择机降息一至两次已是大概率事件。截至最新芝商所利率期货显示市场预期美联储本年度将降息两次,分别在9月和12月,其中9月开始第一次降息的概率为74.8%。地缘政治方面,近期市场再次聚焦伊朗国内局势及后续对以色列和哈马斯的停火谈判及加沙战争局势的影响。地缘风险或成为6月及7月美联储货币会议之前及之间驱动贵金属期价的最重要的边际因素之一。预计未来2个月加沙难以平静,或给贵金属期价带来支撑。贵金属期价短期受降息预期和地缘政治双重提振,预计震荡偏强,后续焦点仍为“中东局势”、“降息落地”及“美国大选”。

综上,从基本面来看,贵金属期价整体短期受降息预期和地缘风险提振,白银受内需偏强预期提振,预期偏强运行。建议投资者以逢低偏多思路为主,注意止盈止损。