沪金和沪银逻辑短期分化 沪铜短期上行乏力

行情复盘

5月29日,沪铜期货主力合约收涨0.85%至85470.0元。

资金流向

5月29日收盘,沪铜期货资金整体流入3.97亿元。

背景分析

高铜价负反馈效应下显现,临近月底,企业进入月底结算,采购和开工动力下滑,SMM电解铜制杆周度开工率64.46%,环比减少5.2%。

后市展望

美联储频繁放鹰,美元反弹,短期铜上行乏力,操作上建议多单逢高止盈。

研报正文

【行情回顾】

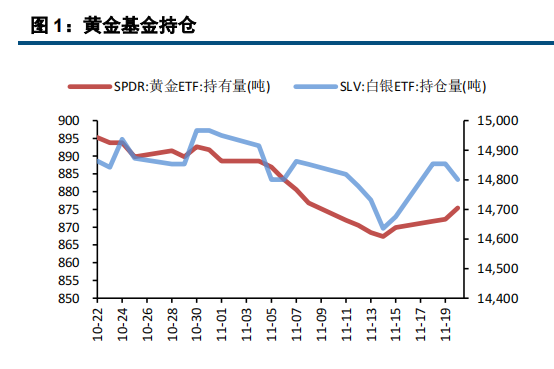

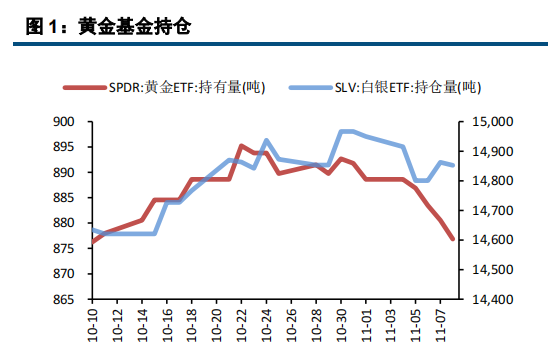

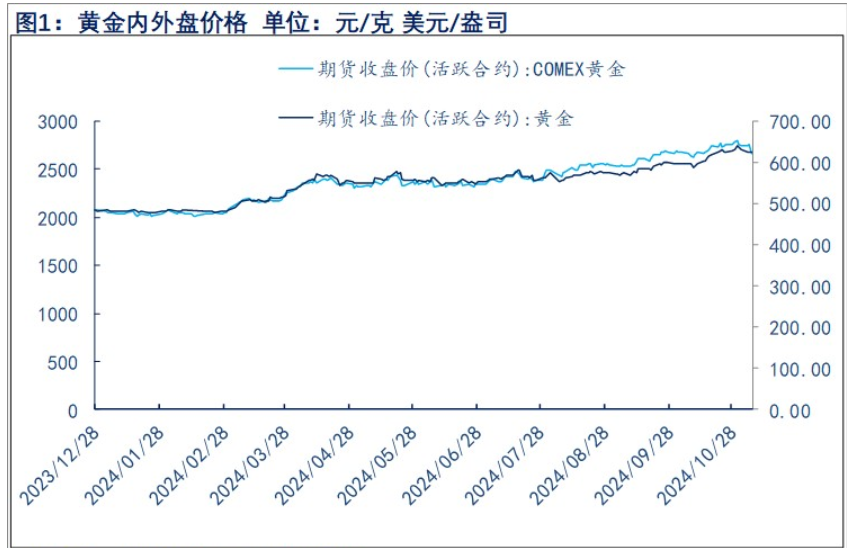

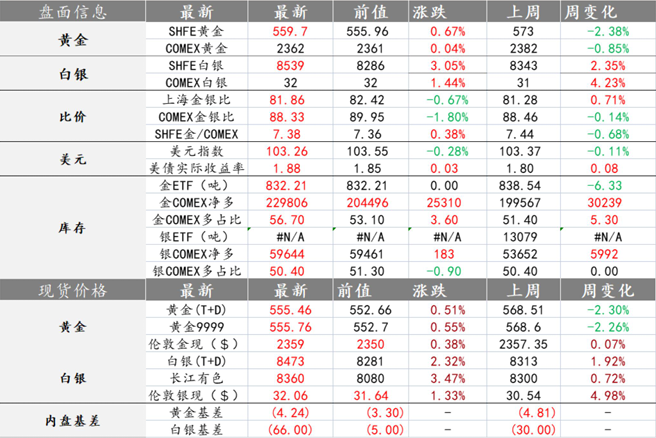

地缘停火再次启动,高通胀继续打压降息预期,黄金调整。但是国内减排活动或对白银有间接影响,白银积极。

【基本逻辑】

①澳大利亚4月份的年通胀率升至3.6%,创五个月新高,高于经济学家预期的3.4%。德国5月调和CPI同比上涨2.8%,高于经济学家预期的2.7%,也较4月的2.4%有所攀升。②以色列方面通过斡旋方向哈马斯提交了一份新的协议草案,内容包括以色列准备在协议的第一阶段完成时讨论长期停火。③长期看,央行购金、美国财政赤字率高企、通胀保值国债收益率和美元走低、地缘不确定性等七大因素有望支撑金价。

【策略推荐】

技术表现来看,黄金短期盘面支撑540,短期或继续调整。白银缺口支撑明显,下一目标或在前高。中长期仍然看多。

【重点关注】

地缘和美国数据。

【沪铜】

【行情回顾】

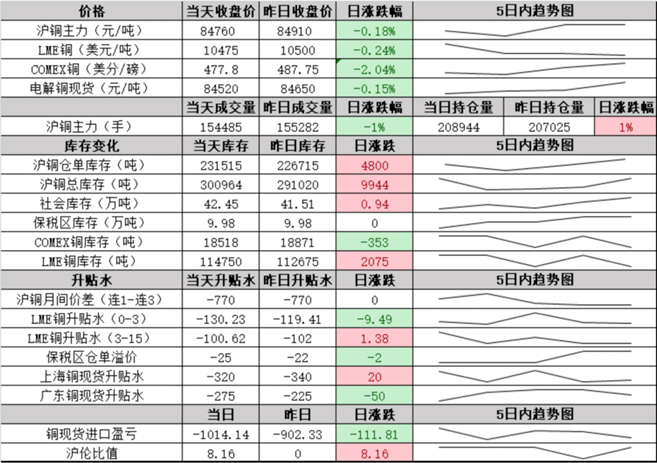

伦铜主力合约跌0.24%至10475美元/吨,沪铜主力合约跌0.18%报收84760元/吨。

【产业逻辑】

英美资源拒绝必和必拓第三次提出的逾490亿美元的收购要约,铜精矿供应担忧持续,进口铜精矿指数最新小幅收敛至-0.65美元/吨。冶炼厂铜精矿现货亏损达到2136元/吨,预计5月国内电解铜产量为97.71万吨,环比下降0.8万吨。SMM全国主流地区铜库存增至42.45万吨,再度刷新年内新高。需求方面,高铜价负反馈效应下显现,临近月底,企业进入月底结算,采购和开工动力下滑,SMM电解铜制杆周度开工率64.46%,环比减少5.2%。

【策略推荐】

美联储频繁放鹰,美元反弹,短期铜上行乏力,操作上建议多单逢高止盈。中长期维持回调逢低试多策略。短期沪铜关注区间【83000,88000】元/吨,伦铜关注【10000,11000】美元/吨。关注国内5月制造业PMI、美国4月核心PCE等重磅数据。