碳酸锂宏观面偏弱 价格维持低位震荡区间

行情复盘

6月14日,碳酸锂期货主力合约收跌1.02%至96900.0元。

持仓量变化

6月14日收盘,碳酸锂期货持仓量:-5014手至126620手。

背景分析

需求端,当前在风电、光伏装机量持续增长与 5G 基站建设加快的背景下,储能锂电池需求快速增长。2023 年我国储能锂电池出货量达 206GWh,同比增长 59%,有机构预测,2024 年我国储能电池出货量有望达 257GWh,继续快速增长。

后市展望

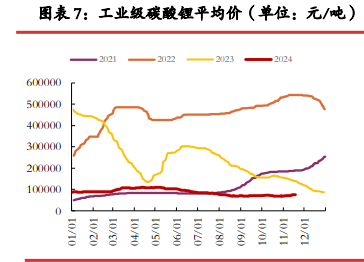

技术面区间震荡。盘面看,春节后碳酸锂供给端受到利多因素的影响,期现价格反弹,最高反弹到 125000,随着供给端的恢复,价格受到压力后回落,3月初开始在 100000--125000 区间震荡,整体看还处于低位震荡区间。

研报正文

一、碳酸锂期货合约本周走势及成交情况

1、本周碳酸锂弱势震荡

2、碳酸锂本周成交情况

6 月 11--6 月 14 日,碳酸锂指数总成交量 66.7 万手,较上周减少2.1 万手,总持仓量 29.4 万手,较上周减仓 0.2 万手,本周碳酸锂主力弱势震荡,主力合约收盘价 96900,与上周收盘价下跌 3.15%。

二、影响因素分析

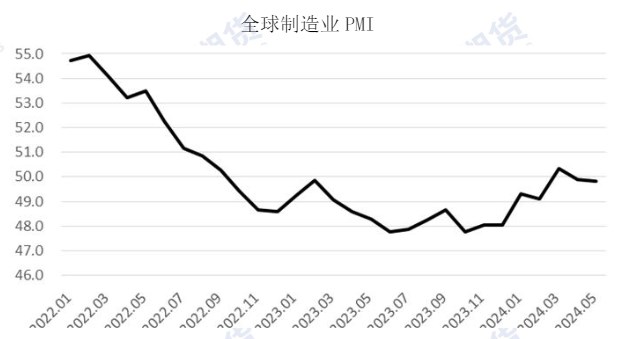

1、5 月份全球制造业 PMI 为 49.8%,恢复力度有所减弱

据中国物流与采购联合会发布,2024 年 5 月份全球制造业PMI 为49.8%,较上月微幅下降 0.1 个百分点,连续 2 个月略低于 50%。

分区域看,同上月相比,亚洲制造业 PMI 有所下降,但仍连续3 个月保持在51%以上;欧洲制造业 PMI 有所上升,指数仍在 50%以下;美洲和非洲制造业PMI均有不同程度下降,指数均在 50%以下。

综合指数变化,5 月份全球制造业延续温和复苏趋势,亚洲制造业运行平稳,欧洲制造业恢复力度有所提升,美洲和非洲制造业恢复力度有所减弱。1-5 月,全球制造业 PMI 均值为 49.7%,好于去年同期,但仍低于2019 年同期水平。

5 月份,亚洲制造业 PMI 虽较上月下降 0.4 个百分点,但仍在51.1%,连续3 个月在 51%以上。从主要国家看,中国制造业 PMI 降至50%以下;印度制造业PMI 较上月下降,但仍在 57%以上;东盟主要国家中,印度尼西亚、泰国、新加坡、菲律宾和越南制造业 PMI 均在 50%以上;日本和韩国制造业PMI 较上月有不同程度上升。

我国 5 月份 PMI 指数重回荣枯线之下,既有五一小长假因素对环比数据的影响,也表明经济回升动能仍然不足。

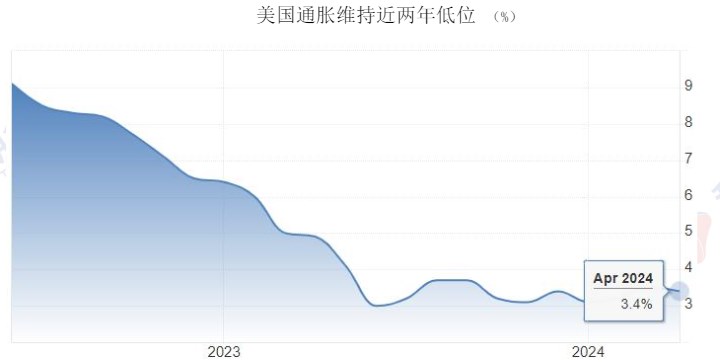

2、美国通胀意外降温,但美联储议息会议偏鹰

6 月 12 日,美国劳工统计局公布的数据显示,美国5 月CPI 同比增长3.3%,较前值和预期值 3.4%小幅下降;5 月 CPI 环比增长 0%,低于预期0.1%,也较前值明显放缓,为 2022 年 7 月以来最低水平。其中,能源仍是拖累CPI 环比上涨的最大因素。

剔除食品和能源成本后的 5 月核心 CPI 同比增长 3.4%,低于预期3.5%,也低于前值 3.6%,为三年多以来的最低水平。

美国通胀持续回落,整体和核心指标涨幅全线低于预期,对于正在寻找降息佐证的美联储官员来说是一个“惊喜”,但紧接着美联储议息会议表现偏鹰。

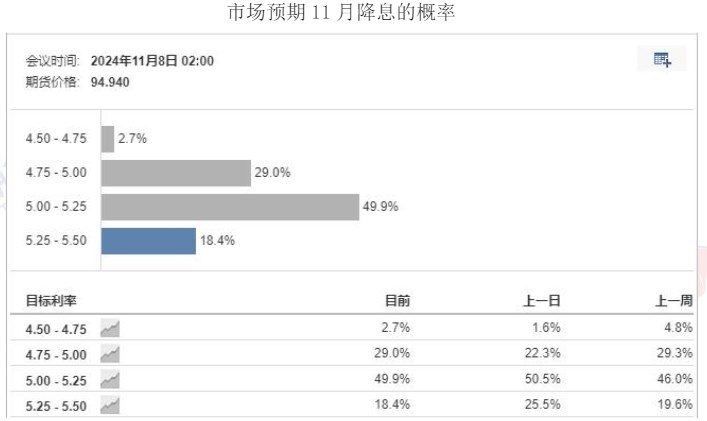

美联储在货币政策委员会 FOMC 会后宣布,联邦基金利率的目标区间依然为5.25%到 5.50%,自去年 7 月加息后,联储的这一政策利率一直保持在二十余年来高位。始于 2022 年 3 月的本轮紧缩周期内,美联储连续七次会议未加息。FOMC投票委员全票赞成本次利率决策,自 2022 年 7 月以来,连续第17 次会议全体一致决策,创 2005 年 9 月以来最长一致决策期间。

点阵图显示本次无人预计今年降息三次,而上次过半数官员预计至少三次降息,本次近八成官员预计至少降息一次,预计今年不降息人数翻倍至四人;利率预测中位值显示,美联储预计今年降息幅度较上次下调两次至一次,连续两次上调中性利率预期、半年内共上调 30 个基点。

“新美联储通讯社”称,点阵图显示今年降息一次是美联储基准预测,即使5 月 CPI 显示通胀改善,联储官员也不急于降息。

3、锂矿进口继续增加,国内产量提升

据海关总署最新数据显示,2024 年 4 月我国锂矿石进口数量为43.48 万吨,环比增加 13.33%,同比增加 21.34%。其中从澳大利亚进口25.46 万吨,环比增加 11.2%,同比减少 17.5%。自津巴布韦进口 8.88 万吨,环比增加1.5%,同比增加 347.4%。

2024 年 1-4 月我国锂矿石进口数量为 162.95 万吨,同比增加12.2%。其中从澳大利亚进口 97.98 万吨,同比减少 20.2%,从津巴布韦进口37.77 万吨,同比增加 739.1%。另外,从巴西进口 13.40 万吨,同比增加217.2%,从尼日利亚进口 6.30 万吨,同比减少 46.0%。

4、储能锂电池需求快速增长

当前在风电、光伏装机量持续增长与 5G 基站建设加快的背景下,储能锂电池需求快速增长。2023 年我国储能锂电池出货量达 206GWh,同比增长59%,有机构预测,2024 年我国储能电池出货量有望达 257GWh,继续快速增长。

三、后市行情研判

宏观面偏弱。据中国物流与采购联合会发布,2024 年5 月份全球制造业PMI为 49.8%,较上月微幅下降 0.1 个百分点,连续 2 个月略低于50%。美国通胀持续回落,整体和核心指标涨幅全线低于预期,对于正在寻找降息佐证的美联储官员来说是一个“惊喜”,但紧接着美联储议息会议表现偏鹰,“新美联储通讯社”称,点阵图显示今年降息一次是美联储基准预测,即使5 月CPI 显示通胀改善,联储官员也不急于降息。

基本面供给恢复。据海关总署最新数据显示,4 月我国锂矿石进口数量为43.48 万吨,同比增加 21.34%,1--4 月累计我国锂矿石进口数量为162.95 万吨,同比增加 12.2%,5 月国内碳酸锂产量为 6.21 万吨,市场预计6 月国内碳酸锂排产为 6.45 万吨,企业生产积极性提高。

需求端,当前在风电、光伏装机量持续增长与 5G 基站建设加快的背景下,储能锂电池需求快速增长。2023 年我国储能锂电池出货量达 206GWh,同比增长 59%,有机构预测,2024 年我国储能电池出货量有望达 257GWh,继续快速增长。

技术面区间震荡。盘面看,春节后碳酸锂供给端受到利多因素的影响,期现价格反弹,最高反弹到 125000,随着供给端的恢复,价格受到压力后回落,3月初开始在 100000--125000 区间震荡,整体看还处于低位震荡区间。

四、交易策略建议

观望