螺纹钢利好效应不强 铁矿石强劲需求给予价格支撑

行情复盘

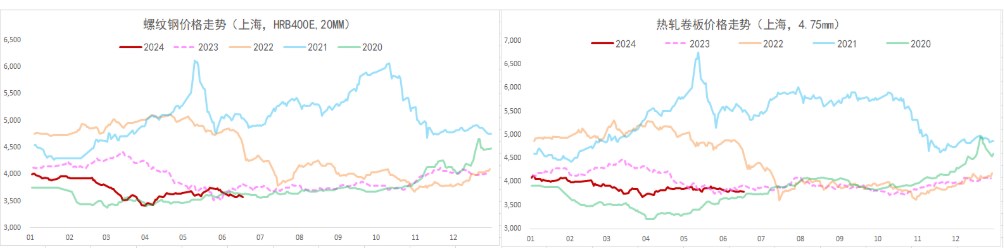

6月24日,螺纹钢期货主力合约收跌1.51%至3532.0元。

资金流向

6月24日收盘,螺纹钢期货资金整体流入1723.22万元。

背景分析

螺纹需求弱势未变,周度表需环比微增 8.66 万吨,而高频每日成交则是延续缩量,两者均显著低于去年同期水平,考虑到华东入梅以及北方高温天气,后续需求仍将走弱,淡季需求特征显现,而政策利好短期难以带来需求增量,弱势需求继续抑制钢价。

后市展望

螺纹供应弱稳运行,但淡季需求难改善,基本面延续季节性弱势,弱现实格局下钢价承压运行,相对利好还是国内政策利好预期,预期现实博弈下钢价延续震荡运行态势,重点关注钢厂生产情况。

研报正文

核心观点

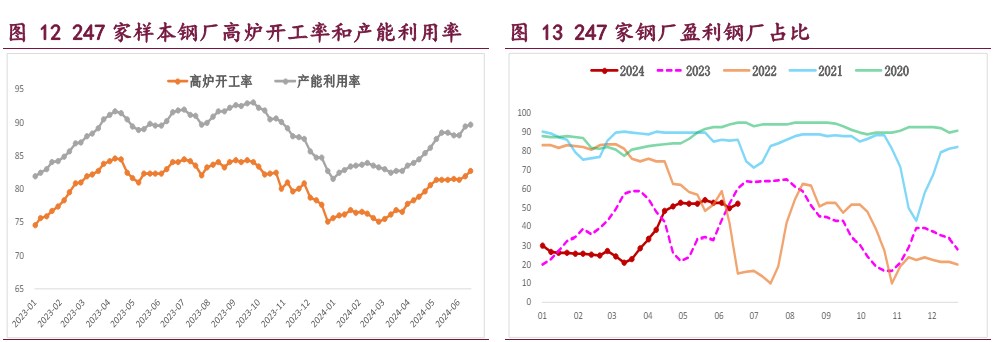

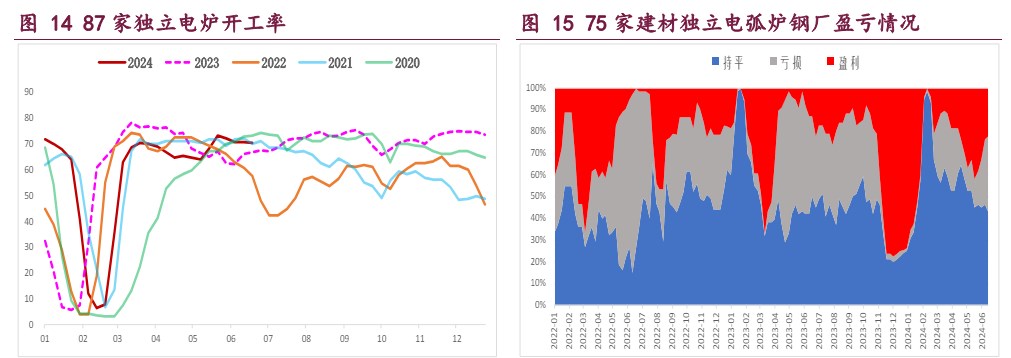

【螺纹钢】

主力期价震荡下行,录得 1.51%日跌幅,量缩仓增。现阶段,螺纹供应弱稳运行,但淡季需求难改善,基本面延续季节性弱势,弱现实格局下钢价承压运行,相对利好还是国内政策利好预期,目前产业逻辑主导下钢价延续偏弱震荡运行,重点关注钢厂生产情况。

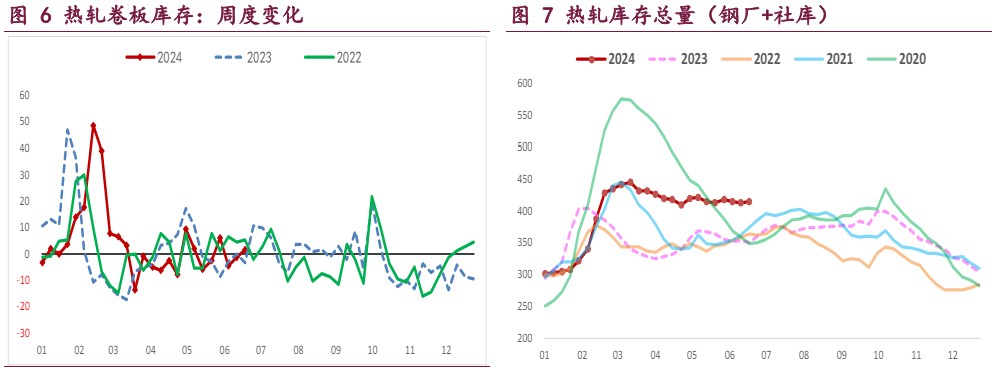

【热轧卷板】

主力期价弱势震荡,录得 1.11%日跌幅,量缩仓增。目前来看,热卷供需两端迎来变化,两者均高位回落,基本面变化不大,价格相对偏强运行,但热卷需求存隐忧,一旦走弱则高供应下供需矛盾将凸显,届时价格易承压下行,重点跟踪需求变化情况。

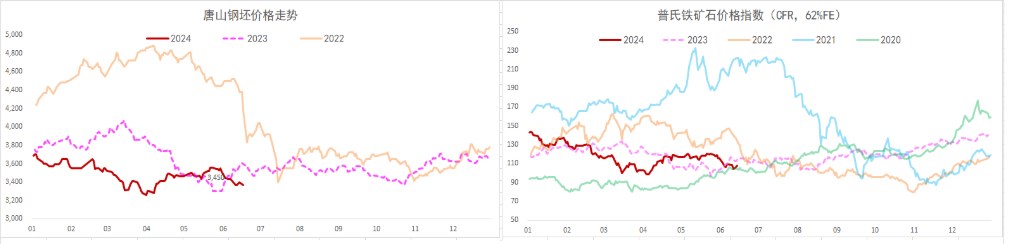

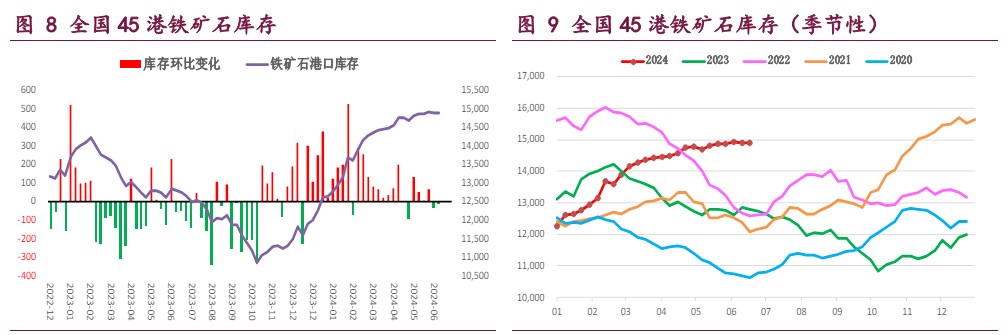

【铁矿石】

主力期价弱势下行,录得 3.11%日跌幅,量缩仓增。现阶段,矿石需求改善给予矿价支撑,但淡季钢市难以承接持续提产,利好效应不强,相反矿石供应维持高位,矿市基本面暂未实质性好转,矿价仍将承压,相对利好的是估值中性偏低且人民币贬值,下行空间受限,多空因素博弈下矿价延续震荡偏弱运行态势,重点关注成材表现情况。

一 产业动态

(1)财政部:1-5 月全国国有企业营业总收入增长 3.1%,利润总额增长 2.3%

财政部公布 2024 年 1-5 月全国国有及国有控股企业经济运行情况。1-5 月,全国国有及国有控股企业营业总收入增长 3.1%,利润总额增长 2.3%。1-5 月,全国国有及国有控股企业①(以下称国有企业)营业总收入增长 3.1%,利润总额增长 2.3%。一、营业总收入。1-5 月,国有企业营业总收入 328465.1 亿元,同比 ②增长 3.1%。二、利润总额。1-5 月,国有企业利润总额 17064.3 亿元,同比增长 2.3%。三、应交税费。1-5 月,国有企业应交税费 24959.9 亿元,同比增长 1.5%。四、资产负债率。5 月末,国有企业资产负债率 64.9%,上升 0.2 个百分点。

(2)85 艘!订单大跌船价齐涨!最新全球造船业月报出炉

根据克拉克森最新数据统计(截至 2024 年 6 月 8 日),2024 年 5 月份全球新签订单 85 艘,共计 2,025,653CGT。与 2024 年 4 月份全球新签订单 227 艘,共计 6,467,975CGT 相比较,数量环比减少 142 艘,修正总吨环比下降 68.68%。与 2023 年 5 月份全球新签订单 176 艘,共计 3,724,668CGT 相比较,数量同比减少 91 艘,修正总吨同比下降 45.62%。

(3)巴克莱:上调中国 2024 年 GDP 增速预期至 5%

巴克莱研究团队 6 月 24 日发布了关于亚洲新兴市场的季度报告。巴克莱预计亚洲新兴市场 2024 年整体 GDP 增长将达 5.2%,较其 3 月发布的季度报告中 4.8% 的预测上调了 0.4 个百分点。这也意味着今年经济增速与 2023 年 5.3%的水平相当,并没有放缓。“鉴于中国经济规模庞大,其经济增长往往对整个区域总增长有重要影响,因此此次上调很大程度上是基于我们对中国 2024 年 GDP 增长预测的调整。巴克莱将 2024 年中国 GDP 增长从此前的 4.4%上调为 5%,主要支撑因素是中国强于预期的一季度 GDP 数据。”巴克莱研究团队表示。

二 现货市场

三 期货市场

四 相关图表

五 后市研判

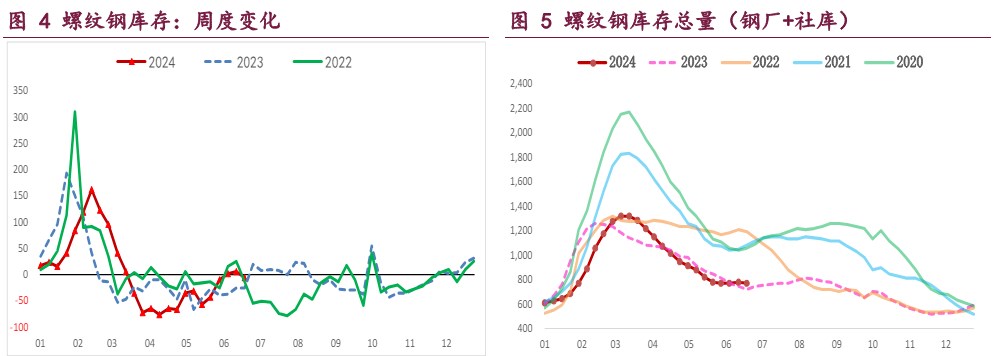

螺纹钢:供需格局变化不大,建筑钢厂生产弱稳,周产量环比降 1.88 万吨,供应延续收缩态势但整体降幅不大,且品种吨钢利润尚可,产量下降空间有限,利好效应不强。

与此同时,螺纹需求弱势未变,周度表需环比微增 8.66 万吨,而高频每日成交则是延续缩量,两者均显著低于去年同期水平,考虑到华东入梅以及北方高温天气,后续需求仍将走弱,淡季需求特征显现,而政策利好短期难以带来需求增量,弱势需求继续抑制钢价。

目前来看,螺纹供应弱稳运行,但淡季需求难改善,基本面延续季节性弱势,弱现实格局下钢价承压运行,相对利好还是国内政策利好预期,预期现实博弈下钢价延续震荡运行态势,重点关注钢厂生产情况。

热轧卷板:供需两端均有所走弱,钢厂减产使得热卷产量高位回落,周环比降 6.93 万吨,但依旧处于年内高位,且库存去化有限,供应压力仍未缓解。

与此同时,热卷需求同样走弱,周度表需环比降 7.93 万吨,延续相对高位,韧性尚可,但后续隐忧并未消退,其主要下游冷轧基本面变化不大,高供应、高库存局面下冷热价差持续收缩,仍易拖累热卷需求,相对利好则是出口需求表现较好,但多因内需低迷倒逼钢厂加大出口。

总之,热卷供需两端迎来变化,两者均高位回落,基本面变化不大,价格相对偏强运行,但热卷需求存隐忧,一旦走弱则高供应下供需矛盾将凸显,届时价格易承压下行,重点跟踪需求变化情况。

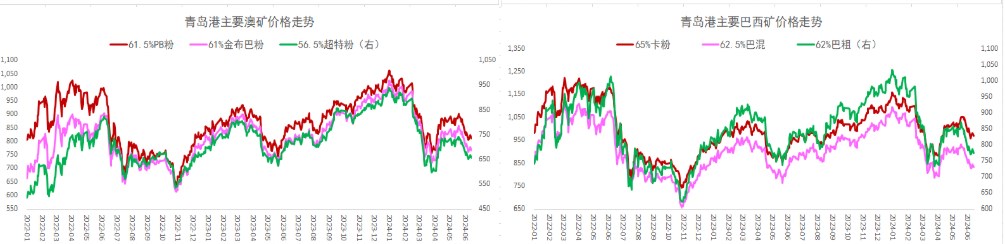

铁矿石:供需两端迎来变化,淡季钢厂生产积极,上周样本钢厂日均铁水产量和进口矿日耗环比继续增加,双双刷新单周新高,强劲需求给予矿价支撑,但钢市已步入淡季,品种利润在收缩,叠加粗钢调控政策抑制,需求增量空间有限,利好效应不强。

与此同时,国内港口矿石到货有所回落,但海外矿商发运则是大幅增加,同样创下年内单周新高,多因财年末矿商冲量所致,按船期推算国内港口到货量将重回高位,相应的国内矿山生产平稳,整体也维持高位,内外矿石供应依旧积极。

目前来看,矿石需求改善给予矿价支撑,但淡季钢市难以承接持续提产,利好效应不强,相反矿石供应维持高位,矿市基本面暂未实质性好转,矿价仍将承压,相对利好的是估值中性偏低且人民币贬值,下行空间受限,多空因素博弈下矿价延续震荡偏弱运行态势,重点关注成材表现情况。