橡胶供应基本不变 价格或维持高位震荡

行情复盘

8月16日,橡胶期货主力合约收涨0.85%至16060.0元。

持仓量变化

8月16日收盘,橡胶期货持仓量:+8190手至153929手。

期货市场

截至周五收盘,天然橡胶主力合约收盘价 16060 元/吨,较上周五收盘价上涨 0.85%。

后市展望

保税区及一般贸易库存延续去库,综合来看,供应基本不变,下游需求相对稳定,预计下周胶价维持高位震荡。

研报正文

一、本周行情回顾

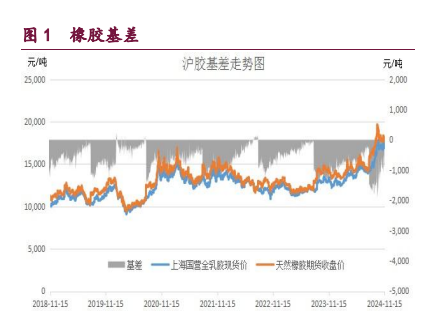

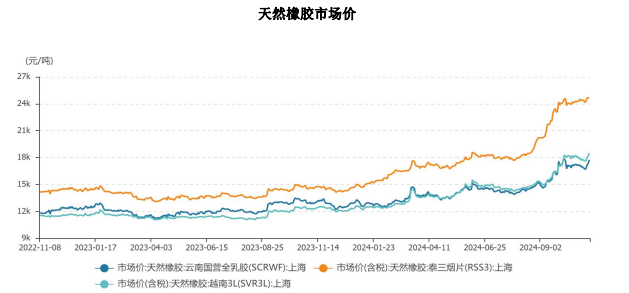

本周天胶主力合约继续上涨。供应端无明显变化,下游全钢胎开工率表现偏弱,需求端难有明显改善,保税区及一般贸易库存延续去库,中国7 月CPI 环比由降转涨,同比涨幅扩大,胶价震荡上行。截至本周五收盘,天然橡胶主力合约收盘价 16060 元/吨,较上周五收盘价上涨 0.85%。

8 月 16 日,生意社天然橡胶基准价为 14352.00 元/吨,与本月初(13949.00元/吨)相比,上涨了 2.89%。

二、供应端变化不大,库存延续去库

由于泰混自马来出口至中国海关通关不畅,导致上周起青岛港口仓库部分货源滞港,整体入库率环比下滑,青岛仓库现货库存再次呈现去库状态,保税及一般贸易库均下降。截至 2024 年 8 月 11 日,青岛地区天胶保税和一般贸易合计库存量 47.23 万吨,环比上期减少 0.32 万吨,降幅 0.67%。保税区库存6.13 万吨,降辐 0.74%;一般贸易库存 41.1 万吨,降幅 0.66%。

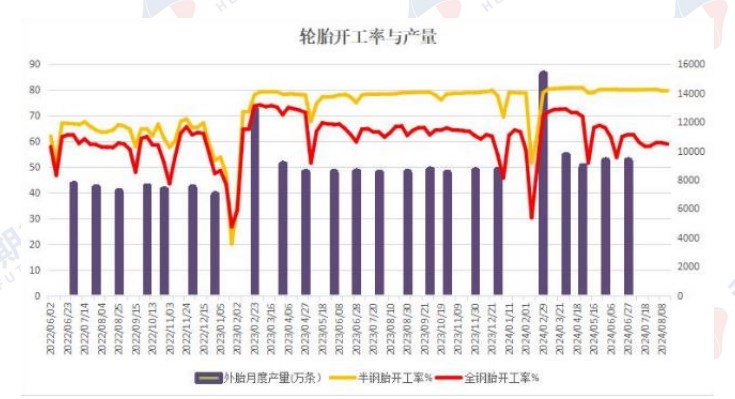

三、半钢胎开工率维持高位,全钢胎开工率表现偏弱

全钢胎样本企业产能利用率小幅走低,部分样本企业周内检修,好在部分上周检修企业产能利用率逐步恢复,缩减了产能利用率下跌幅度。全钢胎样本企业产能利用率为 58.93%,环比下降 0.40 个百分点,同比下降6.81 个百分点。半钢胎样本企业产能利用率为 79.66%,环比上涨 0.02 个百分点,同比上涨1.16个百分点。

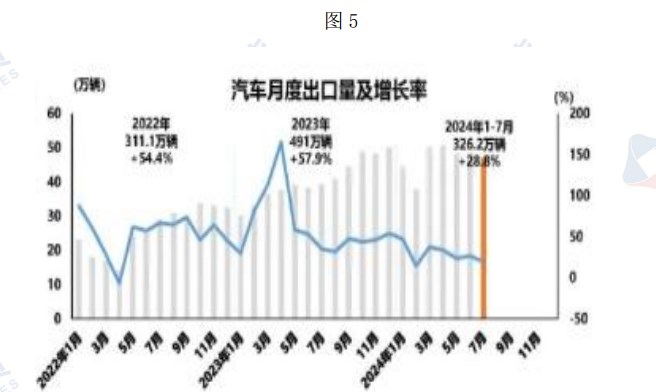

四、汽车产销环比同比双降,出口数据维持高位

7 月,汽车产销分别完成 228.6 万辆和 226.2 万辆,环比分别下降8.8%和11.4%,同比分别下降 4.8%和 5.2%。

1-7 月,汽车产销分别完成 1617.9 万辆和 1631 万辆,同比分别增长3.4%和 4.4%,产销增速较 1-6 月分别收窄 1.5 个和 1.7 个百分点。

7 月,汽车出口 46.9 万辆,环比下降 3.2%,同比增长19.6%。分车型看,乘用车出口 39.9 万辆,环比下降 1%,同比增长22.4%;商用车出口7万辆,环比下降 13.9%,同比增长 5.8%。

1-7 月,汽车出口 326.2 万辆,同比增长 28.8%。分车型看,乘用车出口 273.8 万辆,同比增长 30.1%;商用车出口 52.4 万辆,同比增长22.6%。

乘用车:8 月 1-11 日,乘用车市场零售 52.1 万辆,同比去年8 月同期增长7%,较上月同期增长 16%,今年以来累计零售 1,208.8 万辆,同比增长3%;8月1-11 日,全国乘用车厂商批发 38.7 万辆,同比去年 8 月同期下降15%,较上月同期增长 14%,今年以来累计批发 1,410.7 万辆,同比增长4%。

新能源:8 月 1-11 日,乘用车新能源市场零售 27.4 万辆,同比去年8 月同期增长 57%,较上月同期增长 25%,今年以来累计零售 526.3 万辆,同比增长35%;8 月 1-11 日,全国乘用车厂商新能源批发 22.1 万辆,同比去年8 月同期增长29%,较上月同期增长 16%,今年以来累计批发 578.3 万辆,同比增长30%。

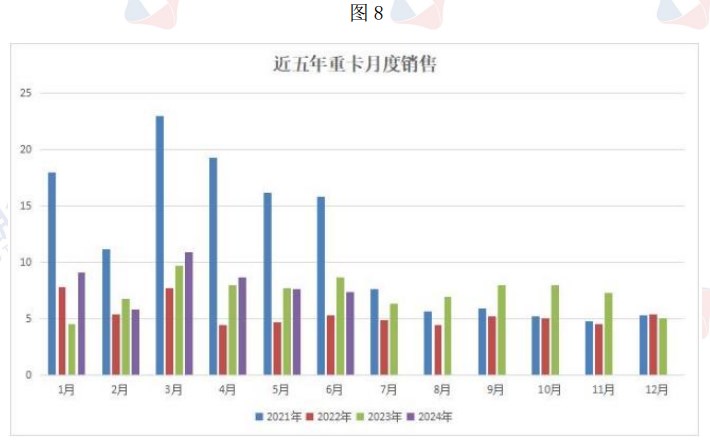

今年 7 月,我国重卡市场订单和销量预期一般,批发销量为5.9 万台(包含出口和新能源),环比 6 月份下降 17%,比上年同期的6.13 万辆下滑4%,减少了约 2000 辆。值得注意的是,在近八年的 7 月,5.9 万辆几乎达到了谷底,仅高于 2022 年 7 月的 4.52 万辆。累计来看,1-7 月,我国重卡市场销售各类车型约 56.34 万辆,同比上涨 2%,增速进一步缩窄。

五、经济衰退预期有所缓解,国内经济数据平稳恢复

国外方面,最近一周申请失业救济的美国人比预期的要少,劳动力市场仍在有序放缓。截至 8 月 10 日的一周内,初请失业金人数为22.7 万人,比前一周减少了 7000 人,低于 23.5 万人的市场预期,为连续第二周下降,至7 月初以来的最低水平。

美国 7 月份零售销售增幅超过预期,7 月零售销售较前月增长1.0%,缓解了因上周失业率飙升而引发的经济急剧放缓的担忧。

美国劳工部周三公布的数据显示,7 月美国消费者物价仅温和上涨。这增强了人们对美联储下月降息的预期。

国内方面,中国 7 月 CPI 环比由降转涨,同比涨幅扩大;PPI 环比、同比降幅均与上月相同。7 月份,全国居民消费价格同比上涨0.5%,环比上涨0.5%;全国工业生产者出厂价格同比下降 0.8%,环比下降 0.2%

7 月份,社会消费品零售总额 37757 亿元,同比增长2.7%;规模以上工业增加值同比实际增长 5.1%(增加值增速均为扣除价格因素的实际增长率)。从环比看,7 月份,规模以上工业增加值比上月增长 0.35%。1—7 月份,规模以上工业增加值同比增长 5.9%。7 月全国房价跌幅继续收窄,稳楼市可能还需新政策出台

六、后市展望

供应端仍处于季节性上量阶段,暂无明显变化。需求端,7 月汽车产销同比及环比双双回落,轮胎产量及出口高位,同时 7 月重卡销量继续回落,下游轮胎开工率未有明显改善,随着“金九银十”需求旺季的到来叠加全球经济衰退氛围缓解,需求端或有一定程度提振。库存端,保税区及一般贸易库存延续去库,综合来看,供应基本不变,下游需求相对稳定,预计下周胶价维持高位震荡。

风险点:宏观风险、橡胶产区供应上量、需求放缓