螺纹钢基本面数据好转 铁矿石价格强势反弹

行情复盘

8月23日,螺纹钢期货主力合约收跌1.56%至3154.0元。

持仓量变化

8月23日收盘,螺纹钢期货持仓量:-73355手至1602633手。

背景分析

五大材产量不再继续下降,需求回升,总库存明显去化。其中螺纹产量小幅下降,需求已稳,各地去库情况良好,后期存金九银十旺季预期。

后市展望

钢材基本面数据好转,专项债加快发行,市场对金九银十存有较好预期,但热卷隐性库存较多,表需被高估。反弹时原料涨幅更大,成材盘面利润较差,现货层面尽管焦炭 6 轮下跌让利,但铁矿石过于坚挺,钢厂盈利率创 2017 年来新低,后期成材上涨空间或较为有限。

研报正文

内容提要

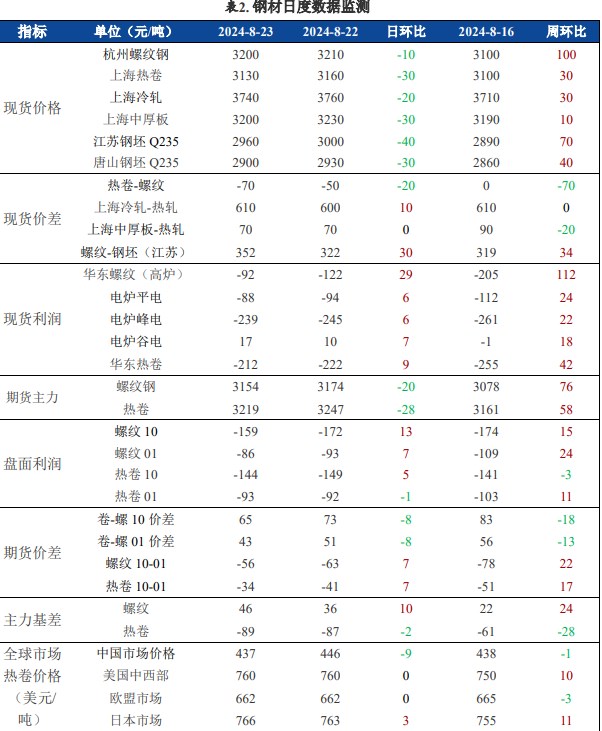

钢材:现货,杭州螺纹钢 HRB400E 20mm 汇总价收于 3200 元/吨(-10),上海热卷 4.75mm 汇总价 3130 元/ 吨(-30),唐山钢坯 Q235 汇总价 2900 元/吨(-30)。

杰克逊霍尔会议,鲍威尔明确表示“现在是调整政策的时候了”,在鲍威尔讲话后,掉期市场对 9 月降息的预期并没有发生太大变化。工业和信息化部办公厅发布关于暂停钢铁产能置换工作的通知,对短期行情没有明显扰动;商务部等 4 部门办公厅发布《关于进一步做好家电以旧换新工作的通知》,明确补贴品种和补贴标准。

周四钢联口径,五大材产量不再继续下降,需求回升,总库存明显去化。其中螺纹产量小幅下降,需求已稳,各地去库情况良好,后期存金九银十旺季预期。热卷产量回升,表需大幅回升,但华南库存流向华东,在途隐性库存较多,表需很有可能被高估。出口方面,据 SMM 统计,32 港口出港环比下滑,短期出口仍有较强韧性。据海关统计,7 月钢材出口 782.7 万吨,同比增 7.1%,但环比 6 月减 10.5%,机电产品出口暂保持同比增长。

总结来看,钢材基本面数据好转,专项债加快发行,市场对金九银十存有较好预期,但热卷隐性库存较多,表需被高估。反弹时原料涨幅更大,成材盘面利润较差,现货层面尽管焦炭 6 轮下跌让利,但铁矿石过于坚挺,钢厂盈利率创 2017 年来新低,后期成材上涨空间或较为有限。

铁矿:现货,普式 62%铁矿石 CFR 青岛港价格指数 96 美元/吨(-1),日照港超特粉 603 元/吨(-7),PB 粉 718 元/吨(-10)。

铁矿石发运和到港小幅回升。据钢联数据,全球铁矿石发运总量 3166.1 万吨,环比增加 201.4 万吨,澳洲巴西铁矿发运总量 2581.6 万吨,环比增加 138.3 万吨。中国 47 港到港总量 2522.5 万吨,环比增加 93.1 万吨。

铁水产量继续下降,钢厂盈利率创 2017 年来新低。247 家钢企日均铁水产量 224.5 万吨,环比下降 4.3 万吨;进口矿日耗 276 万吨,环比降 4.4 万吨;钢厂盈利率创 2017 年来新低 1.3%。

47 港总库存 15652 万吨,环比下降 27.6 万吨,压港船舶数增加 5 条;47 港口日均疏港量 317 万吨,环比下降 18.6 万吨。247 家钢厂库存 9000 万吨,环比下降 70 万吨。

总结来看,钢材表需大幅回升,铁矿石强势反弹,涨幅大于成材,盘面利润较差,钢厂盈利率创 2017 年来新低,产业链核心矛盾——利润分配不均问题尚未解决,铁水暂不具备持续复产条件,后期铁矿石有补跌风险。

一、市场资讯

1. 鲍威尔释放最强降息信号。美联储主席鲍威尔在杰克逊霍尔全球央行年会发表讲话表示,政策调整的时机已经到来,未来的方向是明确的,降息的时机和步伐将取决于数据、前景以及风险的平衡。

2. 工业和信息化部办公厅发布关于暂停钢铁产能置换工作的通知。各地区自 2024 年 8 月 23 日起,暂停公示、公告新的钢铁产能置换方案。未按本通知要求,继续公示、公告钢铁产能置换方案的,将视为违规新增钢铁产能,并作为反面典型进行通报。

3. 商务部等 4 部门办公厅发布《关于进一步做好家电以旧换新工作的通知》,明确补贴品种和补贴标准。各地要统筹使用中央与地方资金,对个人消费者购买 2 级及以上能效或水效标准的冰箱、洗衣机、电视、空调、电脑、热水器、家用灶具、吸油烟机 8 类家电产品给予以旧换新补贴,补贴标准为产品最终销售价格的 15%,对购买 1 级及以上能效或水效的产品,额外再给予产品最终销售价格 5%的补贴。每位消费者每类产品可补贴 1 件,每件补贴不超过 2000 元。

4. 8 月 23 日,全国旧标螺纹钢市场库存占比 50.35%,日环比降幅 2.09%。

5. 8 月 23 日,全国主港铁矿石成交 91.50 万吨,环比增 22%;237 家主流贸易商建筑钢材成交 10.35 万吨,环比减 6.9%。

6. 8 月 23 日,焦炭第六轮提降落地。河北、山东市场主流钢厂对焦炭采购价湿熄下调 50 元/吨,干熄下调 55 元/吨。

7. 上周,247 家钢厂高炉炼铁产能利用率 84.3%,环比减少 1.62 个百分点,同比减少 7.47 个百分点;日均铁水产量 224.46 万吨,环比减少 4.31 万吨,同比减少 21.11 万吨。

8. 上周,Mysteel 统计全国 47 个港口进口铁矿库存为 15652.52 万吨,环比降 27.58 万吨;日均疏港量 317.63 万吨,降 18.59 万吨。

二、铁矿&钢材市场日度监测