螺纹钢下游需求逐渐回升 价格二次回调空间或有限

行情复盘

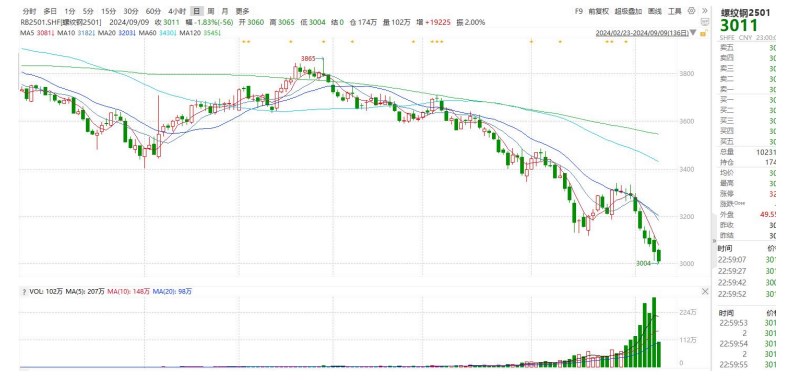

9月6日,螺纹钢期货主力合约收跌1.83%至3051.0元。

资金流向

9月6日收盘,螺纹钢期货资金整体流出3.32亿元。

现货市场

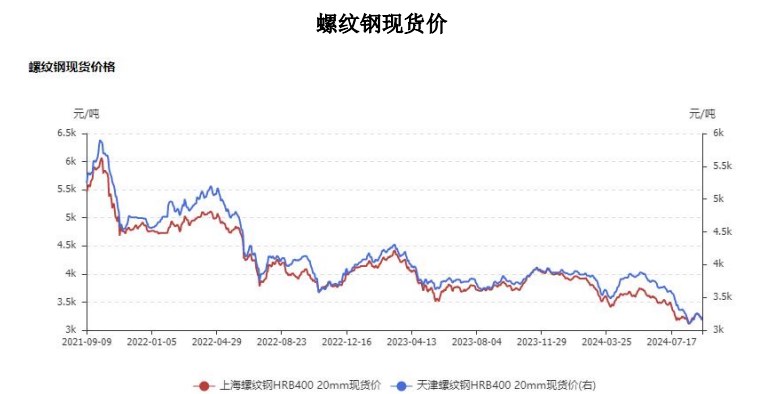

截止至 2024 年 09 月 06 日,上海地区螺纹钢的现货价格为3,190 元/吨,较上一交易日下降 40 元吨,天津地区螺纹钢的现货价格为 3,150 元/吨,较上一交易日下降30元/吨。

后市展望

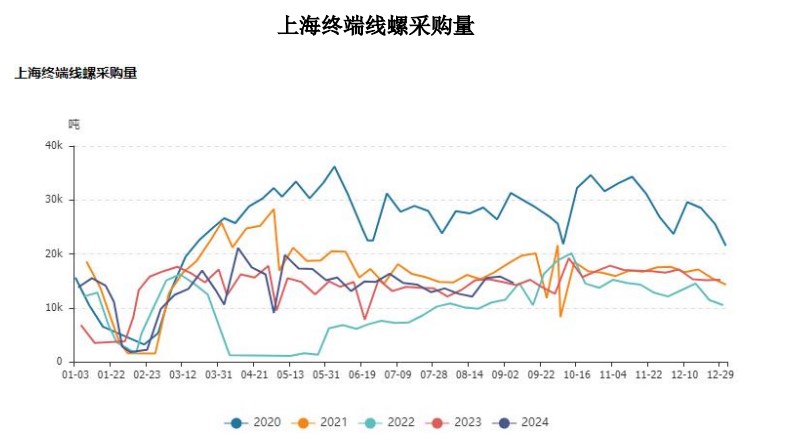

近期商品市场整体情绪不佳,但下游需求逐渐回升,预计钢价二次回调空间有限,目前盘面尚未企稳,短线走势仍然震荡偏弱。

研报正文

一、价格分析

(一)期货价格

2024 年 9 月 2 日—8 日当周,螺纹 2501 合约下跌 7.52%

(二)现货价格

截止至 2024 年 09 月 06 日,上海地区螺纹钢的现货价格为3,190 元/吨,较上一交易日下降 40 元吨,天津地区螺纹钢的现货价格为 3,150 元/吨,较上一交易日下降30元/吨。

(三)基差价差

上海螺纹基差

二、重要市场信息

9 月 3 日,中国钢铁工业协会组织召开两广地区行业自律会,与会代表认为,9-10月,钢材需求将有一定程度回升,利好钢材市场,但需警惕复产冲动,避免造成阶段性供需失衡,否则形势好转也可能是昙花一现。同时,建议有关部门加强对资本市场的监管,防止资本炒作,造成钢材市场大起大落。

据美国劳工统计局,6 月份非农新增就业人数从 17.9 万人修正至11.8 万人;7月份非农新增就业人数从 11.4 万人修正至 8.9 万人。修正后,6 月和7 月新增就业人数合计较修正前低 8.6 万人。

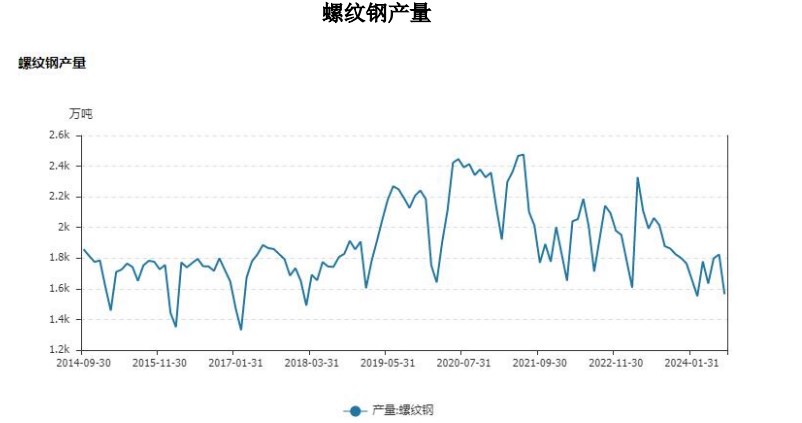

三、供应端情况

四、需求端情况

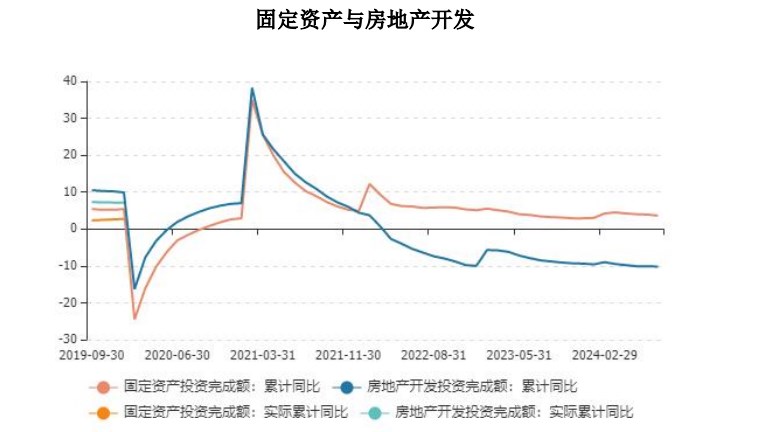

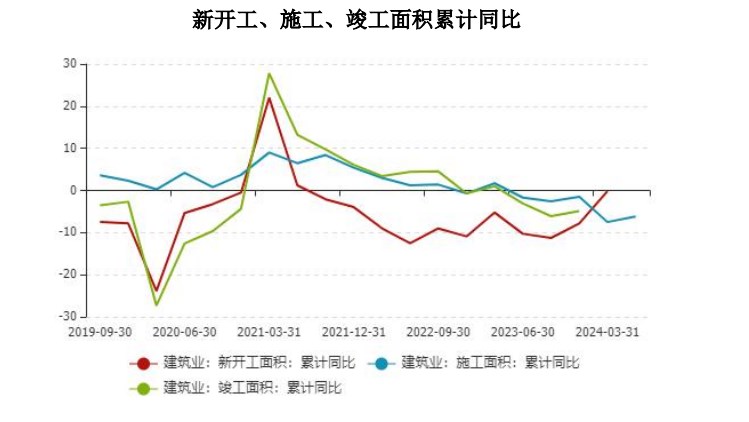

截止至 2024 年 07 月,固定资产投资完成额累计值为 287,611 亿元,累计同比3.6%,实际累计同比为 2.73%;房地产开发投资完成额累计值为 60,877.42 亿元,累计同比-10.2%,实际累计同比 7.12%。

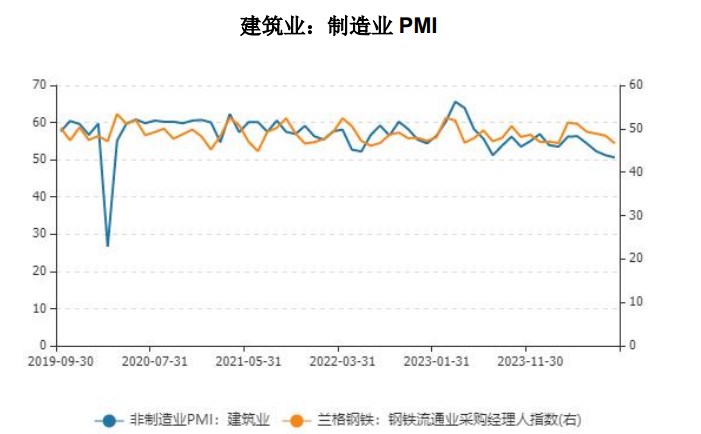

截止至 2024 年 08 月,非制造业 PMI:建筑业当期值为50.6,环比下降0.6%;兰格钢铁:钢铁流通业采购经理指数当期值为 46.6,环比下降 1.8%。

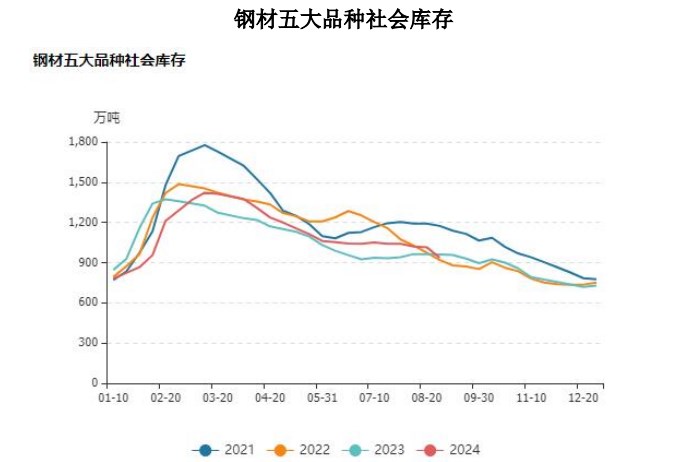

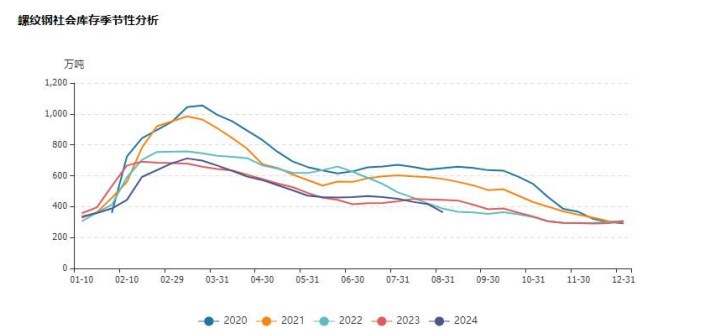

五、库存端情况

六、基本面分析

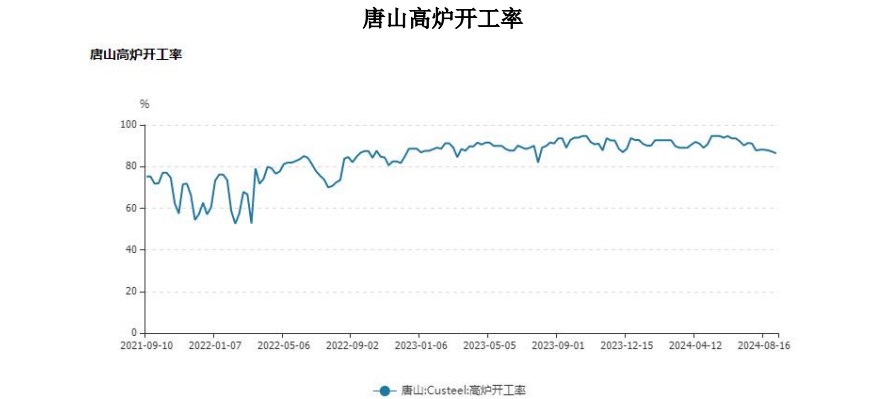

据 Mysteel 调研 247 家钢厂高炉开工率 77.63%,环比增加1.22%,同比减少6.76%;日均铁水产量 222.61 万吨,环比增加 1.72 万吨,同比减少25.63 万吨。钢厂盈利率4.33%,环比增加 0.43% ,同比减少 40.69%。

据我的钢铁网数据,9 月 6 日,唐山主要仓库及港口同口径钢坯库存148.82万吨,周环比增加 2.89 万吨,已经连增五周,创今年 3 月中旬以来新高,较去年同期增96.85%。调研周期内,终端需求在传统旺季复苏不及预期,下游调坯企业生产节奏缓慢,对坯需求仍弱,社库继续累库,昨日午后唐山迁安普方坯资源出厂含税下调20 元至2800 元/吨,创7年半新低;港口方面,港口疏港增多,部分内贸资源集港出口。

据我的钢铁网数据,9 月 6 日,全国 45 个港口进口铁矿石库存总量15408.95,环比增36.57,45 港日均疏港量 302.74,环比增 2.75。

七、后市展望

近期商品市场整体情绪不佳,但下游需求逐渐回升,预计钢价二次回调空间有限,目前盘面尚未企稳,短线走势仍然震荡偏弱。

八、操作策略

建议观望