房地产刺激政策暂时落空 PVC价格短期承压运行

行情复盘

9月19日,PVC期货主力合约收涨1.03%至5289.0元。

持仓量变化

9月19日收盘,PVC期货持仓量:-37268手至1008257手。

背景分析

供应端,PVC开工率环比增加3.86个百分点至78.54%,PVC开工率增加,处于历年同期偏高水平。新增产能上,2024年二季度新增产能主要是30万吨/年的浙江镇洋4月份完全量产,60 万吨/年的陕西金泰于6月份先投产30万吨/年,接下来关注将于下半年投产的陕西金泰剩余30万吨 /年。

后市展望

房地产实际改善有限,社会库存压力大,叠加交易所新增交割库,仓单处于历史高位,下游备货谨慎,房地产刺激政策暂时落空,PVC仍有压力,只是美联储降息50个基点,市场期待房地产下调利率,建议PVC空单逐步止盈平仓。

研报正文

【策略分析】

各地区电石价格稳定。目前供应端,PVC开工率环比增加3.86个百分点至78.54%,升至历年同期偏高水平。海运费的高位回落叠加印度BIS政策落地延期,出口签单一度走强。

不过中国台湾台塑九月船期预售报价环比下调50-110美元/吨,出口商仍对印度反倾销政策谨慎,出口签单回落。目前PVC 下游开工未有明显好转,处于3月以来的低位,政策还未传导至PVC需求端。

8月份,中国制造业PMI 为49.1,不及预期的49.5,比上月下降0.3个百分点,制造业景气度小幅回落。春节归来后,社会库存消化缓慢,上周继续去库,但仍处于历年同期最高位,库存压力仍然很大。五月份的收储消化存量房、央行下调公积金利率等政策利好房地产板块。

但1-8月份新开工、竣工等累计同比数据进一步回落,房地产竣工端同比依然为大幅下降,30大中城市商品房周度成交面积仍处于历年同期最低位。房地产实际改善有限,社会库存压力大,叠加交易所新增交割库,仓单处于历史高位,下游备货谨慎,房地产刺激政策暂时落空,PVC仍有压力,只是美联储降息50个基点,市场期待房地产下调利率,建议PVC空单逐步止盈平仓。

【期现行情】

期货方面:

PVC2501合约减仓震荡上行,最低价5164元/吨,最高价5295元/吨,最终收盘于5289元/吨,在20日均线下方,涨幅1.03%,持仓量减少37268手至1008257手。

基差方面:

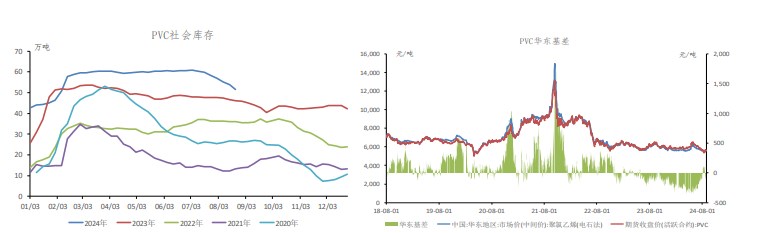

9月19日,华东地区电石法PVC主流价上涨至5325元/吨,V2501合约期货收盘价在5289元/ 吨,目前基差在36元/吨,走弱77元/吨,基差处于中性水平。

【基本面跟踪】

基本面上看:供应端,PVC开工率环比增加3.86个百分点至78.54%,PVC开工率增加,处于历年同期偏高水平。新增产能上,2024年二季度新增产能主要是30万吨/年的浙江镇洋4月份完全量产,60 万吨/年的陕西金泰于6月份先投产30万吨/年,接下来关注将于下半年投产的陕西金泰剩余30万吨 /年。

需求端,房地产数据依然表现不佳,新开工、竣工等同比数据进一步回落,房地产竣工端同比依然为大幅下降。1-8月份,全国房地产开发投资69284亿元,同比下降10.2%。1-8月份,商品房销售面积60602万平方米,同比下降18.0%;其中住宅销售面积下降20.4%。商品房销售额59723亿元,下降23.6%,其中住宅销售额下降25.0%。

1-8月份,房屋新开工面积49465万平方米,同比下降 22.5%;其中,住宅新开工面积35909万平方米,下降23.0%。1-7月份,房地产开发企业房屋施工面积709420万平方米,同比下降12.0%。1-8月份,房屋竣工面积33394万平方米,同比下降23.6%;其中,住宅竣工面积24393万平方米,同比下降23.2%。整体房地产改善仍需时间。

截至9月15日当周,30大中城市商品房成交面积环比回升7.22%,但仍处于历年同期最低位,关注各地收储商品房等利好政策带来的商品房销售刺激效果。

库存上,春节假期期间累库较多,春节后社会库存消化缓慢,近期去化加速。截至9月13日当周,社会库存继续去库,但仍处历年同期最高位,截至9月13日当周,PVC社会库存环比减少3.51%至 49.83万吨,比去年同期增加8.80%。