螺纹钢旺季需求成色不足 铁矿石供需格局偏弱

行情复盘

9月23日,螺纹钢期货主力合约收跌3.35%至3087.0元。

资金流向

9月23日收盘,螺纹钢期货资金整体流出2.81亿元。

背景分析

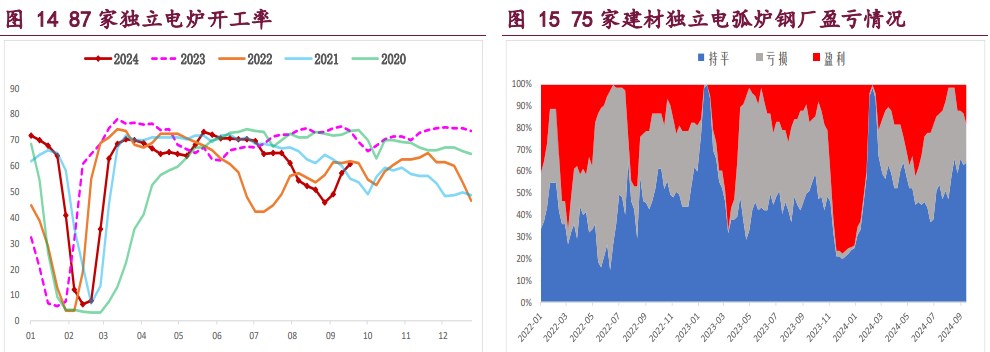

供需两端有所变化,建筑钢厂持续复产,周产量环比增 6.31 万吨,连续五周增加并至年内高位,考虑旺季钢厂转产持续,后续仍有增量空间,低供应格局在变,关注后续增幅情况。

后市展望

得益于旺季需求好转,螺纹钢价格一度企稳走强,但低供应格局在变,且旺季需求成色不足,螺纹基本面并未实质性改善,钢价仍易承压,相对利好则是低库存与政策利好预期,弱势情绪主导下螺纹延续震荡偏弱态势,关注下游需求表现情况。

研报正文

核心观点

【螺纹钢】

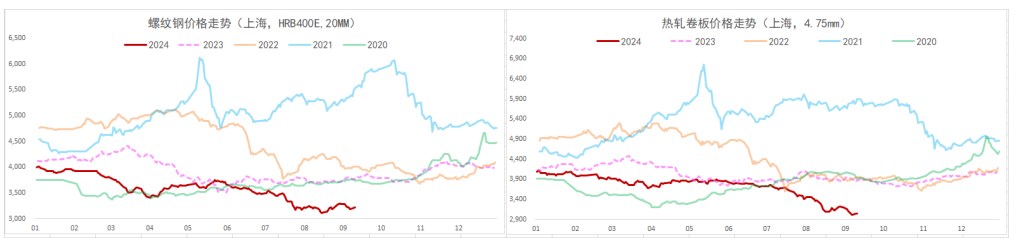

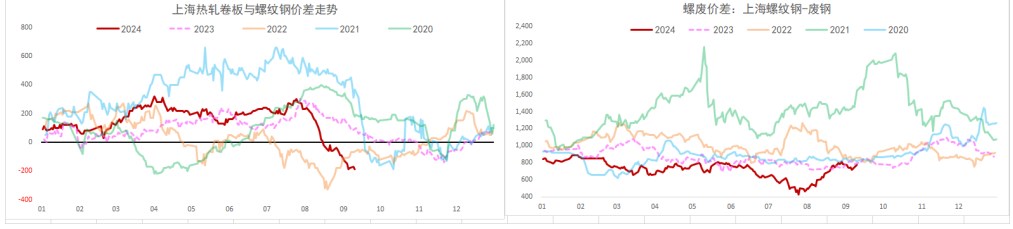

主力期价弱势下行,录得 3.35%日跌幅,量缩仓增。目前来看,得益于旺季需求好转,螺纹钢价格一度企稳走强,但低供应格局在变,且旺季需求成色不足,螺纹基本面并未实质性改善,钢价仍易承压,相对利好则是低库存与政策利好预期,弱势情绪主导下螺纹延续震荡偏弱态势,关注下游需求表现情况。

【热轧卷板】

主力期价弱势下行,录得 2.49%日跌幅,量缩仓增。目前来看,海外降息利好兑现,钢市运行逻辑重回基本面,而热卷供需格局改善有限,低产量、高库存局面下供应收缩利好有限,需求则是弱稳运行,钢价上行驱动不强,相对利好则是政策利好预期,多空因素博弈预计钢价延续偏弱震荡运行,重点关注钢厂生产情况。

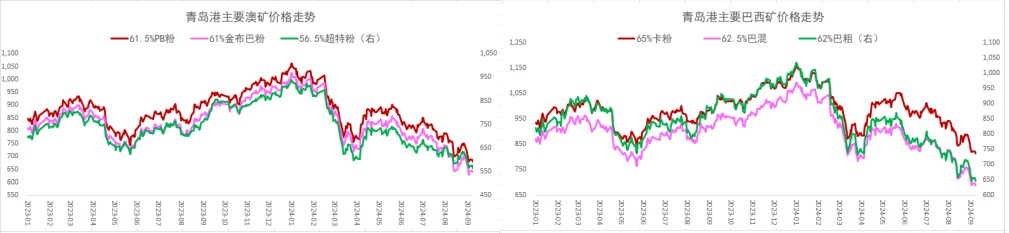

【铁矿石】

主力期价大幅下行,录得 4.50%日跌幅,量缩仓增。现阶段,海外宏观利好兑现,矿价运行逻辑重回基本面,当前矿石需求虽在回升但力度有限,相反供应仍维持高位,叠加高库存压力,供需格局依旧偏弱,矿价继续承压运行,相对利好则是长假临近存补库需求,多空因素博弈下预计矿价低位震荡偏弱运行,重点关注钢厂节前补库情况。

一 产业动态

(1)财政部:分批次直接向地方安排 1500 亿元超长期特别国债资金

国家发展改革委 9 月 23 日举行专题新闻发布会,介绍大规模设备更新和消费品以旧换新政策总体进展成效。财政部经济建设司副司长赵长胜表示,财政资金保障和监管是加力推进“两新”工作的关键环节,对有序推进“两新”工作至关重要。

财政部积极贯彻落实党中央、国务院决策部署,及时下达超长期特别国债和设备更新贷款贴息资金,切实做好资金保障和监管工作。分批次直接向地方安排 1500 亿元超长期特别国债资金。国家发展改革委牵头,综合各地区常住人口、 GDP、汽车和家电保有量等因素,确定各地区资金规模后,财政部第一时间按 60% 比例向地方预拨 900 亿元资金,并要求各省抓紧将预算资金分解下达至同级有关部门或下级财政部门,有效保障各地及时启动相关工作。

(2)潘功胜:加大货币政策调控强度

9 月 23 日,第二届中国—葡语国家中央银行及金融家会议在澳门特别行政区举办。中国人民银行行长潘功胜出席会议并致辞。潘功胜表示,中国经济稳定增长,中国人民银行将继续坚持支持性的货币政策立场,加大货币政策调控强度,提高货币政策调控精准性,为中国经济稳定增长和高质量发展创造良好的货币金融环境。

(3)国家能源局:1-8 月电网工程完成投资 3330 亿元

9 月 23 日,国家能源局发布 1-8 月份全国电力工业统计数据。截至 8 月底,全国累计发电装机容量约 31.3 亿千瓦,同比增长 14.0%。其中,太阳能发电装机容量约 7.5 亿千瓦,同比增长 48.8%;风电装机容量约 4.7 亿千瓦,同比增长 19.9%。1-8 月份,全国发电设备累计平均利用 2328 小时,比上年同期减少 103 小时。1-8 月份,全国主要发电企业电源工程完成投资 4976 亿元,同比增长 5.1%。电网工程完成投资 3330 亿元,同比增长 23.1%。

二 现货市场

三 期货市场

四 相关图表

五 后市研判

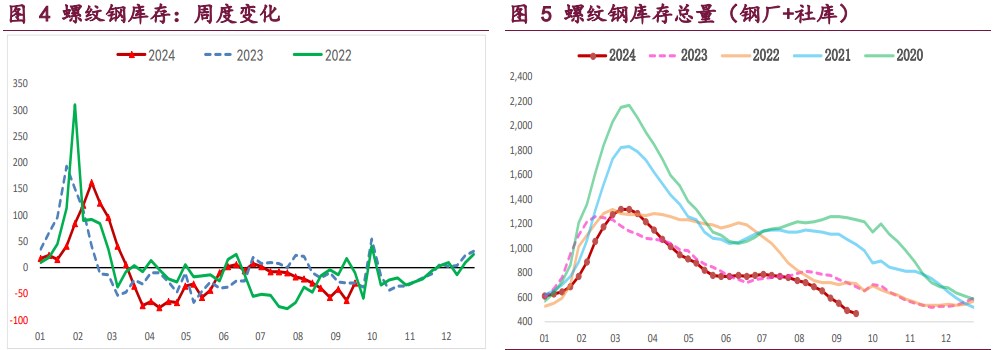

螺纹钢:供需两端有所变化,建筑钢厂持续复产,周产量环比增 6.31 万吨,连续五周增加并至年内高位,考虑旺季钢厂转产持续,后续仍有增量空间,低供应格局在变,关注后续增幅情况。

与此同时,假期因素扰动下螺纹需求有所走弱,周度表需环比下降 27.52 万吨,高频成交同样缩量,而目前建筑工地项目资金情况改善依然有限,旺季需求改善空间有限,相对利好的是国内政策预期。

综上,得益于旺季需求好转,螺纹钢价格一度企稳走强,但低供应格局在变,且旺季需求成色不足,螺纹基本面并未实质性改善,钢价仍易承压,相对利好则是低库存与政策利好预期,弱势情绪主导下螺纹延续震荡偏弱态势,关注下游需求表现情况。

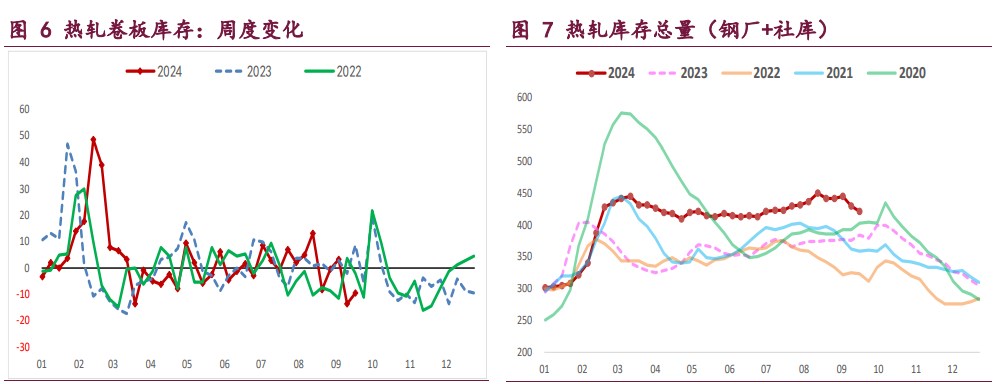

热轧卷板:供需两端变化不大,板材钢厂生产弱稳,周产量环比微降,供应持续收缩且降至低位,压力有所缓解,但高库存局面未变,利好效应有限。

与此同时,假期因素扰动下热卷需求弱稳运行,周度表需环比下降 3.18 万吨,相应的下游主要行业冷轧基本面改善有限,相对利好则是板材出口需求表现较好,给予热卷需求支撑,但外部政策压制未退,增量空间有限。

目前来看,海外降息利好兑现,钢市运行逻辑重回基本面,而热卷供需格局改善有限,低产量、高库存局面下供应收缩利好有限,需求则是弱稳运行,钢价上行驱动不强,相对利好则是政策利好预期,多空因素博弈预计钢价延续偏弱震荡运行,重点关注钢厂生产情况。

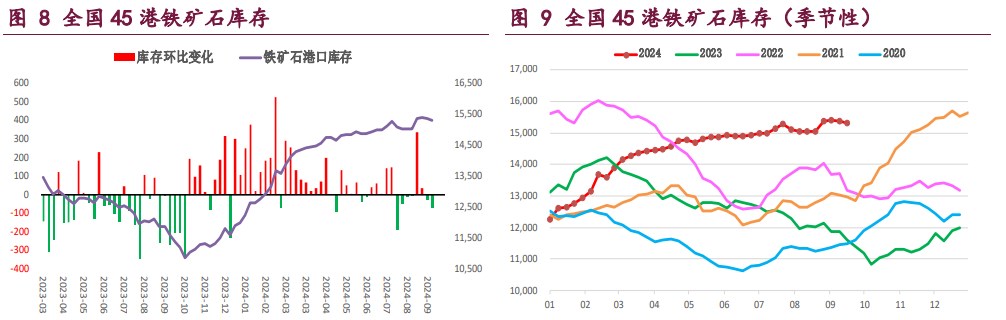

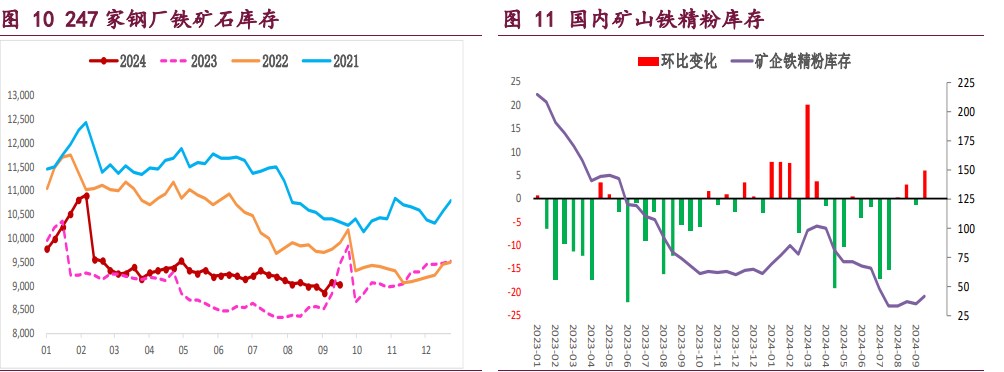

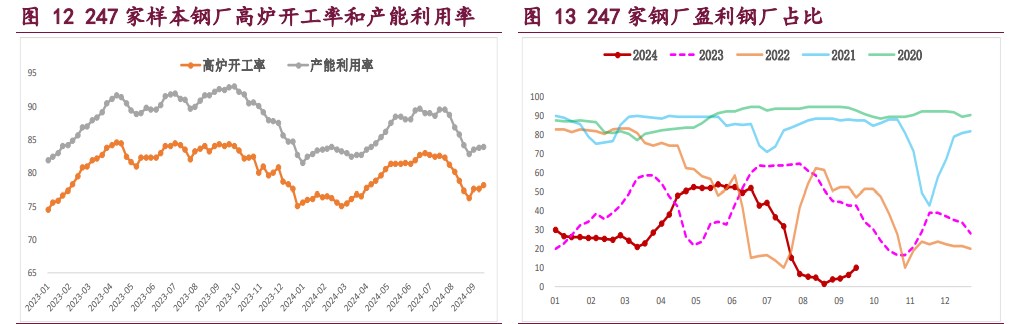

铁矿石:供需格局维持弱稳态势,钢厂延续复产态势,矿石终端消耗持续回升,本周样本钢厂日均铁水产量和进口矿环比增加,但增幅依旧有限,而钢厂盈利局面虽在好转,但大面积亏损局面未变,且钢市难以承接大幅提产,预计矿石需求改善力度有限。

与此同时,国内港口铁矿石到货虽环比减量,但海外矿商发运再度回升,按船期推算国内港口到货量延续稳中有升态势,叠加国内矿山生产恢复,铁矿石供应维持高位。

目前来看,海外宏观利好兑现,矿价运行逻辑重回基本面,当前矿石需求虽在回升但力度有限,相反供应仍维持高位,叠加高库存压力,供需格局依旧偏弱,矿价继续承压运行,相对利好则是长假临近存补库需求,多空因素博弈下预计矿价低位震荡偏弱运行,重点关注钢厂节前补库情况。