碳酸锂基本面仍显偏空 工业硅供应增加明显

行情复盘

9月27日,碳酸锂期货主力合约收涨0.79%至76950.0元。

资金流向

9月27日收盘,碳酸锂期货资金整体流入8900.10万元。

现货市场

9月26日,碳酸锂(99.5% 电池级/国产)价格持平报7.51万元/吨,近5日累计涨1080.0元,近30日累计跌2860.0元。碳酸锂现货价格低位运行,利空期货价格。

后市展望

受市场情绪提振,锂价小涨,但美国宣布对我国出口的锂电池加征关税,不利于碳酸锂的需求。综合来看,目前碳酸锂基本面依然偏空,建议继续以偏空思路对待碳酸锂价格。

研报正文

【碳酸锂】

核心逻辑:

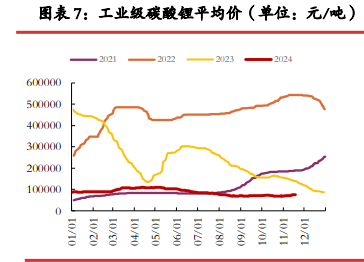

①现货方面,9月26日,碳酸锂(99.5% 电池级/国产)价格持平报7.51万元/吨,近5日累计涨1080.0元,近30日累计跌2860.0元。碳酸锂现货价格低位运行,利空期货价格。

②成本方面,碳酸锂成本延续下降态势。截止8月30日,外购锂云母生产成本为71850元/吨。成本持续2个月快速下降,对期货价格支撑减弱。另外,永兴材料(002756)碳酸锂单吨营业成本仅为5万元。行业龙头企业生产成本依然很低,随着小企业市场份额逐步被大企业侵占,期货价格下方支撑将减弱。

③受市场情绪提振,锂价小涨,但美国宣布对我国出口的锂电池加征关税,不利于碳酸锂的需求。综合来看,目前碳酸锂基本面依然偏空,建议继续以偏空思路对待碳酸锂价格。

【沪铜】

核心逻辑:

宏观方面,

供给方面,Aurubis2025年发往欧洲铜客户的铜较LME升水228美元/吨,与2024年持平。国内再生铜供应量仍然较少。

需求方面,据钢联调研,国庆假期,部分企业计划在假期内选择进行设备维护,因此产量并不会有进一步扩大。再生铜杆市场依旧低迷,上周,样本周度再生铜杆企业产能利用率为16.38%,环比有回升表现,但绝对水平较低,原料采购困难依旧是关键要素。

库存方面,9月26日,LME铜库存减少300吨至303050吨。上期所铜仓单减少3355吨至53983吨。

展望后市,美联储降息及国内铜市供需偏紧提振铜价,但警惕高铜价对消费的抑制作用。

【工业硅】

核心逻辑:

①8月份中国工业硅产量,同比增幅47.8%增量15.3万吨。2024年1-8月累计同比增幅40.9%增量94万吨。

②需求方面,工业硅下游多晶硅、有机硅价格维持低位。下游需求一般,难以提振硅价。

③社会库存方面,9月6日工业硅全国社会库存共计47.6万吨。工业硅供应增加明显,且下游需求表现一般。

④基本面持续偏空,令工业硅价格继续承压。