不锈钢基本面弱势格局主导 价格或偏弱震荡

行情复盘

11月1日,不锈钢期货主力合约收跌0.11%至13545.0元。

资金流向

11月1日收盘,不锈钢期货资金整体流出4723.24万元。

背景分析

现货需求端基本无变化,但钢厂仍维持高排产状态,且交割库仓单量转增,社库仍在100万吨水平,供需宽松。

后市展望

基本面弱势格局主导,SS或偏弱震荡,投机顺势参与,2412合约参考13200-13800区间;产业前期套保单可结合现货持货成本、订单情况平仓止盈或盘面交割。

研报正文

【市场动态】

1、据中国钢铁工业协会不锈钢分会,2024年1—9月全国不锈钢粗钢产量为2863.10万吨,与2023年同期相比增加95.21万吨,增幅3.44%。

2、取消房贷利率重定价周期最短为一年的限制,新签订合同的浮动利率房贷,与除房贷之外的其余浮动利率贷款保持一致,可由借贷双方自主协商确定重定价周期。

3、10月份,中国制造业采购经理指数(PMI)为50.1%,比上月上升0.3个百分点,制造业景气水平回升。

4、10月份美国非农就业人数仅增加1.2万人,远低于市场预期的11.3万人,创下2020年12月以来的最低月度就业增幅。

5、11月1日,SS2412单日成交量10.9万手(+12893手),持仓量89459手(-6498手);上期所注册仓单量106567吨(+179吨)。

【基本面分析】

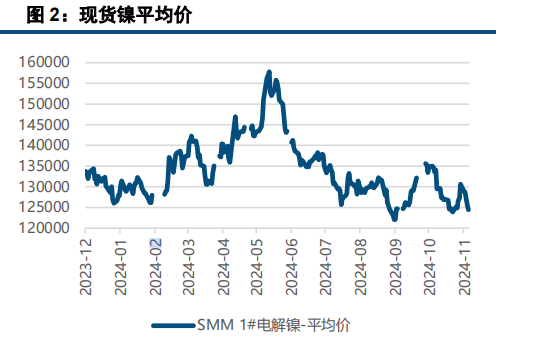

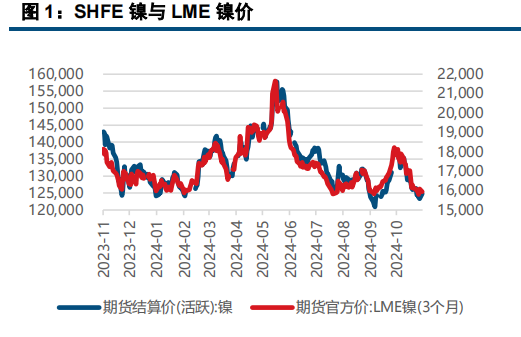

1、成本端:高镍铁价格承压运行,工厂报价有1030元/镍低价,高铬价格有破8000趋势,304冷轧生产成本当前约在13800元/吨左右,现货成本小幅倒挂。

2、供需情况:现货需求端基本无变化,但钢厂仍维持高排产状态,且交割库仓单量转增,社库仍在100万吨水平,供需宽松。

3、主流交易逻辑:空头—(1)钢厂高排产状态持续,需求端无明显改善,供需宽松;(2)随期镍走弱及印尼铁成本下降,高镍铁价格承压,不锈钢成本预计下移;(3)交割库仓单持续增加,社库仍处于相对较高水平。多头—(1)联储11月降息。

【技术分析】

SS主连日线级别:收盘涨0.26%,最高13575,最低13370,波幅205。MACD绿柱持续增加快慢线向下张口,KDJ指标粘合,技术指标偏弱。12合约进入交割前月,主力将陆续移仓至2501合约,关注合约间资金流向。

【总结】

1、观点:基本面弱势格局主导,SS或偏弱震荡,投机顺势参与,2412合约参考13200-13800区间;产业前期套保单可结合现货持货成本、订单情况平仓止盈或盘面交割。

2、核心逻辑:

1)不锈钢维持“高产出+高库存+需求中性”状态;

2)原料价格承压,不锈钢成本存下降预期;

3)11月联储决议。