沪金避险需求受到增强 沪铜价格或筑底反弹

行情复盘

11月4日,沪金期货主力合约收跌0.53%至625.38元。

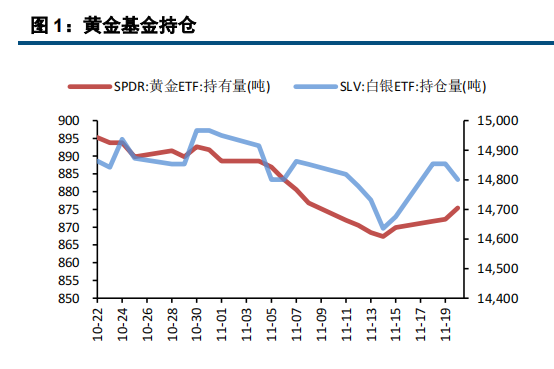

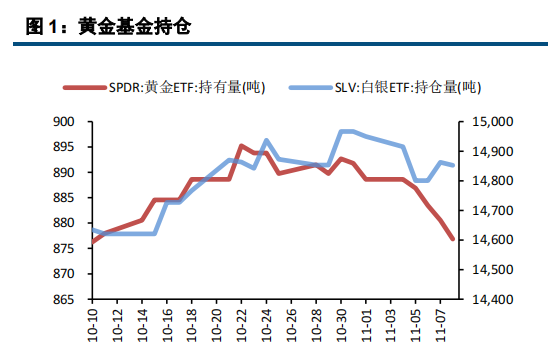

持仓量变化

11月4日收盘,沪金期货持仓量:-10191手至124428手。

背景分析

在地缘扰动和高利率环境下,黄金的定价机制正在由传统的以实际利率为核心向以央行购金为核心转变。全球央行购金的行为是关键,背后是“去中心化”、地缘避险等需求的集中体现。

后市展望

推升本轮金价上涨的逻辑没有逆转,新的地缘环境以及美国政治不确定性背景下,央行持续增持黄金,叠加美联储进入降息周期,预计贵金属震荡偏多为主。

研报正文

【沪金】

在地缘扰动和高利率环境下,黄金的定价机制正在由传统的以实际利率为核心向以央行购金为核心转变。全球央行购金的行为是关键,背后是“去中心化”、地缘避险等需求的集中体现。

货币属性方面,债务问题导致美元的货币信用出现裂痕,在去美元化进程中黄金的去法币化属性凸显。金融属性方面,在全球高利率环境下,黄金作为零息债对债券的替代效应减弱,对美债实际利率的敏感度下降。

避险属性方面,2022 年的俄乌冲突、2023 年的巴以冲突等地缘政治事件以及美国大选,市场不确定性增强引发避险需求,成为阶段性推升黄金价格的重要因素。

商品属性方面,中国实物金需求明显上升,人民币金溢价也提升了其投资吸引力。同时,美联储开启降息周期支撑贵金属价格。建议关注地缘政治冲突的演变、美元的货币信用强弱和美联储降息的路径。

目前来看,推升本轮金价上涨的逻辑没有逆转,新的地缘环境以及美国政治不确定性背景下,央行持续增持黄金,叠加美联储进入降息周期,预计贵金属震荡偏多为主。

【沪铜】

宏观面:美元宽松周期开启,长期利多有色金属。短期现货看多升水,逢低补货,进口铜到货减少,库存回落。

近期美国大选结果出炉或导致市场波动加大。中期国内宏观利好政策修复经济预期,将驱动铜价筑底反弹。中期铜价在宏观预期与产业基本面的多空交织下,在70000-90000 元/吨宽幅区间震荡。长期能源转型与科技变革背景下,铜价底部区间稳步抬升。

【沪铝】

铝土矿产量受限,氧化铝供应阶段收紧,国内电解铝供应增加幅度有限。近期铝下游开工因环保问题回落,但成本抬升,叠加去库,铝价下方支撑较强。政策助力地产筑底回稳,利于短期铝价筑底反弹。长期铝价似乎已摆脱地产疲软束缚,走出新兴行业驱动的逻辑。长期能源转型与碳中和背景下,铝价底部区间稳步抬升。

【煤焦】

焦炭方面,现货首轮提降落地,焦企盈利压缩,目前多数焦企仍有盈利,整体供应仍在高位。需求端,钢厂盈利率继续走低,上周日均铁水产量环比减少 0.22 万吨,为八连增后的首降,随着旺季结束,终端需求边际走弱,同时钢厂盈利走低,钢厂继续增产态度趋于谨慎,叠加现货成交转差,对原料补库需求不足。当前宏观政策预期较强,后期或仍有利多政策出台,这对于煤焦价格构成支撑。但短期行情在宏观与产业间来回切换,短期煤焦市场跟随成材走势为主。