螺纹钢产业矛盾持续累积 铁矿石需求韧性尚可

行情复盘

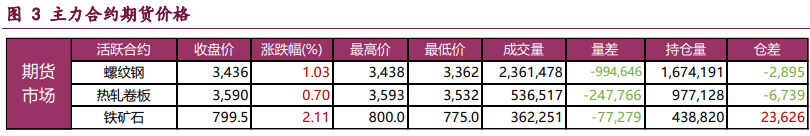

11月7日,螺纹钢期货主力合约收涨1.03%至3436.0元。

资金流向

11月7日收盘,螺纹钢期货资金整体流入7613.45万元。

背景分析

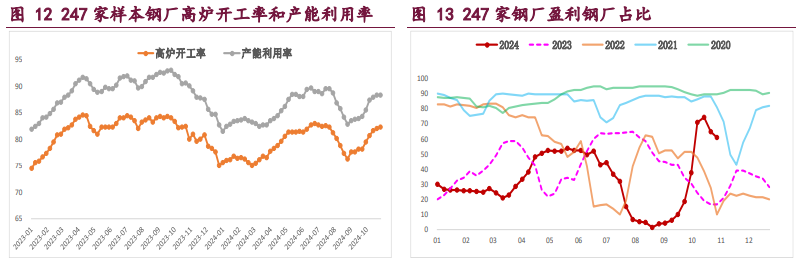

供需两端有所变化,建筑钢厂生产趋弱,螺纹钢周产量环比降 7.93 万吨,供应迎来收缩但依旧处于年内高位,而目前螺纹钢品种吨钢利润较好,产量下降料难持续,供应压力依然存在。

后市展望

螺纹钢供应收缩但持续性不强,相反需求延续季节性走弱,产业矛盾持续累积,钢价仍将承压,相对利好还是政策利好预期,预期现实博弈下钢价延续震荡运行态势,重点关注国内外政策端情况。

研报正文

核心观点

【螺纹钢】

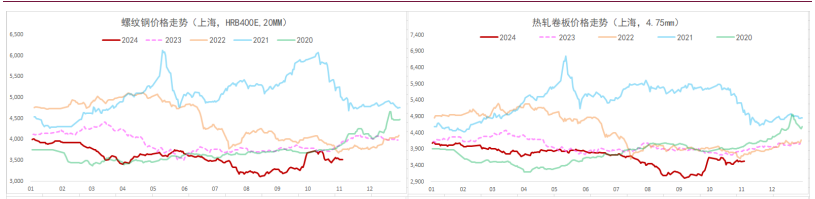

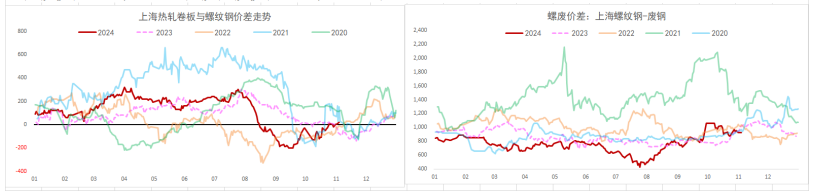

主力期价震荡走高,录得 1.03%日涨幅,量仓收缩。现阶段,螺纹钢供应收缩但持续性不强,相反需求延续季节性走弱,产业矛盾持续累积,钢价仍将承压,相对利好还是政策利好预期,预期现实博弈下钢价延续震荡运行态势,重点关注国内政策端情况。

【热轧卷板】

主力期价震荡运行,录得 0.70%日涨幅,量仓收缩。目前来看,热卷产业格局相对良好,供应平稳而需求韧性尚可,库存延续去化,但需求隐忧未退,后续基本面仍难持续好转,相对利好是政策利好预期,钢市运行逻辑继续在预期现实之间博弈,钢价延续震荡运行态势,重点关注钢厂生产情况。

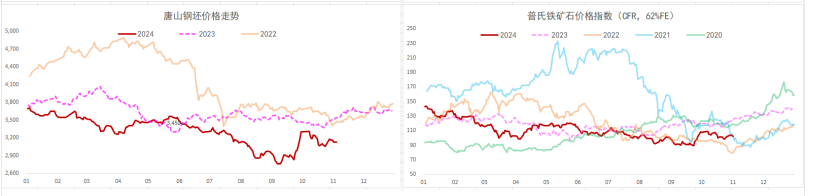

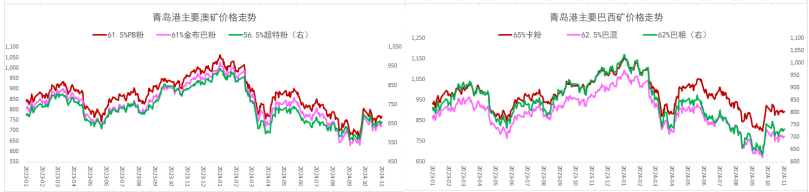

【铁矿石】

主力期价偏强运行,录得 2.11%日涨幅,量缩仓增。现阶段,矿石需求韧性尚可,继续给予矿价支撑,但需求开始高位回落,且供应稳中有升,矿石基本面存走弱预期,叠加高库存压力,矿价继续承压运行,相对利好还是政策利好预期,多空因素博弈下预计矿价延续震荡运行态势,重点关注成材表现情况。

一 产业动态

(1)前 10 个月我国货物贸易进出口增长 5.2%

据海关统计,2024 年前 10 个月,我国货物贸易(下同)进出口总值 36.02 万亿元人民币,同比(下同)增长 5.2%。其中,出口 20.8 万亿元,增长 6.7%;进口 15.22 万亿元,增长 3.2%;贸易顺差 5.58 万亿元,扩大 17.6%。按美元计价,前 10 个月,我国进出口总值 5.07 万亿美元,增长 3.7%。其中,出口 2.93 万亿美元,增长 5.1%;进口 2.14 万亿美元,增长 1.7%;贸易顺差 7852.7 亿美元,扩大 15.8%。

(2)潘功胜:稳步推进金融服务业和金融市场制度型开放,拓展境内外金融市场互联互通

潘功胜指出,中国经济的基本面及市场广阔、经济韧性强、潜力大等有利条件并未改变。特别是一揽子金融增量政策发布实施以来,国内外给予了积极正面评价,有力提振了社会信心。

中国人民银行将认真落实党中央、国务院决策部署,把握好经济增速和经济增长质量、内部和外部、投资和消费的动态平衡,继续坚持实施支持性的货币政策,加强与市场沟通,不断提升金融服务质效。稳步推进金融服务业和金融市场制度型开放,拓展境内外金融市场互联互通,促进贸易和投融资便利化,营造市场化、法治化、国际化一流营商环境,促进经济持续回升向好、金融高质量发展。

(3)海关总署:10 月中国出口钢材 1118.2 万吨,环比增 10.1%

海关总署 11 月 7 日数据显示,2024 年 10 月中国出口钢材 1118.2 万吨,较上月增加 102.9 万吨,环比增长 10.1%;1-10 月累计出口钢材 9189.3 万吨,同比增长 23.3%。10 月中国进口钢材 53.6 万吨,较上月减少 1.8 万吨,环比下降 3.2%;1-10 月累计进口钢材 572.1 万吨,同比下降 10.1%。

二 现货市场

三 期货市场

四 相关图表

五 后市研判

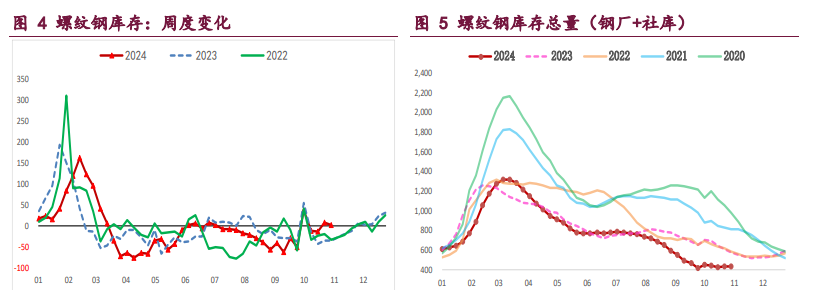

螺纹钢:供需两端有所变化,建筑钢厂生产趋弱,螺纹钢周产量环比降 7.93 万吨,供应迎来收缩但依旧处于年内高位,而目前螺纹钢品种吨钢利润较好,产量下降料难持续,供应压力依然存在。

与此同时,螺纹钢需求持续走弱,周度表需环比降 2.82 万吨,高频每日成交增量有限,两者继续处于近年来同期低位,且显著低于去年同期值,考虑到政策利好传递到实体端存有时滞,同时北方需求将季节性走弱,预计螺纹需求将延续转弱态势。

综上,螺纹钢供应收缩但持续性不强,相反需求延续季节性走弱,产业矛盾持续累积,钢价仍将承压,相对利好还是政策利好预期,预期现实博弈下钢价延续震荡运行态势,重点关注国内外政策端情况。

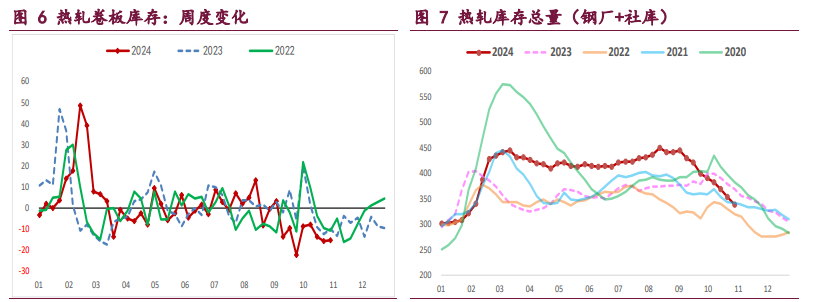

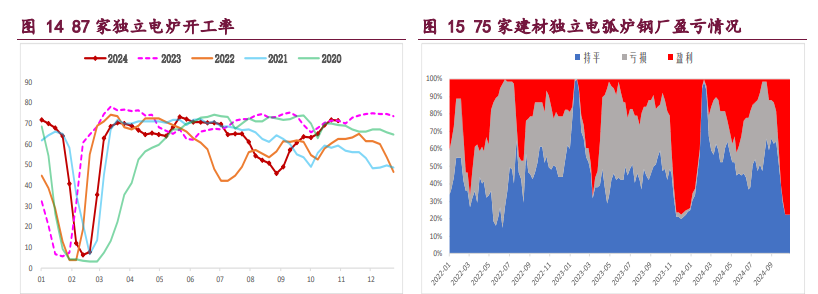

热轧卷板:供需格局相对良好,库存延续良好去化,板材钢厂生产平稳,热卷周产量环比微降 0.90 万吨,考虑到钢厂盈利状况较好,供应短期维持平稳运行态势,但后续需提防钢厂品种调节所带来压力。

与此同时,热卷需求表现平稳,周度表需环比增 1.31 万吨,维持相对高位,但高频成交有所走弱,且主要下游行业冷轧产量持续下行,叠加出口需求走弱担忧,需求端利好效应有限。

综上,热卷产业格局相对良好,供应平稳而需求韧性尚可,库存延续去化,但需求隐忧未退,后续基本面仍难持续好转,相对利好是政策利好预期,钢市运行逻辑继续在预期现实之间博弈,钢价延续震荡运行态势,重点关注钢厂生产情况。

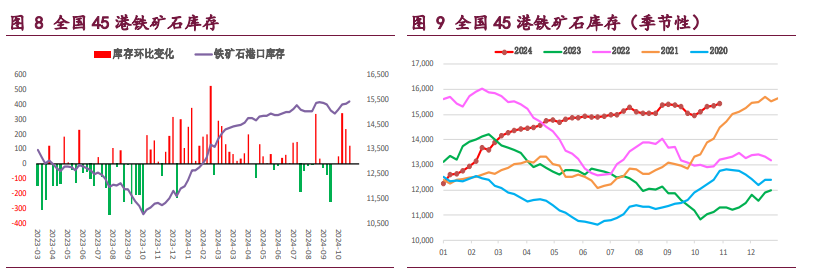

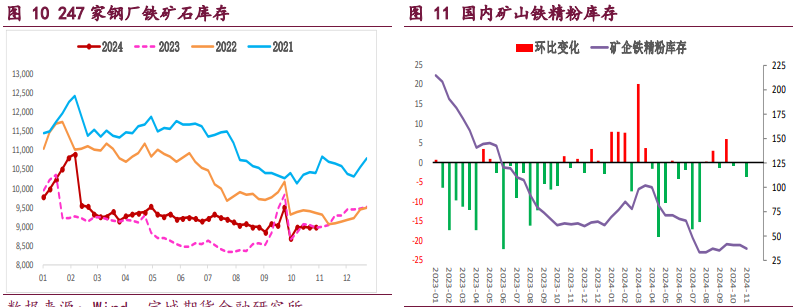

铁矿石:供需格局迎来变化,钢厂生产趋稳,矿石终端消耗有所回落,上周样本钢厂日均铁水产量和进口矿日耗环比开始下降,整体降幅不大,且目前钢材主流品种吨钢利润较好,矿石需求韧性尚存,仍将给予矿价支撑,但利好效应趋弱。

与此同时,国内港口铁矿石到货再度回落,但海外矿商发运则是持续增加,按船期推算国内港口到货量将触底回升,海外矿石供应在恢复,相应的国内矿山生产积极,整体矿石供应将稳中有升。

目前来看,矿石需求韧性尚可,给予矿价支撑,但需求开始高位回落,且供应稳中有升,矿石基本面存走弱预期,叠加高库存压力,矿价仍将承压,相对利好还是政策利好预期,多空因素博弈下预计矿价维持震荡运行态势,重点关注成材表现情况。