华东下游加工开工全面下行 铜上涨空间受限

研报正文

宏观&基本面分析

(一)美元指数

俄乌冲突以来,受地缘局势不安、美联储加息、美国经济相对欧洲等国家表现较好的提振,美元指数一直在震荡走高。美元指数刷新2002年12月以来的新高103.95,基本金属承压明显。

美股恐慌性抛盘重现,道指和纳指均创下2020年以来的最大单日跌幅,股市遭大幅抛售提振美元避险需求。沪铜短期弱势震荡为主。

(二)加工费维持低位

铜精矿加工费(TC/RC)是铜冶炼企业与铜矿生产商博弈的结果,决定铜精矿加工费水平高低的重要因素是矿铜的供求关系。

当预计铜矿供应趋紧时,铜矿厂商在谈判中占据一定的优势地位,此时铜精矿加工费的定价倾向于下降,而当预计铜矿供应宽松时,铜冶炼企业处于优势地位,铜精矿加工费的定价倾向于上涨,故一定程度上铜精矿加工费的变化是铜精矿供需变化的晴雨表。

截止4月22日SMM进口铜精矿指数(周)报82.63美元/吨,较4月15日指数续涨1.48美元/吨。

周内市场成交有所回暖,市场成交价格突破80整数关口,整体成交依旧集中于5-6月份船期,贸易商报盘相对积极也基本位于80左右,冶炼厂长单采购量充足的情况下,市场延续宽松预期下冶炼厂将短期目标锁定于80中位附近。

国内方面,铜精矿港口库存有所回落,从先前70万吨以上逐渐回落至65万吨左右,其主要原因还是国内冶炼厂在3-4月份的集中检修期让国内市场当下以消化库存为主。

(三)库存分析

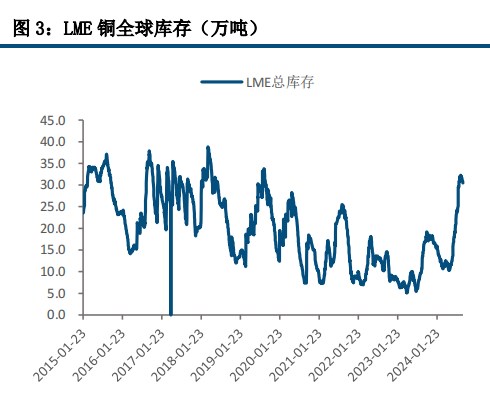

截止到4月29日,伦敦铜库存连续8周上升,升至15.6万吨,注册仓单上升至10.2万吨。LME库存创去年11月以来新高,供应持续改善。

而上海交易所铜库存下降至4.8万吨,比去年同期低15.2万吨,远低于2016年以来同期水平。

受疫情影响,社库作业效率降低,部分冶炼厂改为直发客户。国内四、五月份产量受山东量冶炼厂减产影响明显,存供需缺口放大的风险,预计进口量将逐渐上升。

五月底,山东某冶炼厂有望重新投料生产。

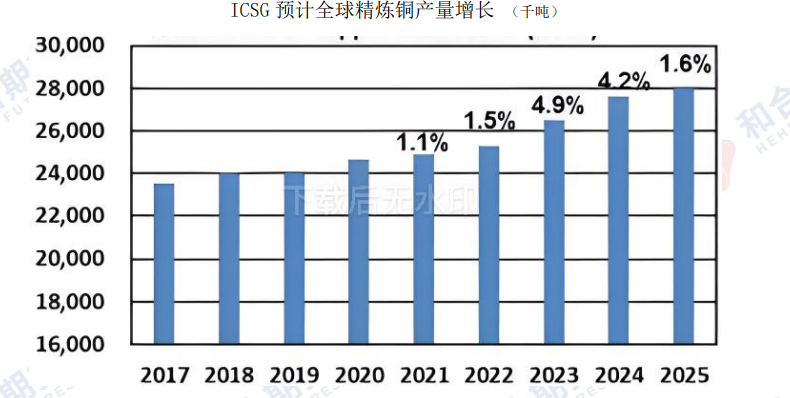

全球第一大铜生产国智利1、2月份产量同比均出现较大回落,市场担忧随着矿的老化,品味下降,智利阴极铜产量或呈现不可阻挡的下降趋势。

第二大生产国秘鲁全国范围内的抗议活动导致该国20%的铜产量面临中断。今年全球精炼铜供应增量或不如年初预期。

(四)下游分析

国内疫情扭曲了中短期需求。目前上海地区复工复产渐近,个别能实现全闭环管理的企业已经开始复产。

华东地区物流进一步改善。五月或出现需求回补及国家政策刺激下新的需求增量。

终端需求来看,传统电网,家电,房地产相关需求难见亮点,但新能源光伏、风电,以及地方基建投资拉动需求有所增长。

但国内终端需求受疫情冲击而受到损伤或难以完全修复,货币政策空间受限,基建投资需求节奏受高铜价的抑制,居民端消费意愿下降。

美国4月ISM和Markit制造业PMI数据背离,商品需求渐显疲软的迹象。随着美国5月加快加息速度,甚至开启缩表,预计下半年需求将得到抑制。

趋势展望

短期展望:

目前铜价处在偏弱震荡之中,在消费端,上海疫情未见明显好转,华东地区下游加工开工率全面下行,需求偏弱,短期需求弱势限制了铜价上行的空间。

但整体库存处于低位,全球显性库存仍偏低,而向清洁能源转型过程中铜需求量大,供需矛盾中长期仍存,铜价下方仍有支撑。

中期展望:

在地缘政治风险溢价仍存、美联储加息落地利空出尽以及库存历史低位的支撑下,铜市存在反弹的动力,但国内消费的不确定性抑制上方空间,总体上维持谨慎偏多的思路,下方支撑位70000元/吨,上方阻力位74200元/吨。

操作建议:国内疫情影响仍在发酵vsLME基本金属低库存,多空博弈加剧,建议观望为主。

风险提示:美元指数飙升,全球经济复苏弱于预期,疫情扩散超预期。