美国非农薪资增速和经济景气度均下行打压美联储紧缩预期 黄金转涨再度收高

行情复盘

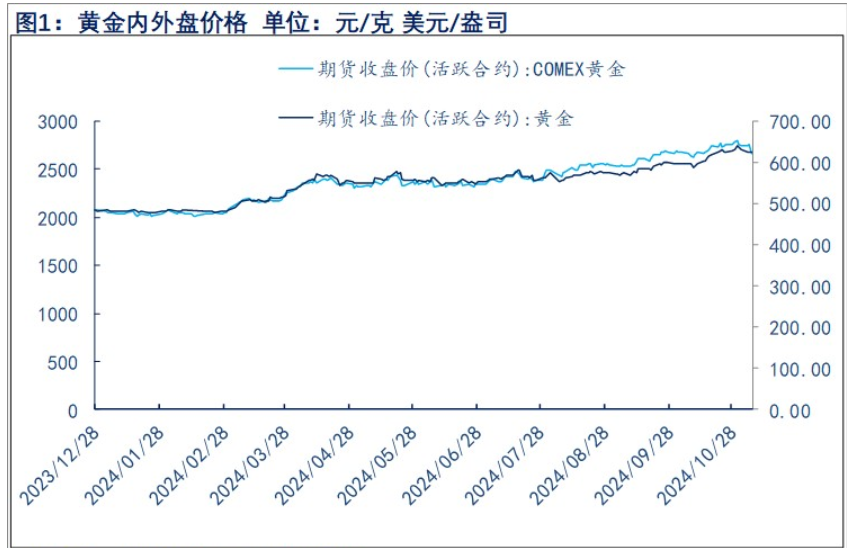

1月9日,黄金期货主力合约收涨0.88%至414元/克。

操作建议

总体上金价在支撑位1780美元/盎司(403元/克)上方有持续摸高的机会。

后市展望

贵金属价格反弹使金银ETF持仓止跌后目前仍维持在阶段低位未有显著回升,散户投资者对贵金属的投资兴趣改善有限,未来随着上行趋势进一步确定持仓有望逐步回升。

背景分析

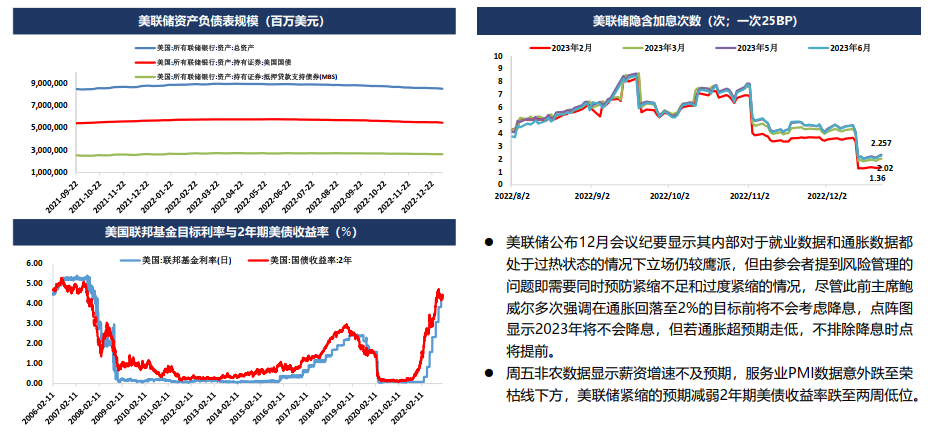

美联储公布12月会议纪要显示其内部对于就业数据和通胀数据都处于过热状态的情况下立场仍较鹰派,但由参会者提到风险管理的问题即需要同时预防紧缩不足和过度紧缩的情况,尽管此前主席鲍威尔多次强调在通胀回落至2%的目标前将不会考虑降息,点阵图显示2023年将不会降息,但若经济不断走弱使通胀超预期走低,不排除降息时点将提前。

研报正文

【黄金主要观点】

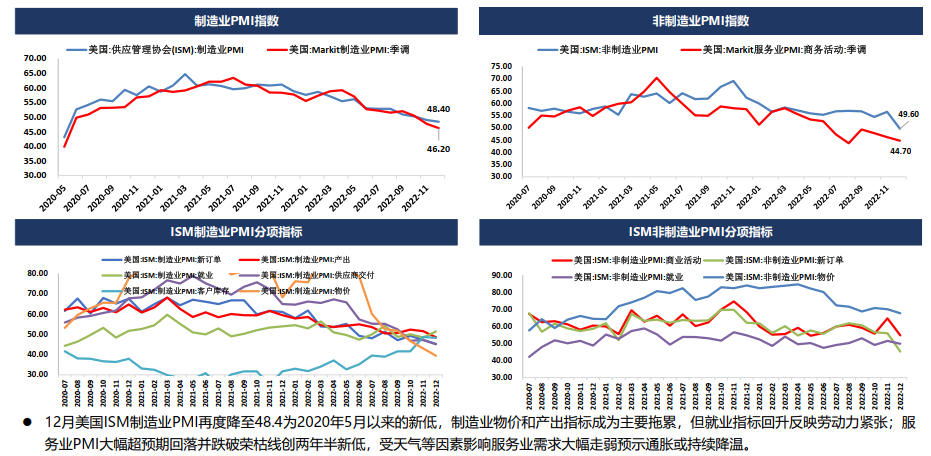

【后市展望】当前美国经济步入衰退的显性表现不断增多,包括制造业和服务业景气度呈现萎缩等,反映非农新增增速持续回落带动通胀逐步下行。尽管美联储加息步伐放缓但仍维持鹰派立场,进入1月正值美联储会议空窗期,市场随着美国经济数据和央行货政等因素变化围绕美元指数和美债收益率而波动,多空博弈加强但多头优势相对更大,总体上金价在支撑位1780美元/盎司(403元/克)上方有持续摸高的机会。

【宏观经济面】在美联储数次激进的加息后,美国12月经济数据终于呈现出加速下行的迹象,薪资增速进一步回落或反映通胀压力将加速缓解,但劳动力需求紧张和消费的韧性使经济距离真正的衰退有一定距离。若核心通胀受到住房和服务价格的支撑,食品价格继续回升,甚至金融市场回暖,通胀未来回落幅度或较缓慢。

【美联储货币政策】美联储公布12月会议纪要显示其内部对于就业数据和通胀数据都处于过热状态的情况下立场仍较鹰派,但由参会者提到风险管理的问题即需要同时预防紧缩不足和过度紧缩的情况,尽管此前主席鲍威尔多次强调在通胀回落至2%的目标前将不会考虑降息,点阵图显示2023年将不会降息,但若经济不断走弱使通胀超预期走低,不排除降息时点将提前。

【技术面】COMEX黄金短期多根均线形成多头排列,MACD红柱扩散多头力量增强。

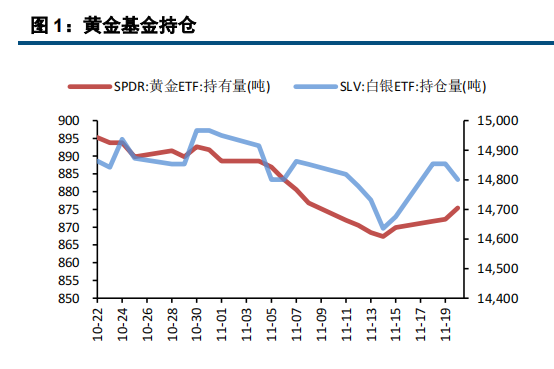

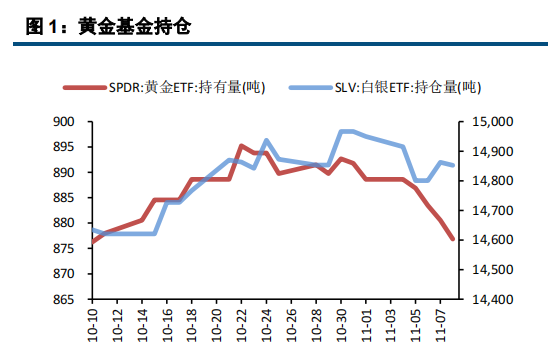

【资金面】贵金属价格反弹使金银ETF持仓止跌后目前仍维持在阶段低位未有显著回升,散户投资者对贵金属的投资兴趣改善有限,未来随着上行趋势进一步确定持仓有望逐步回升。

【本周策略】

金价在1780美元/盎司(403元/克)上方,多单继续持有。

【白银主要观点】

【后市展望】白银金融属性利空边际减弱,其工业需求在减碳背景下维持高位,但来自印度等低的实物投资需求有所减少,使白银库存出现见底回升,受到工业品价格走弱的拖累短期白银表现或弱于黄金,总体上在23美元/盎司(国内银价5200元/克)上方中枢逐步抬升。

【宏观金融属性】影响偏多,美联储鹰派紧缩货币政策边际放缓,美国经济下行通胀回落或加大市场对货政宽松的博弈,美元和实际利率回落使白银价格偏强。

【金银比】影响相对中性,有色金属等工业品价格下跌拖累白银,金银比短期有所反弹。

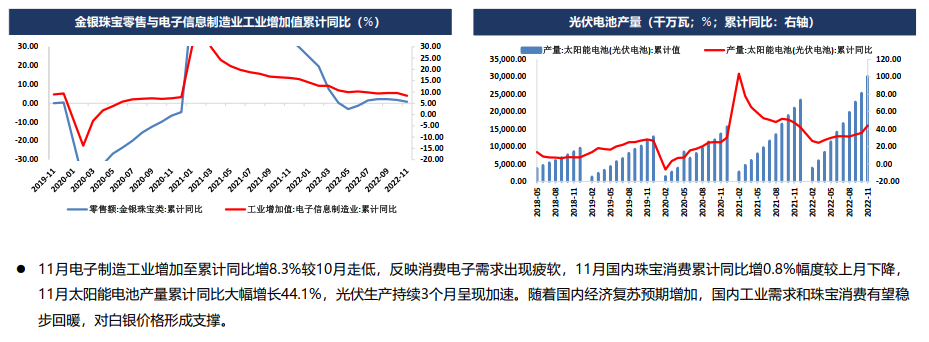

【白银供需】影响中性,年底疫情反弹对白银生产造成扰动,进出口量有所回暖反映全球白银实物总体消费平稳,光伏生产持续加速,工业需求对银价存在支撑但来自印度的投资需求减少或限制其涨幅。

【技术面】影响中性,白银的20日均线在23美元有支撑,上方25美元遇到阻力,MACD绿柱扩张价格短期承压。

【本周策略】

银价在23美元/盎司(5100元/千克)附近逢低买入。

【本周行情回顾】

贵金属行情回顾

贵金属行情回顾——美国非农薪资增速和经济景气度均下行打压美联储紧缩预期,黄金转涨再度收高

贵金属期现价差与比价——本周金银价格波动上升现货价格一度升水后修复,金银比呈现反弹

【资金面与持仓分析】

资金面变化——价格反弹使金银ETF持仓止跌后目前仍维持在阶段低位,散户投资者对贵金属的投资兴趣改善有限

贵金属持仓与库存变化——金价震荡走高多头加仓而空头离场,使净多头持仓持续回升,白银库存呈现见底回升

【宏观基本面分析】

美国经济景气度(PMI)——12月制造业PMI持续呈现萎缩,服务业PMI大幅超预期回落并跌破荣枯线反映需求走弱

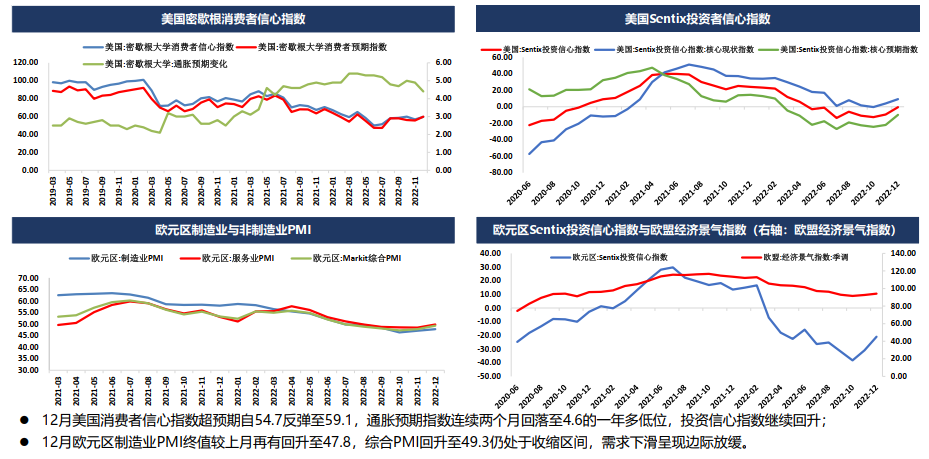

美国与欧洲经济景气度——12月美国消费者信心指数反弹通胀预期继续回落,投资信心指数持续回升

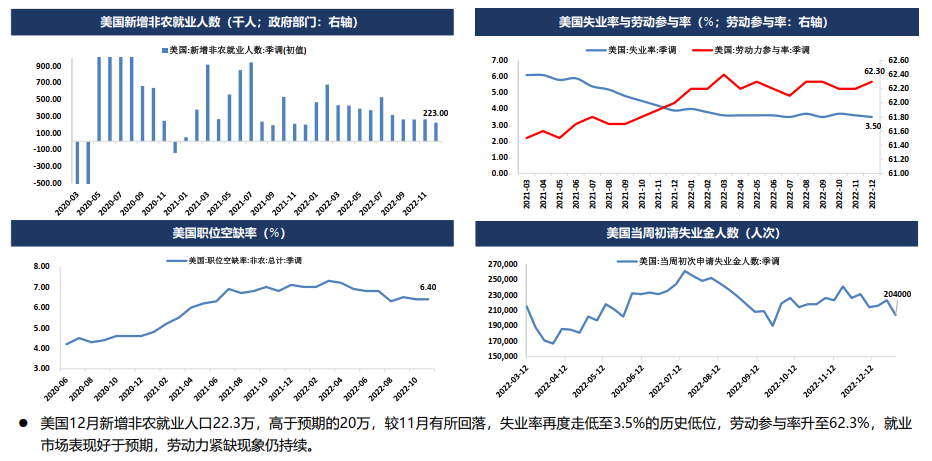

美国就业及失业数据——12月非农人数有所回落但好于预期,失业率走低和劳动参与率上升反映就业市场仍健康

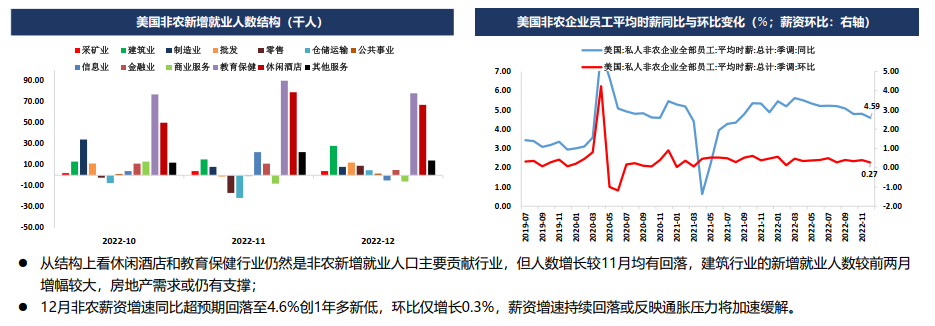

美国就业结构及薪资增长——服务业的就业需求保持强劲,薪资增速同环比超预期回落或加快通胀缓解

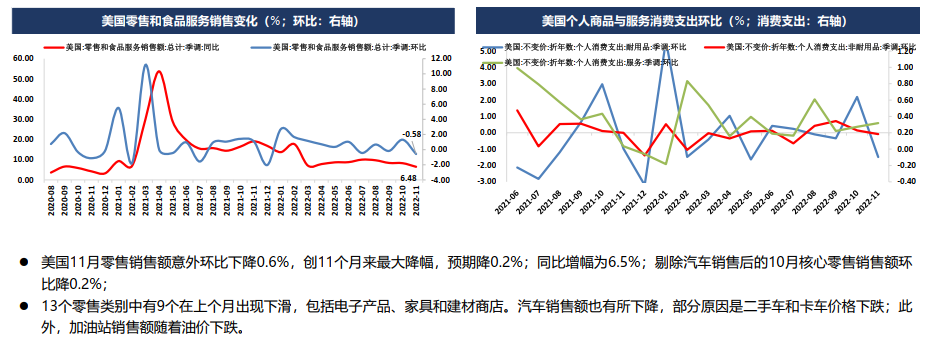

美国消费数据——美国11月零售销售额环比超预期下滑创11个月来最大降幅,高通胀对消费的打击不断加强

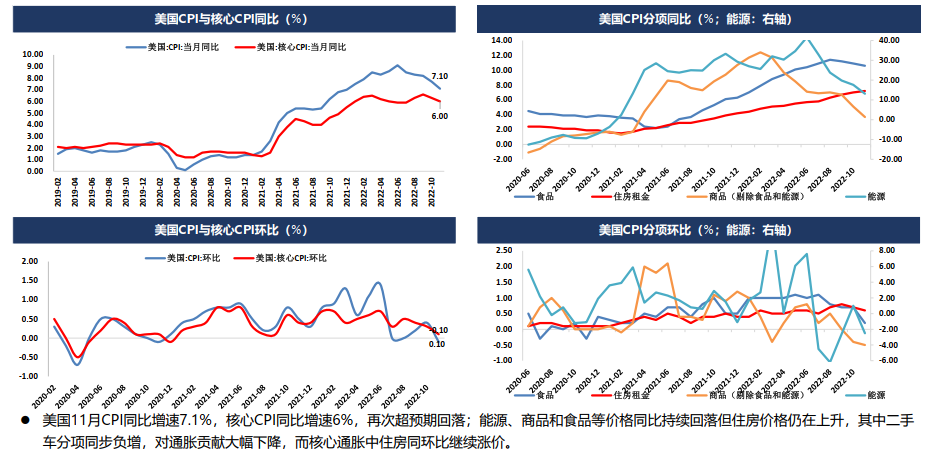

美国通胀数据——11月CPI同环比超预期回落,能源、商品和食品等价格同比持续回落但住房价格仍在上升

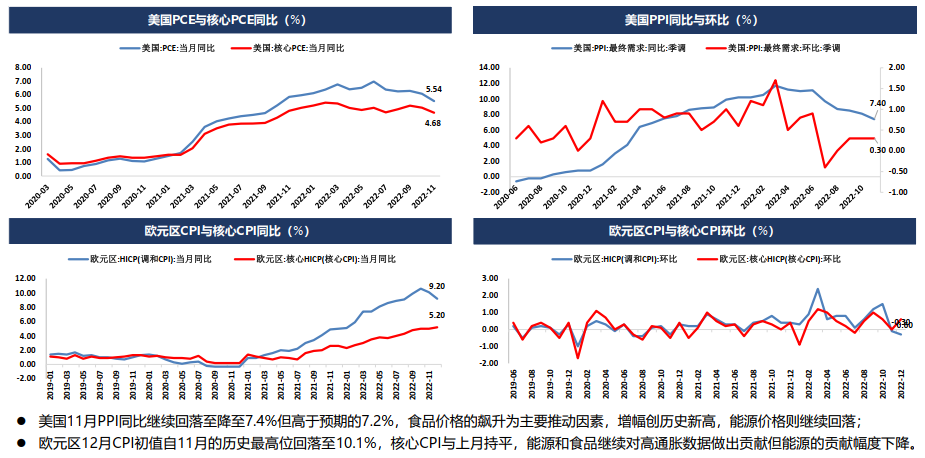

美国与欧元区通胀数据——美国11月PPI同比回落但强于预期,欧元区12月通胀自历史高位回落

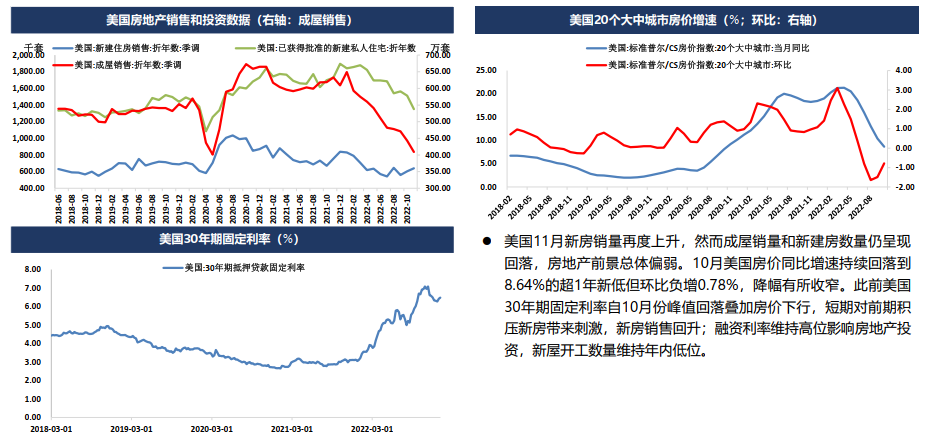

美国地产销售与房价指标——按揭利率回落叠加房价回落刺激新房销量回升,成屋销售仍处下行趋势房地产前景总体偏弱

美联储货币政策——美联储会议纪要总体偏鹰派,经济景气度走弱叠加薪资增速回落使美联储紧缩预期减弱

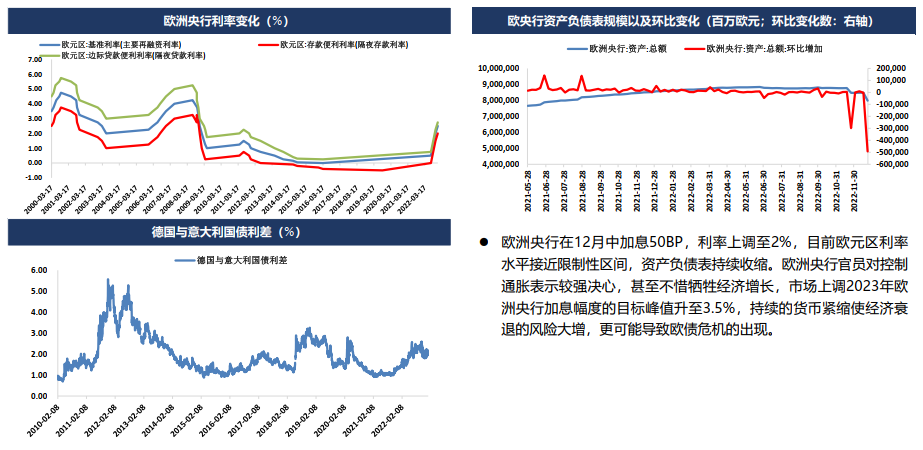

欧洲央行货币政策——欧洲央行保持鹰派市场预测2023年利率峰值将达到3.5%,衰退和欧债危机的风险有所上升

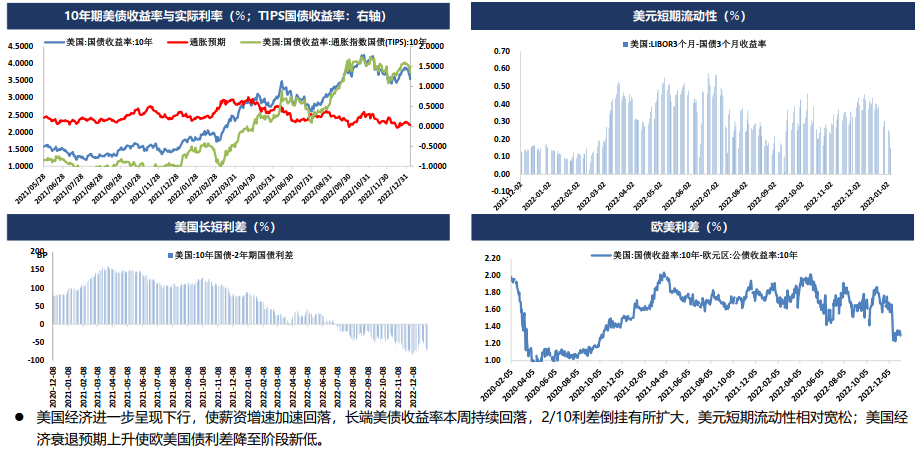

利率数据——经济进一步呈现下行,长端美债收益率持续回落,欧美国债利差降至阶段新低

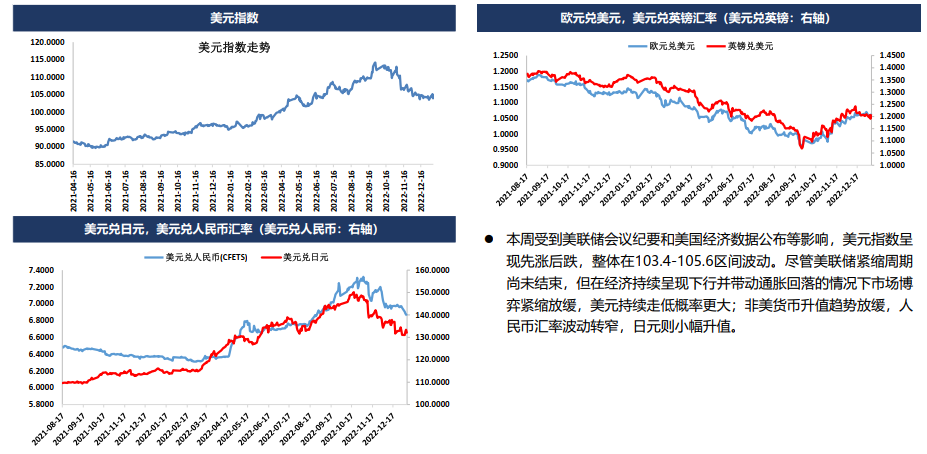

汇率数据——受到美联储会议纪要和美国经济数据公布等影响,美元指数呈现先涨后跌

【白银产业基本面分析】

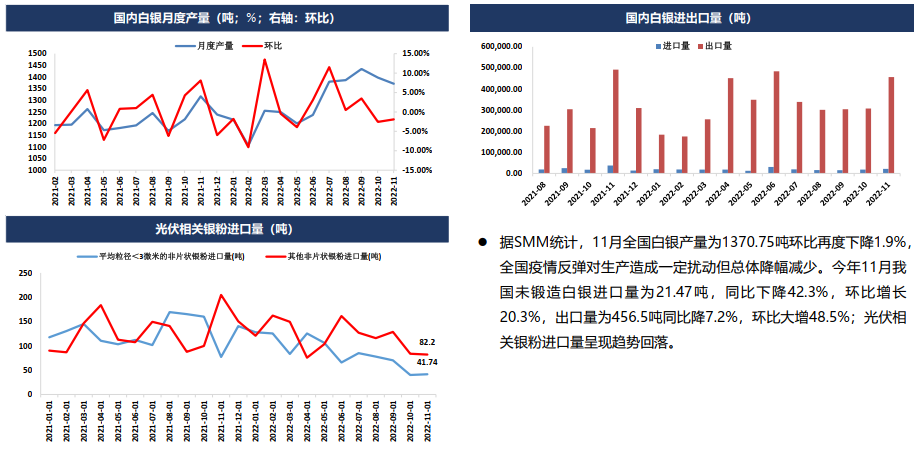

白银国内供应生产情况——疫情反弹对白银生产扰动但11月产量降幅收窄,未锻造银环比均有回升,银粉进口量呈现趋势回落

白银国内消费情况——11月光伏生产持续加速,工业需求和消费随经济复苏有望稳步回暖

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。