产地煤矿进入放假周期 焦煤供应逐渐缩减

主力持仓

1月13日,焦煤期货主力持仓呈现多空双增局面。

策略提示

单边建议日内逢高做空,套利可考虑择机空焦炭多焦煤。

现货市场

进口美国产主焦煤CFR价格维持330美元/吨,加拿大产主焦煤CFR价格维持330美元/吨。俄罗斯K4主焦煤价格降10元至2140元/吨。

背景分析

钢厂高炉开工率75.68%,环比增加1.04%;高炉炼铁产能利用率82.56%,环比增加0.63%;日均铁水产量222.3万吨,环比增加1.58万吨。钢厂盈利率22.94%,环比增加3.03%。

研报正文

【煤焦】

进口美国产主焦煤CFR价格维持330美元/吨,加拿大产主焦煤CFR价格维持330美元/吨。俄罗斯K4主焦煤价格降10元至2140元/吨。由于俄罗斯冬季物流瓶颈,俄罗斯海运煤出口量连续第二个月下降。

澳煤进口方面,部分省份海关已接到通知,澳洲煤可以正常报关。预计首批澳洲炼焦煤将于2月中旬流入国内市场,势必将对产地及港口炼焦煤资源造成冲击。目前进口焦煤港口库存111.9万吨,较上周累库5万吨。沙河驿低硫主焦场地自提价维持2225元/吨,满都拉口岸主焦煤提货价维持1610元/吨。本周甘其毛都口岸日均通关687车,周环比下降38车/日。

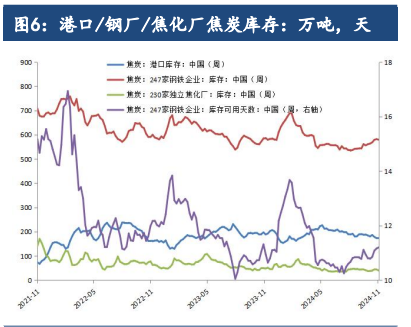

国内方面,柳林S1.3主焦煤出厂现汇价维持2150元/吨。227家煤矿产量874.82万吨,较上周减少2.33万吨。本周焦化企业焦煤库存1250.7万吨,较上周增加5.54%。钢厂焦煤库存902.72万吨,较上周增加1.87%。焦煤总库存2351.95万吨,较上周增加3.14%。今日孝义至日照汽运价格维持234元,海运煤炭运价指数OCFI报收640.83点,环比涨0.1%。产地煤矿进入放假周期,焦煤供应逐渐缩减。

焦炭方面,青岛港、日照港准一级冶金焦贸易出库价维持2680元/吨,外贸价格维持400美元/吨。港口焦炭库存182.1万吨,较上周去库13.4万吨。焦化企业焦炭库存91万吨,较上周增加15.92%。钢厂焦炭库存668.19万吨,较上周增加5.49%。焦炭总库存904.49万吨,较上周增加3.24%。大型焦化企业开工率82.2%,较上周下降1个百分点;焦钢企业日均焦炭合计产量112.77万吨,较上周减少0.6%。

需求方面,钢厂高炉开工率75.68%,环比增加1.04%;高炉炼铁产能利用率82.56%,环比增加0.63%;日均铁水产量222.3万吨,环比增加1.58万吨。钢厂盈利率22.94%,环比增加3.03%。

1月13日,双焦期货继续震荡偏强。焦煤收于1886,前20席多头增持1724手,前20席空头增持289手。焦炭收于2840,前20席多头增持108手,前20席空头减持68手。

单边建议日内逢高做空,套利可考虑择机空焦炭多焦煤。

【动力煤】

秦港Q5500现货今日报价900(0)元/吨。

内蒙古区域,部分中小民营煤矿陆续停产放假,国有大矿保持正常生产,整体煤炭供应略有收紧,区域内中长协客户仍保持积极拉运,节前下游企业补库需求有所好转,煤矿整体销售表现较好;陕西区域部分民营小煤矿陆续安排放假,整体产量有所回落,主产区煤矿主要以供应中长协和集团内部用煤为主,在春节前终端补库数量有限;期港口调入调出量维持高位,部分终端节前补库需求释放,采购积极性增加,北港中低卡热值煤种需求较好,报价小幅反弹;江内市场需求依旧较弱,成交稀少。

下游方面,近期政策对于电厂库存有所要求,部分终端有补库行为,但从继续上行幅度不会太大,且目前库存相对安全。持续关注能源安全供应、电煤长协签订量,保供煤对市场煤的空间挤压依然存在;非电终端化工企业开工负荷较稳,煤炭维持刚需采购。

进口方面,印尼矿方出口量下降,低卡煤流通货源紧张,中高卡煤因前期价格较高,性价比低,市场询货冷清,印尼煤Q3800价格目前为84美元/吨,微辐回落。

我们判断:产地及北方港口因煤矿停产、拉运运力紧张导致市场煤货源紧缺,部分站台及贸易商采购意愿增强,价格坚挺;短期来看,节前部分库存较低的中小型电厂仍有采购计划,但峰值已达。

综合来看年前最后一波采购热潮可能助推价格上涨,但在供需双方放假增多、保供平稳、交投冷清的背景下,节后价格以平稳偏弱为主。