政策落地发挥需求需要时间 双焦价格短期或偏空震荡

行情复盘

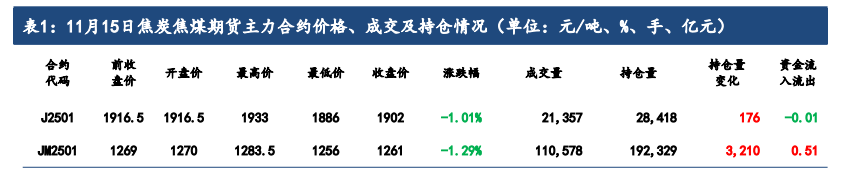

11月15日,焦炭期货主力合约收跌1.01%至1902.0元。

资金流向

11月15日收盘,焦炭期货资金整体流出70.46万元。

背景分析

9 月下旬以来国内一系列增量政策密集出台,包括降息、降准、降存量房贷利率、创设新的货币政策工具支持股市、地方隐性债务置换等,给需求带来明显恢复的预期,扭转了三季度的前中期黑色系商品市场的单边下跌趋势。

后市展望

12 月中旬前,考虑到国内增量政策落地并发挥需求释放的功能需要时间,而国际环境和基本面因素影响更大,所以我们以谨慎看空煤焦价格为主。

研报正文

一、行情回顾与后市展望

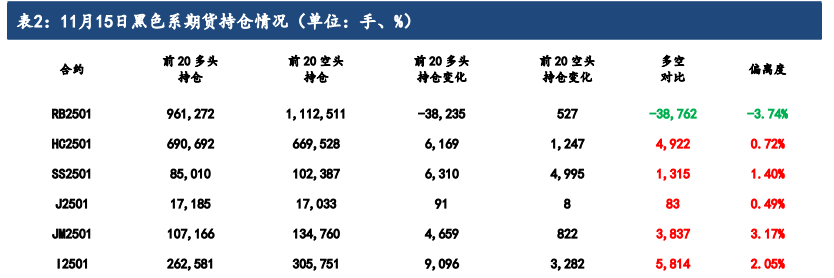

11 月 15 日,焦炭、焦煤期货主力合约 2501 两次反弹后均再度走弱,盘中均再创 9 月 25 日以来新低。

1.1 现货市场动态与技术面走势:

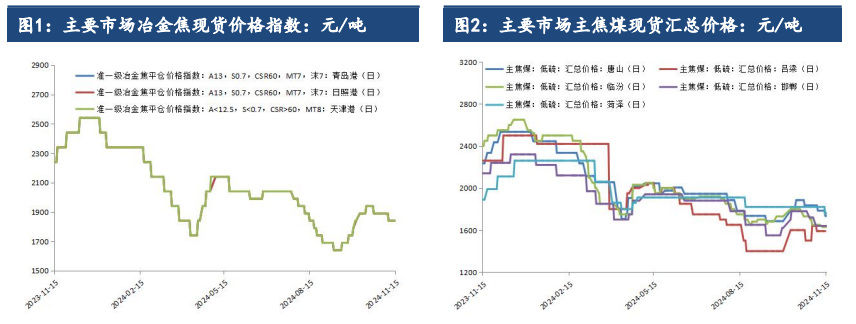

焦炭、焦煤 2501 合约日线 KDJ 指标继续下滑。焦炭、焦煤2501 合约日线MACD绿柱继续小幅放大。

1.2 后市展望:

国内宏观金融层面,9 月下旬以来国内一系列增量政策密集出台,包括降息、降准、降存量房贷利率、创设新的货币政策工具支持股市、地方隐性债务置换等,给需求带来明显恢复的预期,扭转了三季度的前中期黑色系商品市场的单边下跌趋势。

国际宏观与地缘政治方面,美国大选后,新一届美国政府的内外政策预期逐步体现在金融交易当中,特别是在美国通胀担忧再起、美元降息节奏放缓、美元汇率飙升、美国与部分国家或地区的贸易受阻、传统能源供应释放等方面。整体来看,新一届美国政府的内外政策预期,或将在四季度剩余时间内对全球基本金属和冶金原燃料价格造成利空影响,这与国内的支持政策相对冲,具体价格走向需要看双方博弈的力量对比。

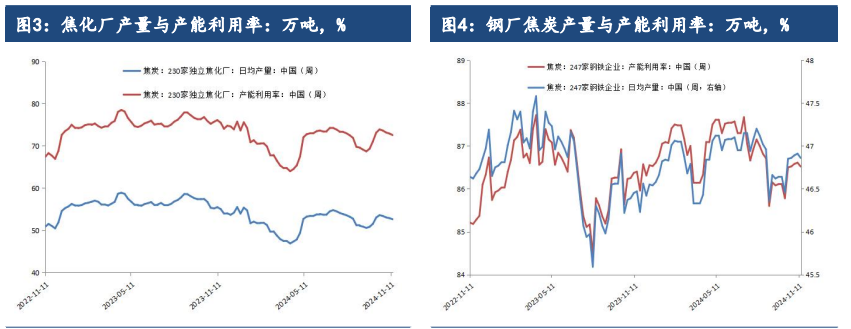

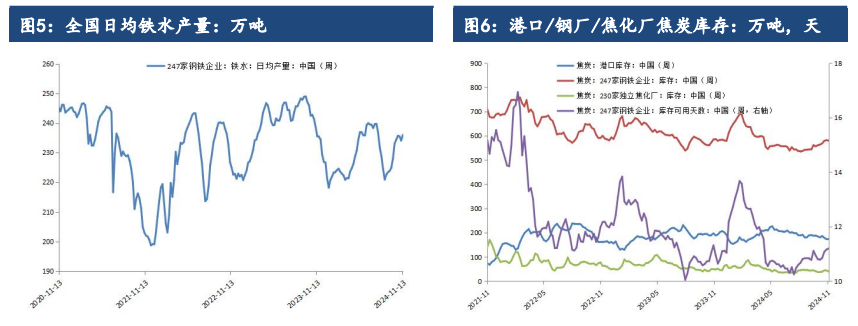

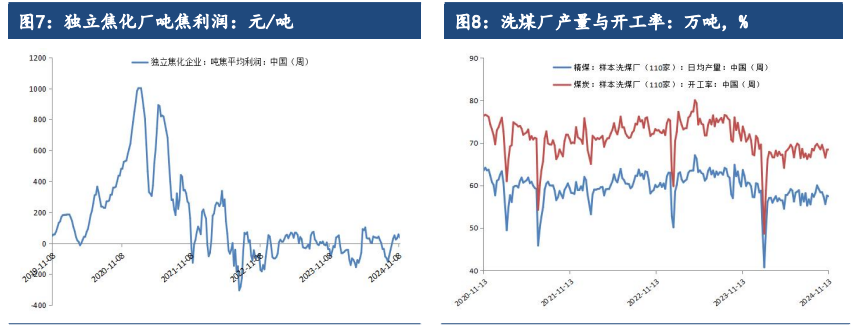

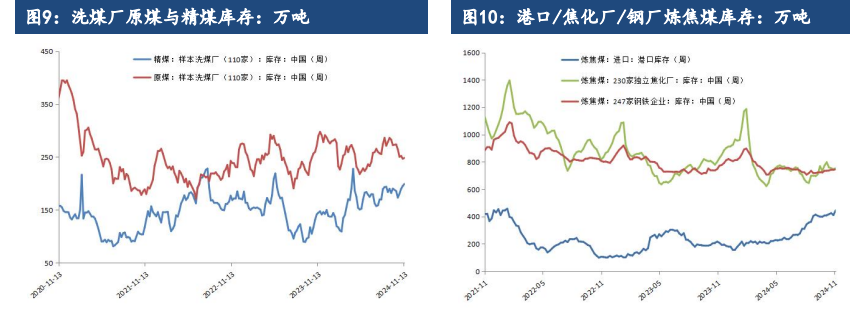

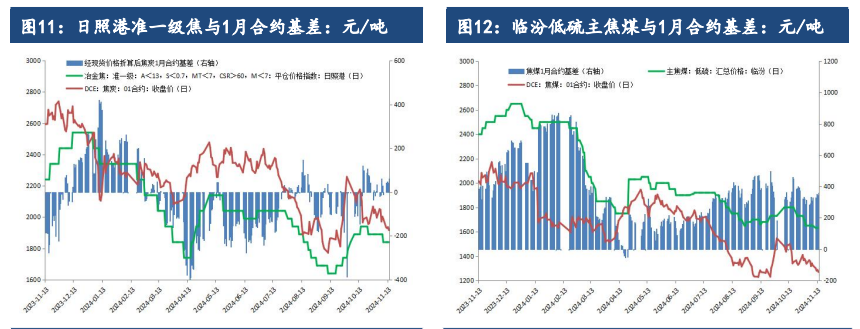

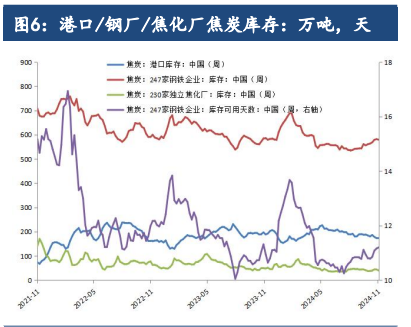

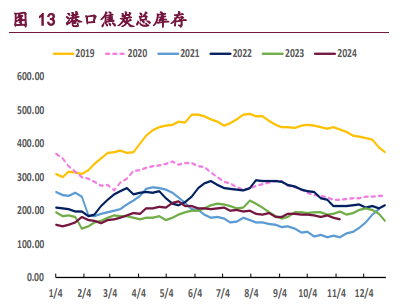

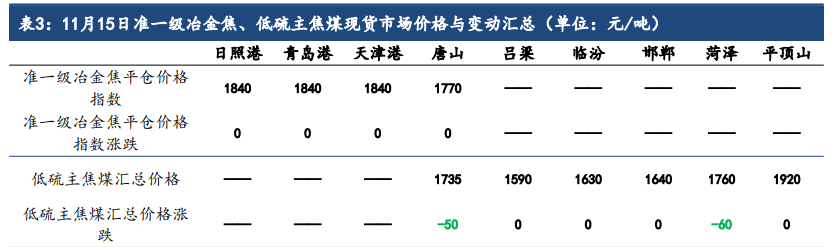

焦炭方面,近 8 周独立焦化厂焦炭日均产量明显回升后缓步回落;8月中旬以来钢厂补充焦炭库存至 581.5 万吨(4 月下旬以来新高)后本周回落至579.0万吨,总体上增 8.5%,同期焦化厂焦炭库存先降后升、总体去化至39.45万吨,降 13.7%;港口焦炭库存创 3 月上旬以来新低;吨焦平均利润转为回落,近6周为盈利。

焦煤方面,近期洗煤厂产量与开工率明显回升后小幅回落;洗煤厂精煤库存创 4 月中旬以来新高;洗煤厂原煤库存自 7 月上旬以来新低有所回升;钢厂炼焦煤库存转为回升并再创 7 月下旬以来新高,焦化厂炼焦煤库存连续3 周去化后转为小幅补库,港口炼焦煤库存再创 2022 年 1 月底以来新高。

从基本面综合来看,焦炭现货第二轮提降落地,焦炭单吨盈利回落至36元,焦企缓步减产或将延续;焦化厂对焦煤小幅补库具有暂时性,但钢厂继续补充炼焦煤库存趋势或难以改变;港口炼焦煤库存再度走高在一定程度上增加了焦煤的下跌压力。

总体来看,12 月中旬前,考虑到国内增量政策落地并发挥需求释放的功能需要时间,而国际环境和基本面因素影响更大,所以我们以谨慎看空煤焦价格为主。在交易策略上,建议尝试逢反弹卖出保值或投资策略。

二、行业要闻

国家统计局数据显示,2024 年 1—10 月份,全国固定资产投资(不含农户)423222 亿元,同比增长 3.4%(按可比口径计算),其中,民间固定资产投资 212775 亿元,下降 0.3%。从环比看,10 月份固定资产投资(不含农户)增长 0.16%。10 月份,规模以上工业增加值同比实际增长5.3%。从环比看,10 月份,规模以上工业增加值比上月增长0.41%。1—10月份,规模以上工业增加值同比增长 5.8%。

国家统计局 11 月 15 日发布最新数据显示,我国电力生产平稳增长。10月份,规上工业发电量 7310 亿千瓦时,同比增长2.1%;规上工业日均发电 235.8 亿千瓦时。1-10 月份,规上工业发电量78027 亿千瓦时,同比增长 5.2%。

国家统计局 11 月 15 日发布的最新数据显示,2024 年10 月份,全国原煤产量 41180 万吨,同比增长 4.6%,增幅较上月扩大0.2 个百分点。环比减少 266 万吨,下降 0.64%。2024 年 1-10 月份,全国累计原煤产量389207 万吨,同比延续了前 9 月的正增长,增幅1.2%,较前9 月扩大了0.6 个百分点。

国家统计局数据显示,2024 年 1-10 月份,全国焦炭、粗钢、生铁产量同比延续下滑,钢材产量同比转正。具体来看:1-10 月份,全国焦炭产量 40571 万吨,同比降 1.1%。10 月份焦炭产量为4120 万吨,环比增4.8%,同比降 0.9%;据此测算,10 月份焦炭日均产量133 万吨,环比增1.4%。

国家统计局数据显示,1-10 月份,全国房地产开发投资86309 亿元,同比下降 10.3%。房地产开发企业房屋施工面积720660 万平方米,同比下降 12.4%。房屋新开工面积 61227 万平方米,下降22.6%。房屋竣工面积41995 万平方米,下降 23.9%。1-10 月份,新建商品房销售面积77930万平方米,同比下降 15.8%。新建商品房销售额76855 亿元,下降20.9%。10 月末,商品房待售面积 73057 万平方米,同比增长12.7%。

据统计,陕煤运销集团前 10 个月累计销售煤炭2.39 亿吨,同比增长3.3%。其中,经铁路销售煤炭 1.31 亿吨,同比增长3.6%,在复杂多变的煤炭市场环境下实现了煤炭销售运输齐增长。

中国钢铁工业协会不锈钢分会消息,浦项不锈钢今年5 月正式启动不锈钢中厚板项目正式启动。目前该项目正在如火如荼地建设中,预计将于明年初正式投入使用。该项目旨在通过引进先进技术和设备,打造一条具备高产能、高品质的不锈钢中厚板生产线。该生产线将填补公司在不锈钢中厚板领域的空白,进一步丰富公司产品线,提升整体竞争力。

中国神华 11 月 16 日发布运营数据,2024 年10 月,公司商品煤产量2760万吨,同比增长 0.4%;煤炭销售量 3820 万吨,同比增长1.9%。10月总发电量 170.6 亿千瓦时,同比增长 5.3%;总售电量160.9 亿千瓦时,同比增长 5.6%。

中信证券表示,随着近期多部门推出政策组合拳,促进房地产市场止跌回稳,地产行业的稳定也有利于水泥、玻璃行业需求的恢复。水泥供给端,水泥纳入全国碳交易市场进度加快,新版产能置换政策的出台有望加快 3 亿吨落后水泥熟料产能的出清,且超产现象将得到有效控制,实际产能将从 21 亿吨压降至设计产能的 18 亿吨以内。玻璃供给端,在行业亏损压力下冷修产能增加,企业库存快速下降,玻璃价格得到修复。

中国水泥网行情数据中心消息显示,根据市场反馈,湖南地区受错峰停窑影响,库存相对低位,各企业涨价意愿较强。各企业计划15 日起对长株潭、郴州等地再次通知上调水泥价格 50 元/吨。

据彭博社计算,如果中国进出口差额继续以今年迄今的速度扩大,将达到近 1 万亿美元。根据上周海关总署发布的数据显示:今年前10个月我国商品贸易顺差飙升至 7850 亿美元,创下同期最高纪录,较2023年增长近 16%。美国外交关系委员会(Council on Foreign Relations)高级研究员 Brad Setser 在社交媒体平台 X 上说:“由于中国的出口价格仍在下跌,出口额增长非常巨大。整体情况是,中国经济再次依靠出口实现增长。

国际能源署(IEA)在最新的月报中上调了对今年全球石油需求增长的预测,但略微下调了对明年的预测,原因是经济放缓对消费的影响。IEA预测,到 2024 年,全球原油日需求将从之前的86.2 万桶增加92.1万桶,主要原因是经合组织国家的汽油交付强于预期。2025 年的全球原油日增长预期从 99.8 万桶略微下调至 99 万桶。这一预测与去年约200万桶/日的增长相比大幅减速,因为新冠大流行后的需求激增已经消退,清洁能源运输技术的迅速推广正在缓和石油消费的增长。

根据蒙古国矿商南戈壁资源公司(SouthGobi Resources)发布的最新运营报告,2024 年第三季度该公司煤炭销量211 万吨,同比增83%。其中,优质半软焦煤销量 10 万吨,同比降 84%;标准半软焦煤/优质动力煤销量为 109 万吨,远高于上年同期的 18 万吨;标准动力煤销量为24万吨,上年同期为零;洗精煤销量为 68 万吨,同比增106%。该公司第三季度的煤炭销售均价为 67.77 美元/吨,较 2023 年三季度的85.57 美元/吨下调 21%。南戈壁资源公司指出,价格的下降主要是由于公司产品组合的变化以及洗精煤价格的下降。此外,根据报告披露,2024 年第三季度该公司原煤产量为 275 万吨,同比增长 133%。同期,该公司实现营收1.44亿美元,同比增 47%;实现净利润 1003.9 万美元,较去年同期的2934.9万美元下降 66%。

印尼财政部公告,决定继续对原产于或进口自中国的H 型钢和I型钢征收 11.93%的反倾销税,措施自公告发布之日起七个工作日后生效,有效期为五年。涉案产品为除热轧、热拔或挤压外未经进一步加工,高度不小于 80 毫米的非合金 H 型钢和 I 型钢。

俄罗斯能源部告诉塔斯社,煤炭出口配额的审议仍在继续。此前,俄罗斯铁路公司首席执行官致信俄罗斯总统普京提议,不再续签铁路运营商与煤炭产区之间关于东向煤炭出口的协议,除了库兹巴斯地区。

俄罗斯克麦罗沃地区财政部长伊戈尔·马拉霍夫(Igor Malakhov)11月 13 日在一场地区预算草案公开听证会上表示,煤炭价格的下降趋势预计将在 2025 年继续下去,每吨炼焦煤和动力煤的价格预计将同比下降12%。

据海上贸易港口协会提供的信息,2024 年1-10 月,俄罗斯海港的煤炭货运量同比下降 11.5%,至 1.59 亿吨。在此期间,俄罗斯港口总货运量与去年同期相比下降了 3.2%,至 7.43 亿吨。其中,干散货运输量3.71亿吨,同比下降 3.5%。

澳大利亚皮尔巴拉港务局公布的最新数据显示,2024 年10 月份,位于西澳大利亚最大的铁矿石出口港黑德兰港(Port Hedland)的铁矿石出口总量为 4557.81 万吨,同比降 2.80%,环比降6.61%。

三、数据概览