锌市基本面矛盾并不突出 短期沪镍或延续区间震荡

主力持仓

据统计镍期货主力持仓呈现多空双增局面。

操作建议

交易区间操作。

背景分析

不锈钢现货市场成交略有转好,不锈钢厂成本高企,利润微薄,行业普遍处于亏损状态,目前部分不锈钢厂考虑减产。

后市展望

LME库存低位下行,国内库存略有减少。短期镍基本面多空因素交织,区间震荡概率较高。

研报正文

【锌】

周四沪锌主力合约较前一交易日下跌0.23%。供给端,国产矿加工费维持高位,矿端供给宽松。海外欧洲电力价格持续下行,炼厂有复产的可能性。

需求端,下游开工率持续回升。LME库存低位上行,上期所库存同比往年偏高,社会库存累积幅度较大。短期来看,锌基本面矛盾不突出,震荡概率较高,交易上区间操作(2.3万-2.5万)。

【镍】

周四沪镍主力合约较前一交易日下跌2.35%。

基本面方面,菲律宾仍处于雨季,矿端供给偏紧。镍铁方面,高价镍矿对镍铁成本形成支撑,国内部分镍铁企业开始检修。精炼镍产量增加较快,进口盈利窗口持续开启。

需求端,不锈钢现货市场成交略有转好,不锈钢厂成本高企,利润微薄,行业普遍处于亏损状态,目前部分不锈钢厂考虑减产。

合金端,受镍价高企影响,厂家仍存畏高情绪。在新能源领域,硫酸镍价格继续上行,企业采购硫酸镍生产电积镍热情较高。库存方面,LME库存低位下行,国内库存略有减少。

短期镍基本面多空因素交织,区间震荡概率较高(20万—23万),交易区间操作。

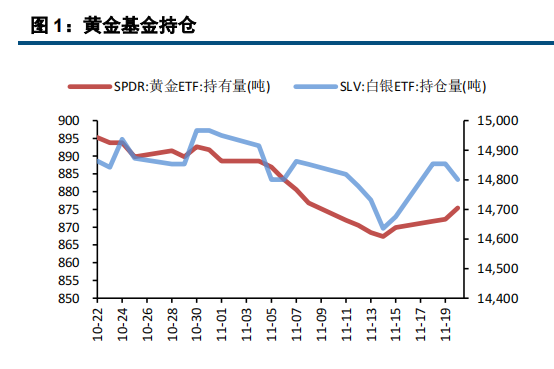

【贵金属】

周四,黄金白银期货震荡偏弱。截至14:30,沪金主力合约AU2304暂报411.86元/克,下跌0.13%,沪银主力合约AG2306暂报4962元/千克,下跌0.66%。

美联储公布2月会议纪要,与会者表示有迹象表明,美联储收紧货币的累积效应已开始缓和通胀上升的压力,几乎所有官员支持加息放缓至25bp,但也有少数官员倾向加息50bp。多名与会者担忧市场对通胀下行信心增强,使得金融条件转松,为了让通胀回到2%目标,需要使金融条件与美联储政策限制程度一致。整体纪要解读相对市场偏鹰,金银仍然承压。

近期零售销售、CPI等经济数据偏强使市场前期积极的3月后停止加息预期,推后至5-6月,仍在向美联储2月会议和前期点阵图中所反映的现实回归的过程中,但已较为充分。尽管长线驱动贵金属上涨的衰退预期、美联储加息放缓和央行购金未改变,但中短期看市场或需等待预期充分调整,并有更多数据指向衰退预期和降息预期的情况下,方能迎来下一波上行。

操作上建议,暂时观望。