需求表现平平 预计甲醇或弱势难改

行情复盘

5月4日,甲醇期货主力合约收跌1.41%至2304元/吨。

主力持仓

据统计甲醇期货主力持仓呈现多空双增局面。

背景分析

本周无新增检修装置,之前计划重启的检修装置普遍推迟至月底。本周产量为163万吨,开工率为79%,仅两周时间国内供应重新增长至高位。

后市展望

近一周动力煤价格暂时止跌,不过焦煤和焦炭价格加速下行,已经达到3年新低,如果动力煤也跌至相当水平,对应甲醇合理价格为2200元/吨左右。国内产量和进口量稳步增长,需求表现平平,煤价仍有下跌空间,甲醇弱势难改。

研报正文

甲醇:

本周无新增检修装置,之前计划重启的检修装置普遍推迟至月底。本周产量为163万吨,开工率为79%,仅两周时间国内供应重新增长至高位。下游醋酸检修装置均恢复,开工率达到年内最高,其他甲醇下游开工率均小幅下降。

五一长假生产企业库存被动积累7%,除了西北增加3%外,其他地区库存增长较为明显。由于到港量增加,港口库存增加11%,增量主要来自浙江,未来两周到港船只较多,预计港口库存持续积累。

近一周动力煤价格暂时止跌,不过焦煤和焦炭价格加速下行,已经达到3年新低,如果动力煤也跌至相当水平,对应甲醇合理价格为2200元/吨左右。国内产量和进口量稳步增长,需求表现平平,煤价仍有下跌空间,甲醇弱势难改。

橡胶:

供给方面:

近日,版纳地区间歇降雨,当地加工厂仍处于停产状态,部分胶林存在落叶风险,乐观估计云南产区全面开割及加工恢复将延期至5月中下旬前后;另外,泰国多府陷入极端高温天气,ANRPC低产季期间气候问题影响权重逐步升高。

需求方面:

4月乘用车零售表现尚可,线下车展及政策引导激发市场活力,终端优惠力度大概率回升,而重卡产销延续同比增长,车市对天胶终端需求的拖累逐步减轻;另外,节假日期间轮企开工回落程度优于往年,半钢胎产线节后排产意愿回暖,需求传导有望重启。

库存方面:

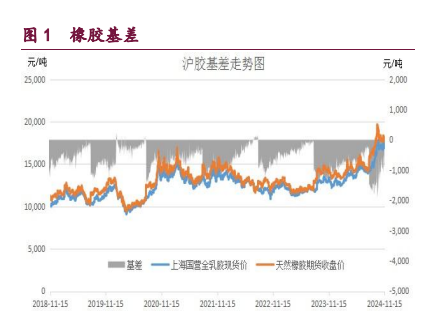

沪胶期货仓单处于同期低位,但港口库存加速累库,整体库存水平突破70万吨,到港增多提升入库率,降库拐点或将延期至5月中下旬来临,结构性库存压力显现。

核心观点:

港口库存高企压制橡胶价格,但政策引导下车市消费刺激有望加码,需求传导或将重启,而云南产区受干旱及白粉病影响全面开割料将于5月下旬开启,原料放量持续受阻,且当前沪胶指数依然处于长期价格分位25%之下,多头策略安全性及盈亏比更优。