螺纹钢表需回落 预计铁矿石短期盘面或震荡整理

行情复盘

5月5日,螺纹钢期货主力合约收跌0.52%至3622元/吨。

操作建议

10合约暂时观望,中期若冲高可布局多单。

期货市场

高炉开工率为81.69%,环比下降0.87%,电弧炉产能利用率56.26%,环比下降3.11%。本周,五大品种钢材产量940万吨,周环比下浮15万吨,其中螺纹钢周度产量272.98万吨,环比下降10.51万吨。2023年一季度,全国粗钢总产量26156万吨,同比增加6.1%。

后市展望

供给边际较强,表需有所回落,但弱势中有一定支撑。随着前期钢材价格下跌,钢厂提产意愿减弱,供给边际弹性较大。预计短期盘面震荡整理。

研报正文

【螺纹钢】

本周(5月5日)螺纹钢2310跌幅1.03%。

宏观上,国际上海外银行危机和债务上限问题持续发酵对市场情绪形成系统性扰动。国内4月制造业PMI和钢铁行业PMI均跌破荣枯线,新订单等大幅下行。

基本面上,因长短流程均亏损扩大,铁水产量触顶后回落,钢厂边际减产加剧。终端需求基建维持韧性,但地产端房企拿地意愿弱,新开工面积降幅走扩,存量施工加速消耗螺纹钢刚需。库存上,厂库开始累积,总库存去化速度放缓。

总体上,供给边际弹性较大,需求整体低位运行。预计短期盘面震荡整理。

操作策略:10合约暂时观望,中期若冲高可布局多单

【铁矿石】

本周铁矿石2309跌幅2.31%。

供给上,四大矿山发运量小幅回升,但受前期天气影响到港量明显减少,后期将有所修复。非主流矿山中印度下调出口关税,发运稳定。

需求上,日均铁水产量见顶后回落,因终端需求未叠加钢厂利润下移,铁水存在继续减产预期,市场预期转向悲观,以刚性需求为主。国内45港口铁矿石库存小幅反弹。

总体上,市场负反馈预期加强叠加发改委对铁矿价格压制,供需宽松格局显现。预计短期盘面震荡整理。

操作策略:区间操作,上方压力750,下方支撑650

【焦煤】

本周焦煤2309跌幅2.38%。

供给上,进口蒙煤小幅回升,俄煤维持高位,澳煤利润好转,进口增量预期加强。我国对煤炭进口实施零关税政策延长至今年12月,焦煤进口量或将持续增加。国内个别煤矿因库存高位被迫减产,但多数煤矿生产稳定。

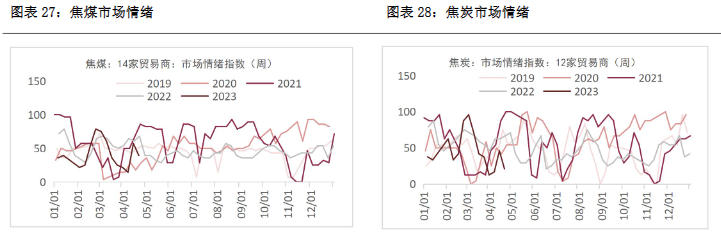

需求上,成材需求承压,负反馈原料需求边际减弱,焦企有意控制到货情况,补库情绪不佳。钢厂焦煤库存处于高位,但蒙煤二季度长协与现货价差拉大,部分长协销售压力加大,存在累库情况。

总体上,黑链利润转移持续,铁水见顶回落,负反馈格局延续,焦煤供需边际趋于宽松,需关注终端需求变化。预计盘面震荡偏弱。

操作策略:区间操作,上方压力1400,下方支撑1280

【焦炭】

本周焦炭2309跌幅0.4%。

供给上,虽然焦炭三轮提降全面落地,但焦煤价格偏低,不断让利焦企,焦企利润有所修复带动小幅提产,但部分焦企受环保政策限制压产。

需求上,下游钢厂亏损走扩,日均铁水产量高位回落,焦企出货节奏放缓,下游钢厂控制到货节奏。库存上有不同程度累积。

总体上,边际供给上升,下游补库动力不足,焦炭供需趋于宽松。预计盘面震荡偏弱。

操作策略:区间操作,上方压力2220,下方支撑2080

一、黑色商品核心逻辑及观点

螺纹钢:

供给:

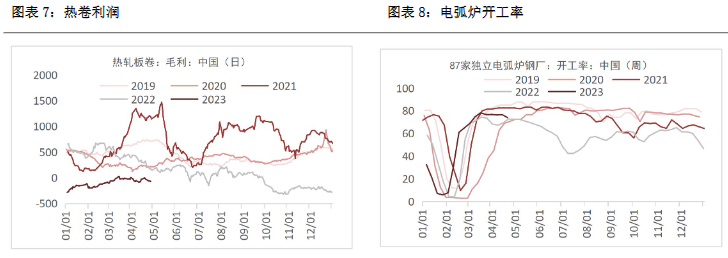

本周高炉开工率为81.69%,环比下降0.87%,电弧炉产能利用率56.26%,环比下降3.11%。本周,五大品种钢材产量940万吨,周环比下浮15万吨,其中螺纹钢周度产量272.98万吨,环比下降10.51万吨。2023年一季度,全国粗钢总产量26156万吨,同比增加6.1%。

需求:

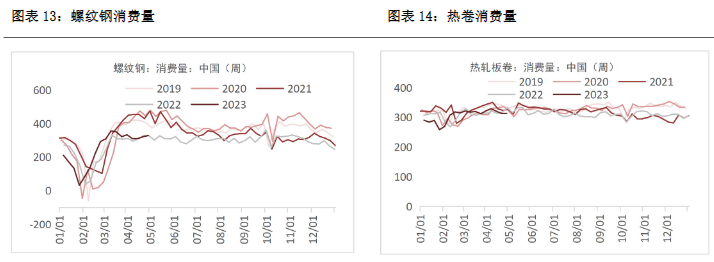

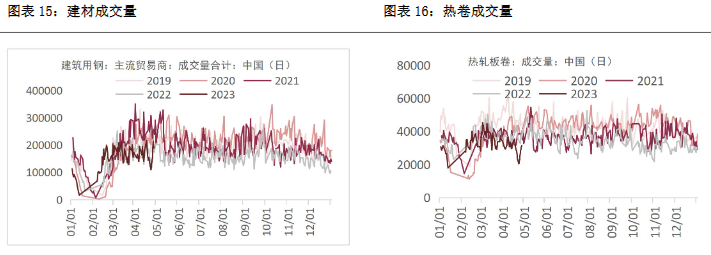

本周五大钢材表需环比下降80万吨至923.7万吨。螺纹钢消费量282.02万吨,同比下降47.3万吨。本周主流贸易商建材成交量每日均值15.54万吨,环比下浮0.36万吨。

库存:

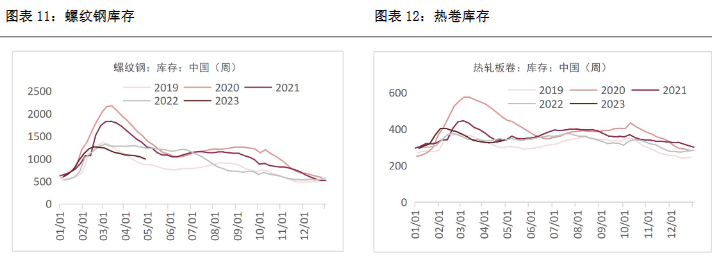

本周,五大品种钢材库存量1957万吨,周环比增加17万吨。其中,螺纹钢厂库存和社会库存共计985.48吨,周环比减少9.04万吨,库存持续降库,降幅收窄。

利润:

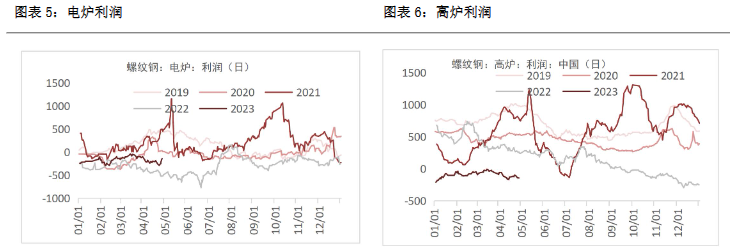

本周电炉利润每日均值-222.12元/吨,环比下降60元/吨。本周高炉利润每日均值-57.45元/吨,环比上升52.37元/吨。247家钢厂周盈利率为26.41%

基差:

螺纹钢2310主力合约基差155,期货中度贴水。

观点:

供给边际较强,表需有所回落,但弱势中有一定支撑。随着前期钢材价格下跌,钢厂提产意愿减弱,供给边际弹性较大。预计短期盘面震荡整理。

操作建议:10合约暂时观望,中期若冲高可布局多单

风险点:需求落地情况、钢厂利润、粗钢平控及地产建情况等

铁矿石:

供给:

上周澳洲巴西各19个铁矿港口发运总量2579万吨,环比上升181.3万吨。本周中国45港铁矿到港总量1808.7万吨,环比下浮398万吨。本周到港量环比下浮,发运量小幅回升,两者均值均处于同期高位。

需求:

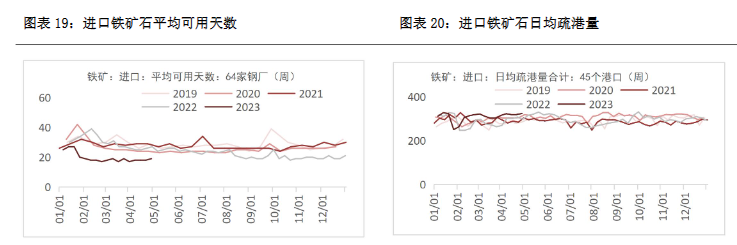

本周中国主要港口成交量每日均值92.2万吨,环比下浮2.1万吨。本周铁水日均产量240.48万吨,环比下降3.06万吨。钢材原材料库存维持低位,目前仍按需补库。

库存:

上周全国45个港口铁矿库存为1.2886.99亿吨,环比下降147.6万吨,连降9周。45港铁矿日均疏港量324.16万吨,环比上升3.98万吨。铁矿石进口平均可用天数19天。

基差:铁矿石2309主力合约基差111.5,期货贴水。

观点:

总体上,市场负反馈预期加强叠加发改委对铁矿价格压制,市场预期转向悲观,以刚性需求为主,供需宽松格局显现。预计短期盘面震荡整理。

操作建议:区间操作,上方压力750,下方支撑650

风险点:价格监管力度、主流矿山发运、钢厂利润水平等

焦煤:

供给:

本周进口炼焦煤港口库存191.87万吨,环比上涨1.38万吨。汾渭统计样本煤矿原煤产量周环比下降3.23万吨至610.55万吨,精煤产产量周环比下降2.47万吨至241.91万吨。国家统计局数据显示,2023年1-2月全国原煤产量73423.2万吨,全国同比增长5.8%,山西同比增长10.4%。总体供给边际宽松。

需求:

本周铁水日均产量240.48万吨,环比下降3.06万吨。本周247家钢厂焦炭日均产量47.27万吨,环比上升0.13万吨。本周钢厂焦炭产能利用率87.15%,环比下降0.24%。受市场情绪转弱影响,采购以满足刚需为主。

库存:

本周230家焦化厂炼焦煤库存692.83万吨,环比下跌3.27万吨。本周247家钢厂炼焦煤库存788.35万吨,环比下跌8.35万吨。

基差:焦煤2309主力合约基差334.5,期货深度贴水。

观点:

总体上,黑链利润转移持续,铁水见顶回落,负反馈格局延续,焦煤供需边际趋于宽松,未来需关注终端需求变化。预计盘面震荡偏弱。

操作建议:区间操作,上方压力1400,下方支撑1280

风险点:终端需求复苏情况、钢厂高炉生产节奏、进口煤炭通关情况等

焦炭:

供给:

上周样本洗煤厂开工率80.04%,环比上涨2.68%。本周焦化厂焦炭产能利用率87.15%,环比下浮0.24%。本周焦化厂焦炭日均产量57.44万吨,环比下跌1.15万吨。焦煤成本下移,焦企利润小幅修复,焦企利润有所修复带动整体提产,但部分焦企受环保政策限制压产。

需求:

本周全国焦炭消费量108.22万吨,环比下跌1.37万吨。下游钢厂日均铁水触顶回落,高炉开工率有所回调,焦企出货节奏放缓,下游钢厂控制到货节奏,铁水已基本触顶,焦炭刚需为主。

库存:

本周焦炭港口库存171.9万吨,环比下浮12.2万吨。本周焦炭全样本库存935.6万吨,环比上升19.77万吨。

利润:本周独立焦化企业平均利润63元/吨,环比下降5元/吨。

基差:焦炭2309主力合约基差396,期货深度贴水。

观点:

边际供给上升,下游因利润偏低叠加需求预期转弱、补库动力不足,焦炭供需结构趋于宽松。预计短期盘面震荡偏弱。

操作建议:区间操作,上方压力1400,下方支撑1280

风险点:钢厂产能表现、焦化利润、盘面情绪等

二、市场价格及行业动态

钢材

期货市场:

螺纹2310合约收盘于3622元/吨,环比昨日小幅下降,较上周下浮38元/吨,跌幅1.03%。热卷2310合约震荡下行,收盘于3676元/吨,环比昨日小幅下降,较上周下跌45元/吨,跌幅1.2%。

现货市场:

本周五唐山方坯出厂含税维稳至3470元/吨,本周唐山主流样本钢厂平均铁水不含税成本为2776元/吨,平均钢坯含税成本3604元/吨,周环比下调50元/吨。

本周五上海地区价格较昨日整体下浮70元/吨,中天3700-3720元/吨,永钢3740-3780元/吨、二三线3620-3660元/吨。杭州市场中天螺纹价格3720-3750元/吨,南京市场一线品牌3860-3880元/吨。

现货市场价格较上周整体下降130-150元/吨。本周主流贸易商建材成交量每日均值15.54万吨,环比下浮0.36万吨。

铁矿石

期货市场:

铁矿石2309合约收盘于697.5元/吨,环比昨日小幅下跌,较上周下浮16.5元/吨,下幅2.31%,持仓量778003。

现货市场:

本周五港口进口矿价格有所下浮。日照PB粉价格环比下浮12元/吨至780元/吨。超特粉价格环比下浮10元/吨至647元/吨。唐山曹妃甸PB粉价格环比下浮15元/吨至795元/吨。超特粉价格环比下浮15元/吨至646元/吨。现货市场价格较上周整体下浮25-35元/吨。

本周五贸易商报价积极性一般,按需采购为主。据数据显示,3月中国进口铁矿砂及其精矿10022.9万吨,较上月增加963.9万吨,环比增长10.6%。

焦煤

期货市场:

截至日盘焦煤2309合约收盘于1352元/吨,环比昨日大幅下跌,较上周下浮33元/吨,跌幅2.38%。

现货市场:

唐山市场主焦煤价格1855元/吨,泰安市场炼焦精煤主焦煤价格2105元/吨,武威市场中硫气煤价格1350元/吨,临沂市场气煤1500元/吨。进口蒙煤方面,甘其毛都口岸蒙5#(原煤)报价在1250元/吨,蒙3#(精煤)报价1520元/吨,下浮30元/吨。

据数据显示:1—3月份,生产原煤11.5亿吨,同比增长5.5%。3月份,生产原煤4.2亿吨,同比增长4.3%,增速比1—2月份放缓1.5个百分点,日均产量1346万吨。

据显示,2023年1-3月我国累计进口煤炭1.0亿吨,同比增长96.1%。3月中国进口煤及褐煤4116.5万吨,较上月增加1199.5万吨,环比增长41.1%。

焦炭

期货市场:

截至日盘焦炭2309合约收盘于2149元/吨,环比昨日小幅下跌,较上周下浮8.5元/吨,跌幅0.4%。

现货市场:

港口现货价格偏弱运行。日照港准一级冶金焦(平仓)价格2290元/吨,日照港一级冶金焦(平仓)价格2390元/吨,唐山准一级冶金焦价格2220元/吨,防城港一级冶金焦价格2555元/吨。较上周整体下浮100元/吨。

三、宏观及行业资讯

1.国家统计局消息,4月份,制造业采购经理指数(PMI)为49.2%,比上月下降2.7个百分点,低于临界点,制造业景气水平回落。

2.据国家统计局数据,1-3月份,全国规模以上工业企业实现营业收入31.18万亿元,同比下降0.5%;利润总额1.52万亿元,同比下降21.4%。3月当月,全国规模以上工业企业营业收入同比增长0.6%,由降转增。

3.交通运输部介绍,我国一季度完成交通固定资产投资7205亿元,同比增长13.3%;完成货运量118.7亿吨,同比增长5%;完成港口货物吞吐量38.5亿吨,同比增长6.2%;小客车出行量、营业性客运量同比增速均在25%以上。

4.从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,2023年3月份为48.4%,环比下降1.7个百分点,结束连续3个月环比上升势头,再度回落至50%以下,显示钢铁行业运行仍面临波动。预计4月份,钢材市场需求继续上升,钢厂生产小幅增长。